Czy potwierdzać należności zerowe

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Ustawa o rachunkowości nie zwalnia z obowiązku inwentaryzacji rozrachunków wykazujących w księgach rachunkowych salda zerowe. Inwentaryzacji należności można dokonać zarówno na dzień bilansowy (tj. 31 grudnia), jak i na dowolny dzień okresu od 1 października do 15 stycznia. Szczegóły - w uzasadnieniu.

UZASADNIENIE

Istota inwentaryzacji należności polega na sprawdzeniu realności ich stanu wykazywanego w księgach rachunkowych. W większości wypadków inwentaryzacja rozrachunków następuje drogą uzgodnienia salda z kontrahentem. Wyjątkami, które inwentaryzuje się drogą porównania danych ksiąg rachunkowych z odpowiednimi dokumentami i weryfikacji wartości (art. 26 ust. 1 pkt 3 ustawy o rachunkowości), są salda:

REKLAMA

• należności spornych i wątpliwych,

• należności od osób fizycznych, nieprowadzących działalności gospodarczej,

• należności od kontrahentów, którzy prowadzą działalność gospodarczą, ale nie prowadzą ksiąg rachunkowych,

• rozrachunków z tytułów publicznoprawnych,

• innych należności, gdy uzgodnienie salda z uzasadnionych przyczyn nie było możliwe.

A zatem wszystkie inne należności (tj. niewymienione wyżej) powinny być zinwentaryzowane przez uzyskanie od kontrahenta potwierdzenia salda. Zanim nie otrzymamy od kontrahenta potwierdzenia salda (nawet zerowego), nie można stwierdzić z całą pewnością, że saldo, które widnieje w naszych księgach rachunkowych, jest realne i zgodne (prawidłowe) z rzeczywistością. Potwierdzanie sald zerowych jest w szczególności uzasadnione:

• w przypadku kontrahentów, z którymi przeprowadzono wiele transakcji w ciągu roku (mnogość transakcji sprzyja możliwości popełnienia błędu ewidencyjnego),

• w przypadku istotnych kwotowo transakcji z kontrahentami (nawet jeśli jest to jedyna transakcja z danym kontrahentem w ciągu roku).

Kiedy inwentaryzować należności

Ustawa o rachunkowości wprost wskazuje (art. 26 ust. 1 pkt 2-3), że inwentaryzację należności przeprowadza się na ostatni dzień każdego roku obrotowego. Termin i częstotliwość inwentaryzacji należności uznaje się jednak za dotrzymane, jeśli rozpoczęto ją nie wcześniej niż 3 miesiące przed końcem roku obrotowego, a zakończono do 15. dnia następnego roku (art. 26 ust. 3 pkt 1 ustawy o rachunkowości), przy czym stan należności wynikający z ksiąg rachunkowych nie może być ustalony po dniu bilansowym.

Oznacza to, że inwentaryzacji takiej można dokonać zarówno na dzień bilansowy (tj. 31 grudnia 2007 r.), jak i na dowolny dzień okresu od 1 października 2007 r. do 15 stycznia 2008 r. Należy jednak pamiętać, że w przypadku gdy jednostka decyduje się na ustalanie stanu należności na dzień inny niż dzień bilansowy, to:

• musi dodać obroty, jakie miały miejsce między wcześniejszym dniem ustalenia stanu należności drogą inwentaryzacji a dniem bilansowym,

• musi odjąć obroty, jakie miały miejsce między późniejszym dniem ustalenia stanu należności drogą inwentaryzacji a dniem bilansowym.

W praktyce uzgodnienie sald należności następuje na ostatni dzień roku obrotowego (czyli 31 grudnia). Jednakże w przypadku gdy jednostka prowadzi dość dużo transakcji z dużą ilością kontrahentów, to rozsądnym rozwiązaniem jest rozłożenie pracy związanej z inwentaryzacją należności i uzgadnianie sald na dzień np. 31 października lub 30 listopada (ze względów praktycznych jest to zazwyczaj ostatni dzień miesiąca).

Jak potwierdzić saldo należności

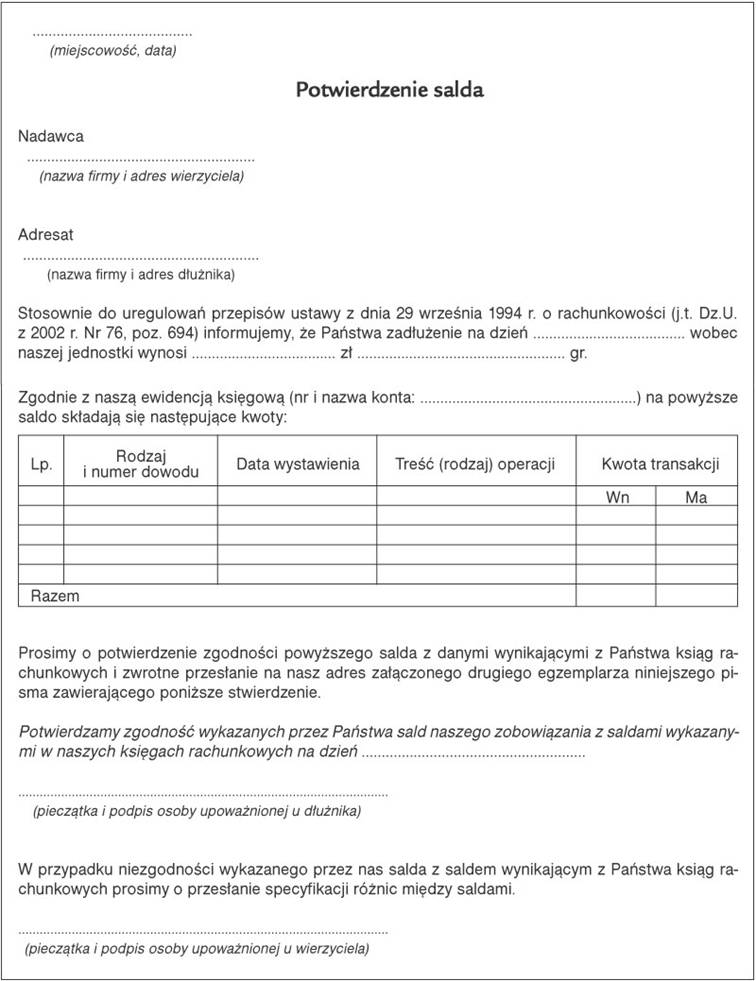

Korespondencja taka może przybierać różną formę, w zależności od przyjętej przez stronę inicjującą metody potwierdzenia. Tak więc można wysłać pismo:

• zawierające specyfikację stanu konta - dłużnik powinien potwierdzić ten stan i odesłać na adres wierzyciela,

• zawierające specyfikację stanu konta - dłużnik potwierdza ten stan i odsyła na adres wierzyciela jedynie w przypadku kwestionowania salda),

• w którym nie podaje się salda, lecz prosi się kontrahenta o wskazanie, jakie saldo figuruje w jego księgach rachunkowych.

Należy powiedzieć, że najczęściej wykorzystywana jest metoda pierwsza, która wyklucza zastosowanie nieuznawanego przez ustawę o rachunkowości „milczącego potwierdzenia” stanu salda. Metoda trzecia jest z kolei wykorzystywana, gdy jednostka chce wykluczyć przy uzgadnianiu salda wszelkie pomyłki „na korzyść” dłużnika (których z oczywistych powodów dłużnik mógłby nie chcieć korygować).

Pismo z prośbą o uzgodnienie należności powinno uwzględniać nie tylko należności główne, ale również naliczone na dzień uzgodnienia należne odsetki zwłoki.

Co zrobić, gdy kontrahent nie odpowiada na wysłane pismo z prośbą o uzgodnienie salda

Gdy kontrahent nie odpowiada na pismo z prośbą o uzgodnienie salda, należy spróbować e-mailowego lub telefonicznego monitowania. Jeżeli próby kontaktu mającego na celu potwierdzenie salda okażą się bezskuteczne, to należy traktować taką należność jako saldo niepotwierdzone i w związku z tym należy ją zinwentaryzować drogą weryfikacji. Brak odpowiedzi powinien także skutkować rozważeniem, czy nie występuje realne zagrożenie spłaty (lub wręcz nieściągalność) danej należności i czy nie należy w związku z tym dokonać aktualizacji wartości przez odpis aktualizujący.

Wn konto 765 „Pozostałe koszty operacyjne” (lub Wn konto 755 „Koszty finansowe”)

Ma konto 280 „Odpisy aktualizujące rozrachunki”.

• art. 26 ust. 1, art. 26 ust. 3 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2002 r. Nr 76, poz. 694; ost.zm. Dz.U. z 2006 r. Nr 208, poz. 1540

Paweł Muż

ekonomista, księgowy

REKLAMA

REKLAMA