Biegły rewident może zawiesić działalność

REKLAMA

REKLAMA

Kiedy bez egzaminu

Ministerstwo Finansów wyjaśniło nam, że obecnie przesłanki ponownego wpisu zależą od tego, ile czasu upłynęło od dnia wykreślenia z rejestru. Resort przyznał, że jeżeli osoba ubiega się o ponowny wpis przed upływem 10 lat, to jest on możliwy po spełnieniu warunków określonych w art. 4 ust. 2 ustawy, czyli bez konieczności ponownego zdawania egzaminów, a także odbywania praktyki i aplikacji. Przy czym dotyczy to głównie osób, które zniknęły z rejestru na własne życzenie.

REKLAMA

REKLAMA

– Jeżeli wniosek o ponowny wpis składany jest po upływie dekady, to możliwe jest to wyłącznie po ponownym zdaniu egzaminów oraz spełnieniu pozostałych przesłanek, o których mowa we wskazanym artykule – informuje MF. Podobnie rzecz ma się z osobami skazanymi za nieprawidłowości. Biegli rewidenci, w stosunku do których w postępowaniu dyscyplinarnym orzeczona została kara skreślenia z rejestru, będą mogli zostać ponownie do niego wpisani 10 lat od momentu uprawomocnienia się orzeczenia. W związku z tym będą musieli ponownie zdać egzaminy i spełnić pozostałe warunki.

Resort zdecydował się wprowadzić takie zasady w zawodzie audytorów, bo podobne rozwiązania funkcjonują w przypadku innych zawodów regulowanych, np. adwokatów i radców prawnych.

Nieposzlakowana opinia

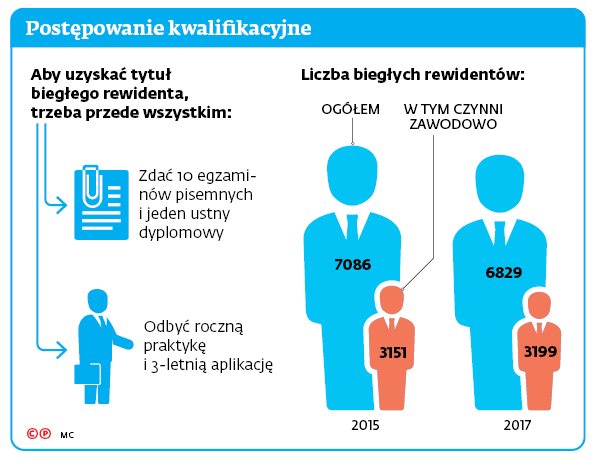

Przed 21 czerwca br. nie było możliwości zawieszenia. Aby zostać ponownie wpisanym do rejestru, trzeba było zdać egzaminy. A to długotrwały i kosztowny proces – 10 egzaminów pisemnych po 450 zł każdy i jeden ustny dyplomowy za ok. 1,2 tys. zł, dają razem kwotę prawie 6 tys. zł.

REKLAMA

– Wprowadzenie możliwości zawieszenia działalności to dobra zmiana – uważa Krzysztof Burnos, prezes Polskiej Izby Biegłych Rewidentów. Dodaje, że w okresie, gdy audytor jest wypisany z rejestru, nie musi odbywać co roku określonych przez samorząd szkoleń, a także płacić składki członkowskiej. Ale pozostawanie poza rejestrem jest jednoznaczne z zawieszeniem aktywności w samorządzie rewidentów, w tym rezygnacją z czynnych i biernych praw wyborczych.

Wprowadzone rozwiązanie, zdaniem prezesa PIBR, jest korzystne dla tych, którzy w danym momencie nie przeprowadzają audytów, ale pracują w innych zawodach (np. jako dyrektorzy finansowi) i to na tym polu chcą się rozwijać. Na bezproblemowy powrót mogą liczyć także osoby, które wyjeżdżają za granicę i zostały skreślone z rejestru, bo np. nie płaciły składek (ustawa wymaga, aby wykreślać osoby zalegające z opłatami dłużej niż rok). – Po powrocie do kraju i uregulowaniu zobowiązań mogą ubiegać się o ponowny wpis – zapewnia Krzysztof Burnos.

Warunkiem ponownego pojawienia się w rejestrze dla wykreślonych z ww. powodów rewidentów będzie głównie nieposzlakowana opinia. Oznacza to, że Krajowa Rada Biegłych Rewidentów sprawdzi, czy audytor nie był karany i czy regionalny oddział nie ma informacji, które wskazywałyby, że kandydat nie spełnia tego kryterium.

Będzie plaga wykreśleń?

Zdaniem Krzysztofa Burnosa nowe przepisy dotyczą również tych, którzy zostali wykreśleni z rejestru przed 21 czerwca 2017 r. Ustawodawca nie wprowadził żadnych ograniczeń w przepisach przejściowych.

Dotychczas biegli rewidenci bardzo rzadko wnioskowali o wykreślenie z rejestru (są to pojedyncze przypadki), bo w praktyce oznaczało to utratę uprawnień. Teraz może się to zmienić. Z danych PIBR wynika, że spośród ponad 6,8 tys. audytorów wpisanych do rejestru tylko 3,2 tys. czynnie wykonuje zawód. Ci, którzy nie zajmują się rewizją finansową, ale figurują w wykazie, musieli nadal płacić składki i się szkolić. Teraz będą mogli z tego zrezygnować, a po maksymalnie 10 latach bez problemu wrócić do zawodu. ⒸⓅ

Agnieszka Pokojska

REKLAMA

REKLAMA