Zmiany w PIT od 1 lipca 2022 r. Niskie Podatki?

REKLAMA

REKLAMA

Niskie Podatki – najważniejsze zmiany

Ministerstwo Finansów zapewnia, że Niskie Podatki, to nowe przepisy, które obniżają podatki oraz upraszczają i stabilizują system podatkowy. Najważniejsze zmiany od 1 lipca to 12 proc. PIT w pierwszym przedziale skali podatkowej, preferencyjne rozliczenie dochodów rodziców samotnie wychowujących dzieci, 1,5% dla OPP oraz możliwość limitowanego odliczania składki zdrowotnej przez niektórych przedsiębiorców.

REKLAMA

REKLAMA

Utrzymana zostaje wysoka kwota wolna od podatku – 30.000 zł i pierwszy próg podatkowy na wyższym poziomie 120 000 zł. Zlikwidowane zostają przepisy które się nie sprawdziły: tzw. ulga dla klasy średniej i mechanizm „rolowania” zaliczek na PIT.

Ministerstwo Finansów wskazuje też, że zmiany, które wchodzą w życie 1 lipca 2022 r. uwzględniają głosy obywateli, przedsiębiorców, zgłaszane postulaty społeczne oraz uwagi ekspertów w trakcie konsultacji. W opinii MF te nowe przepisy zostały wspólnie wypracowane, zapewnią one większą przewidywalność rozliczeń i zmniejszą należne podatki.

Polecamy: „Jak przygotować się do zmian od 1 lipca 2022 r. Podatki. Wynagrodzenia”

REKLAMA

Polecamy: Komplet „PIT 2022. Komentarz + suplement z komentarzem do zmian od 1 lipca 2022 r.”

Korzyści podatkowe

W znowelizowanej ustawie podatkowej pozostają wszystkie korzystne zmiany ze stycznia 2022 r. w tym m.in.: wyższa kwota wolna (30 tys. zł) i 32-proc. podatek dopiero od nadwyżki ponad 120 tys. zł rocznie. Oprócz tego pojawiają się rozwiązania, które już w skali roku 2022 pozwolą zauważyć obniżenie obciążeń podatkowych:

- obniżona stawka PIT z 17 proc. do 12 proc. dla wszystkich podatników na skali (pracowników, zleceniobiorców, emerytów, przedsiębiorców),

- przedsiębiorcom, którzy nie mogą korzystać z obniżonej stawki PIT umożliwia się limitowane odliczenie składki zdrowotnej,

- możliwość powrotu na skalę przedsiębiorcom, którzy wybrali podatek liniowy lub ryczałt,

- likwidacja tzw. ulgi dla klasy średniej i mechanizmu „rolowania zaliczek”,

- od 2023 r. uelastycznione będą zasady stosowania kwoty wolnej, która będzie dzielona nawet pomiędzy 3 płatników i stosowana również przy umowach zlecenia,

- preferencyjne rozliczenie dochodów rodziców samotnie wychowujących dzieci,

- nowe preferencje prorodzinne,

- zwiększenie wpływów dla OPP do 1,5 proc. PIT,

- zabezpieczenie dochodów jednostek samorządu terytorialnego.

2 etapy reformy Niskie Podatki

Reforma podatków została rozłożona na 2 etapy:

- od lipca 2022 roku: w związku z obniżką stawki PIT do 12% likwidowana jest tzw. ulga dla klasy średniej oraz uchylany jest przepis utrzymujący miesięczne zaliczki na podatek PIT na poziomie z 2021 roku (tzw. „rolowanie” zaliczek);

- od stycznia 2023 roku: zostaje wprowadzona możliwość odliczania kwoty wolnej u maksymalnie 3 płatników oraz możliwość stosowania kwoty wolnej od podatku przez wszystkich płatników (np. w umowach zlecenia).

Decyzja o rozłożeniu reformy na dwa etapy to efekt dialogu z księgowymi i dostawcami oprogramowania kadrowo-płacowego podczas procesu konsultacji społecznych, którzy potrzebują więcej czasu na praktyczne zaimplementowanie tych zmian. Przesunięcie ich o pół roku umożliwi im wdrożenie odpowiednich narzędzi.

Zaliczki od lipca

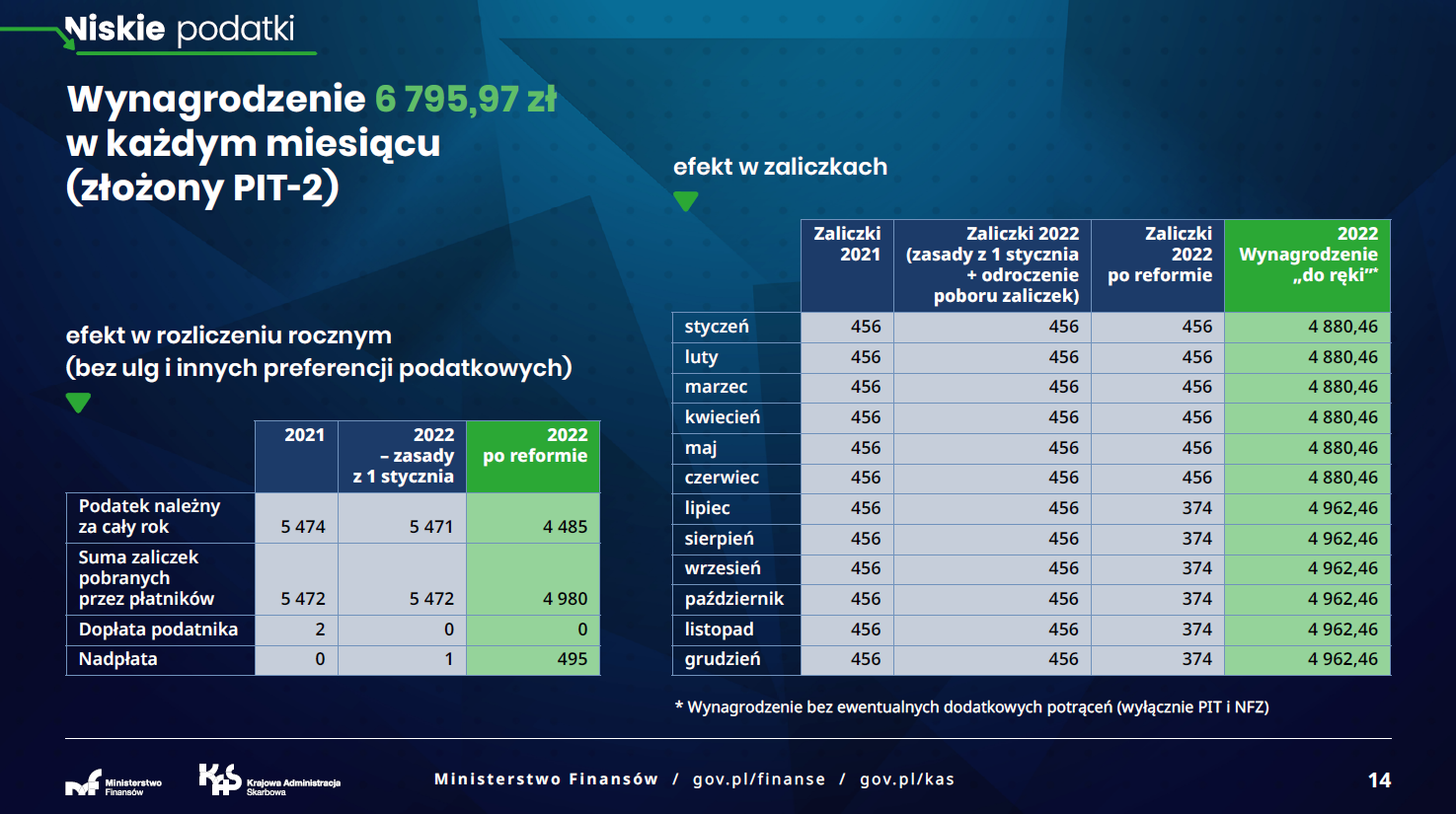

Efekt zmian dla poszczególnych podatników zależy od wielu czynników, w tym m.in. od wysokości wynagrodzenia. Zmiany wchodzą w życie w trakcie roku podatkowego, a to oznacza, że będą one korzystne lub neutralne dla podatników.

Wielu podatników na zmianach zyska już w lipcu. Niektórzy zapłacą jednak wyższe zaliczki na PIT od lipca. Wzrost wysokości zaliczki oznacza spadek miesięcznego wynagrodzenia na rękę. Nie oznacza to jednak straty w rozliczeniu rocznym. W nowelizacji ustawy „Niskie Podatki” w rozliczeniu rocznym większość podatników zyskuje zarówno w stosunku do 2021 r., jak i w odniesieniu do zasad wprowadzonych w styczniu 2022 r.

Wyższe zaliczki na PIT będą dotyczyć:

- Podatników, którzy nie złożyli PIT-2 przy zarobkach do 12 800 zł/msc. brutto

- Podatników zatrudnionych na umowę o pracę, którzy złożyli PIT-2 przy zarobkach od 10 300 do 12 800 zł/msc. brutto - w ich przypadku zaliczki wzrosną maksymalnie o 60 zł.

- Mundurowych przy zarobkach od ok. 8 900 do 12 800 zł/msc. brutto

- Emerytów (kwota wolna stosowana przez ZUS z mocy ustawy) z emeryturą od ok. 9 400 do 12 800 zł/msc. brutto.

- Zleceniobiorców (którzy nie mają jeszcze w 2022 r. możliwości złożenia PIT-2) przy zarobkach do 12 800 zł/msc. brutto.

- Podatników, którzy osiągają dochody z więcej niż jednego źródła (tzw. zbieg umów) – w tym przypadku zaliczka wzrośnie w tym źródle dochodu, w którym podatnik nie ma złożonego PIT -2.

Podatnicy, dla których tzw. ulga dla klasy średniej okaże się bardziej opłacalna zostaną za 2022 rok rozliczeni z ulgą dla klasy średniej (taka sytuacja może dotyczyć 1 na 1000 podatników).

Koniec z „rolowaniem” zaliczek

Wzrost zaliczek na podatek u niektórych podatników to efekt likwidacji mechanizmu „rolowania” zaliczek wprowadzonego w styczniu 2022 r. Powodował on, że - u osób, które nie zyskiwały na reformie - zaliczki były pobierane w wysokości nie wyższej niż w 2021 r. W rezultacie zaliczki na PIT były niższe niż powinny. Gdyby to rozwiązanie nie zostało uchylone, to wprawdzie zaliczki byłyby niskie, ale przy rocznym rozliczeniu podatku trzeba by było dopłacać spore kwoty.

Wzrost zaliczek dla części osób będzie miał charakter przejściowy, gdyż zyskają one w dalszej części roku w wyniku podwyższenia progu podatkowego (z 85 528 zł do 120 000 zł), co w zaliczkach miesięcznych odczują w ostatnich miesiącach roku. Gdyby nie zmiany to osoby te płaciłyby znacznie wyższe zaliczki (i to nawet dwukrotnie lub trzykrotnie) po przekroczeniu progu (85 528 zł).

Jednocześnie – wskutek „rolowania” zaliczek – takie osoby miałyby duże niedopłaty podatku w rozliczeniu rocznym za 2022 r.

Nowe zasady stosowania kwoty wolnej od 2023

Od 1 stycznia 2023 r. wprowadzamy możliwość stosowania kwoty wolnej w zaliczkach nawet u trzech płatników i przy umowach zlecenia. Po zmianach wieloetatowcy będą mogli korzystać z kwoty wolnej w zaliczkach nawet u 3 płatników. Możliwość ta będzie dotyczyła również osób na umowach zlecenia. Dzięki temu zleceniobiorcy, którzy złożą PIT-2 nie będą niepotrzebnie nadpłacać podatku w zaliczkach i odzyskiwać go dopiero przy rozliczeniu rocznym, kiedy to zwracane są nadpłaty. Tym samym od 2023 m.in. u zleceniobiorców kwota miesięcznych zaliczek będzie dostosowana do ich rocznego podatku, co skutkować będzie wyższym wynagrodzeniem na rękę już w trakcie roku.

Prezentacja Ministerstwa Finansów: Niskie podatki. Pierwsze wynagrodzenia

REKLAMA

REKLAMA