Wyższe zaliczki na PIT od 1 lipca 2022 r. - kto zapłaci i dlaczego

REKLAMA

REKLAMA

Niższa stawka podatku, wysoka kwota wolna i próg podatkowy

Nowelizacja ustawy o podatku dochodowym od osób fizycznych, która wchodzi w życie od 1 lipca 2022 roku (potocznie nazywana "Polski Ład 2.0" a przez Ministerstwo Finansów określana „Niskie podatki”), zakłada m.in.

REKLAMA

REKLAMA

- obniżenie stawki PIT z 17 proc. na 12 proc.

- pozostawienie podniesionej od 1 stycznia 2022 roku wyższej kwoty wolnej (30 tys. zł)

- pozostawienie wyższego progu dochodowego (120 tys. zł), po przekroczeniu którego płaci się 32-proc. PIT.

Pozostało również wiele innych korzystnych dla podatników zmian, o których Ministerstwo Finansów pisze na podatki.gov.pl w zakładce Niskie podatki. Zdaniem resortu finansów te rozwiązania powodują, że obciążenia podatkowe w skali roku dla Polaków spadną, a w ich portfelach pozostanie więcej pieniędzy. Dlatego MF określa tę nowelizację mianem „Niskie Podatki”.

Polecamy: „Jak przygotować się do zmian od 1 lipca 2022 r. Podatki. Wynagrodzenia”

Polecamy: Komplet „PIT 2022. Komentarz + suplement z komentarzem do zmian od 1 lipca 2022 r.”

REKLAMA

Likwidacja ulgi dla klasy średniej i mechanizmu rolowania zaliczek na podatek

Całościowa zmiana systemu podatkowego w celu jego uproszczenia wiąże się także z likwidacją niektórych rozwiązań, takich jak ulga dla klasy średniej. Powodowała ona, że nowy system choć był neutralny dla osób o wyższych zarobkach (od 5 701 do 11 141 zł brutto miesięcznie), to komplikował i czynił go mniej przewidywalnym.

Ulga dla klasy średniej obowiązywała od stycznia 2022 r., dotyczyła pracowników i przedsiębiorców na skali podatkowej. Stosowana była przy przychodach w łącznej wysokości od 68 412 zł do 133 692 zł rocznie. Dzięki niej Polski Ład był dla tych osób neutralny (jeśli wskazane przychody były ich jedynym źródłem dochodu).

Nowa ustawa likwiduje również mechanizm tzw. „rolowania zaliczek”. Dotyczył on pracowników i zleceniobiorców oraz emerytów i rencistów, stosowany był dla dochodów do 12 800 zł brutto, dzięki niemu zaliczki na PIT były zamrożone na poziomie tych z 2021 r. (dla osób, które nie zyskiwały na reformie), a przez to nieadekwatne do wysokości, w której powinny być pobierane w związku z nowymi przepisami.

Uchylenie mechanizmu rolowania zaliczek, czyli ograniczania ich do wysokości z zeszłego roku, spowoduje, że w niektórych przypadkach wzrosną zaliczki na PIT, co skutkować będzie niższymi zarobkami na rękę.

Ministerstwo Finansów: Reforma w 2 etapach

Kluczowym zadaniem pracujących nad nowelizacją ustawy było obniżenie podatków i uproszczenie systemu podatkowego. Rozwiązania, które weszły w życie od 1 stycznia 2022 r., nadmiernie go skomplikowały i czyniły mniej przewidywalnym. W celu uniknięcia trudności podobnych do tych ze stycznia 2022 roku reforma podatków została rozłożona na 2 etapy:

- od lipca 2022 roku: w związku z obniżką stawki PIT do 12% likwidowana jest tzw. ulga dla klasy średniej oraz uchylany jest przepis utrzymujący miesięczne zaliczki na podatek PIT na poziomie z 2021 roku (tzw. „rolowanie zaliczek”);

- od stycznia 2023 roku: zostaje wprowadzona możliwość odliczania kwoty wolnej u maksymalnie 3 płatników oraz możliwość stosowania kwoty wolnej od podatku przez wszystkich płatników (np. w umowach zlecenia).

Decyzja o rozłożeniu reformy na dwa etapy to efekt dialogu z księgowymi i dostawcami oprogramowania kadrowo-płacowego podczas procesu konsultacji społecznych, którzy potrzebują więcej czasu na praktyczne zaimplementowanie tych zmian. Przesunięcie ich o pół roku umożliwi im wdrożenie odpowiednich narzędzi.

Wyższe zaliczki na podatek – kto zapłaci wyższe zaliczki na PIT od 1 lipca

Likwidacja z dniem 1 lipca 2022 r. niektórych rozwiązań, które weszły w życie od 01.01.2022 r. i w trakcie 2022 r. oraz rozłożenie na etapy nowelizacji „Niskie Podatki” sprawia, że choć całościowo obciążenia podatkowe spadają, to przejściowo niektóre grupy zapłacą wyższe zaliczki na podatek. Wśród nich będą: Ci, którzy nie złożyli PIT-2 przy zarobkach do 12 800 zł/msc. brutto oraz zleceniobiorcy (którzy nie mają możliwości złożenia PIT-2 w 2022 r.) przy zarobkach do 12 800 zł/msc. brutto.

Wśród tych, którzy PIT-2 złożyli oraz mają jedno źródło dochodów wyższe zaliczki na podatek od lipca zapłacą zatrudnieni na umowę o pracę przy zarobkach od ok. 10 300 do 12 800 zł/msc. brutto, mundurowi przy zarobkach od ok. 8 900 do 12 800 zł/msc. brutto oraz emeryci (kwota wolna stosowana przez ZUS z mocy ustawy) z emeryturą od ok. 9 400 do 12 800 zł/msc. brutto.

Umowa o pracę

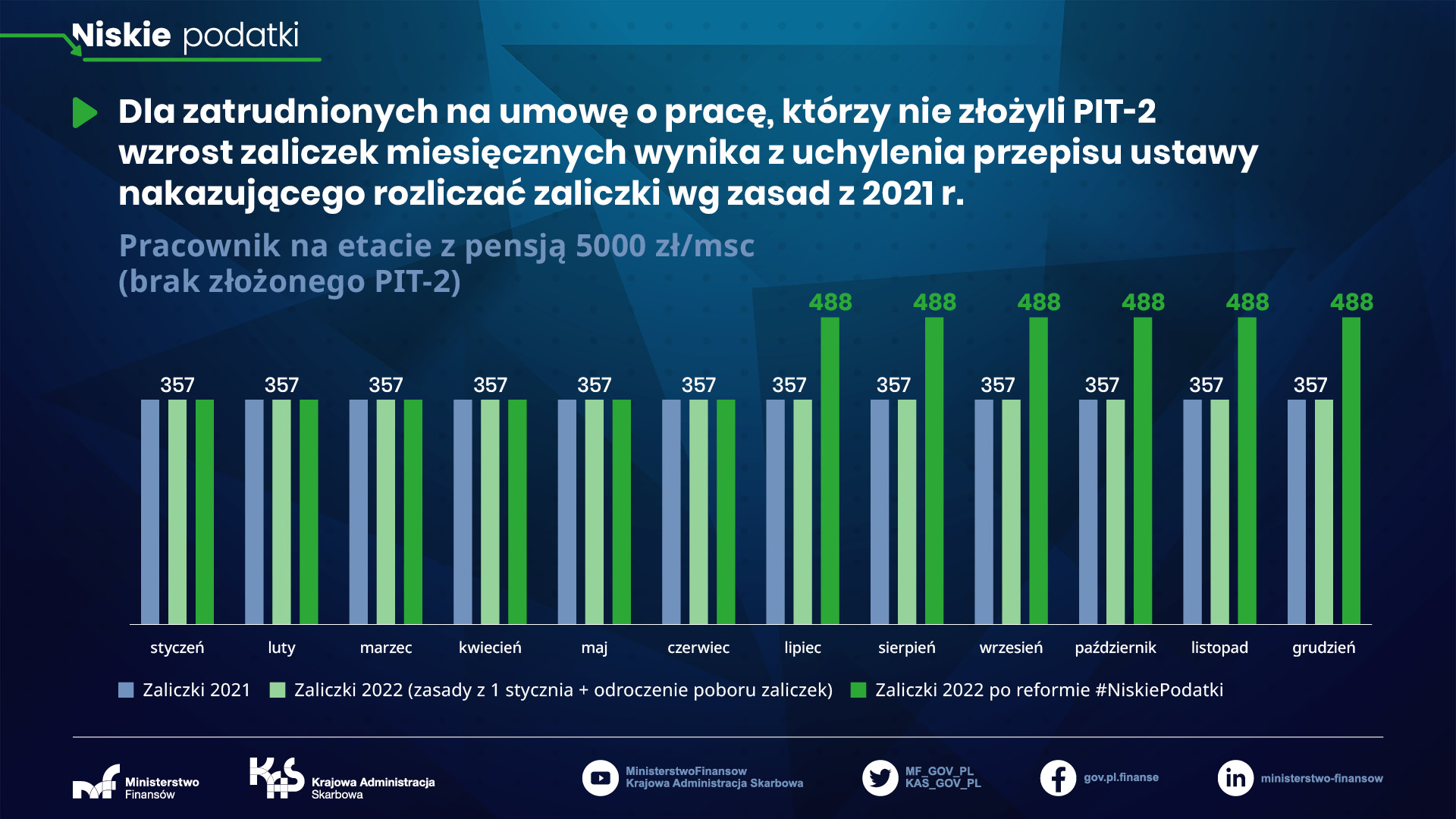

Dla zatrudnionych na umowę o pracę, którzy nie złożyli PIT-2 wzrost zaliczek miesięcznych, czyli spadek miesięcznego wynagrodzenia netto wynika z uchylenia przepisu ustawy nakazującego rozliczać zaliczki wg zasad z 2021 r. Taki sam powód (odmrożenie zaliczek na PIT) spowoduje wzrost zaliczek u niektórych etatowców (przy zarobkach od 10 300 do 12 800 zł/msc. brutto), którzy złożyli PIT-2 w ich przypadku zaliczki wzrosną jednak maksymalnie o 60 zł. Co więcej wzrost zaliczek dla tych osób ma charakter przejściowy, gdyż zyskują one w dalszej części roku w wyniku podwyższenia progu podatkowego (z 85 528 zł do 120 000 zł), co w zaliczkach miesięcznych odczują jednak dopiero w ostatnich miesiącach roku. Gdyby nie zmiana to osoby te płaciłyby znacznie wyższe zaliczki po przekroczeniu progu (85 528 zł), i to nawet dwukrotnie lub trzykrotnie.

Wynagrodzenie 5000 zł brutto - zaliczki na podatek od 1 lipca 2022 roku

Ministerstwo Finansów

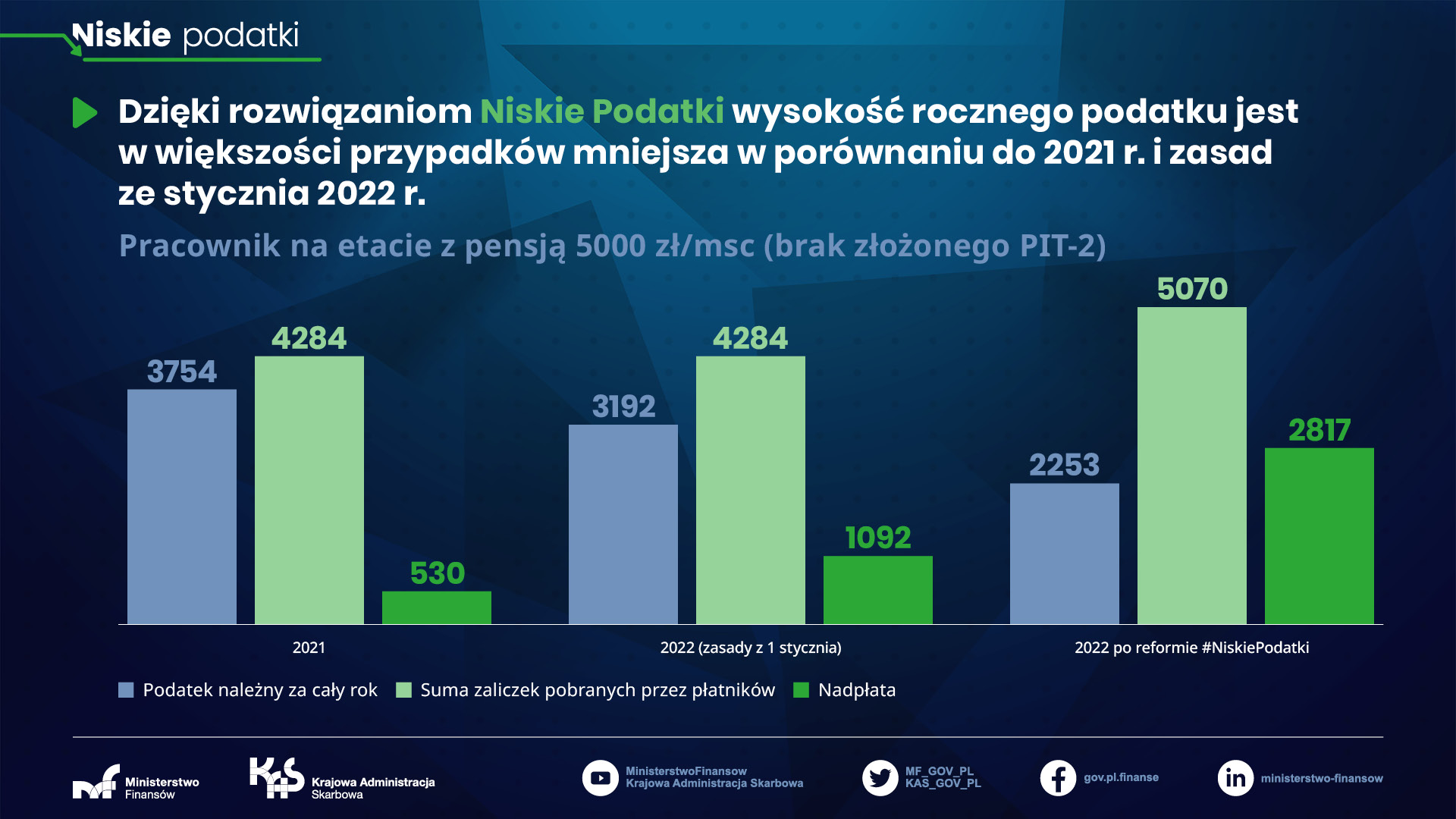

Wynagrodzenie 5000 zł brutto - rozliczenie 2022 roku

Ministerstwo Finansów

Wynagrodzenie 11 000 zł brutto - zaliczki od 1 lipca 2022

Ministerstwo Finansów

Wynagrodzenie 11 000 zł brutto - rozliczenie 2022 roku

Ministerstwo Finansów

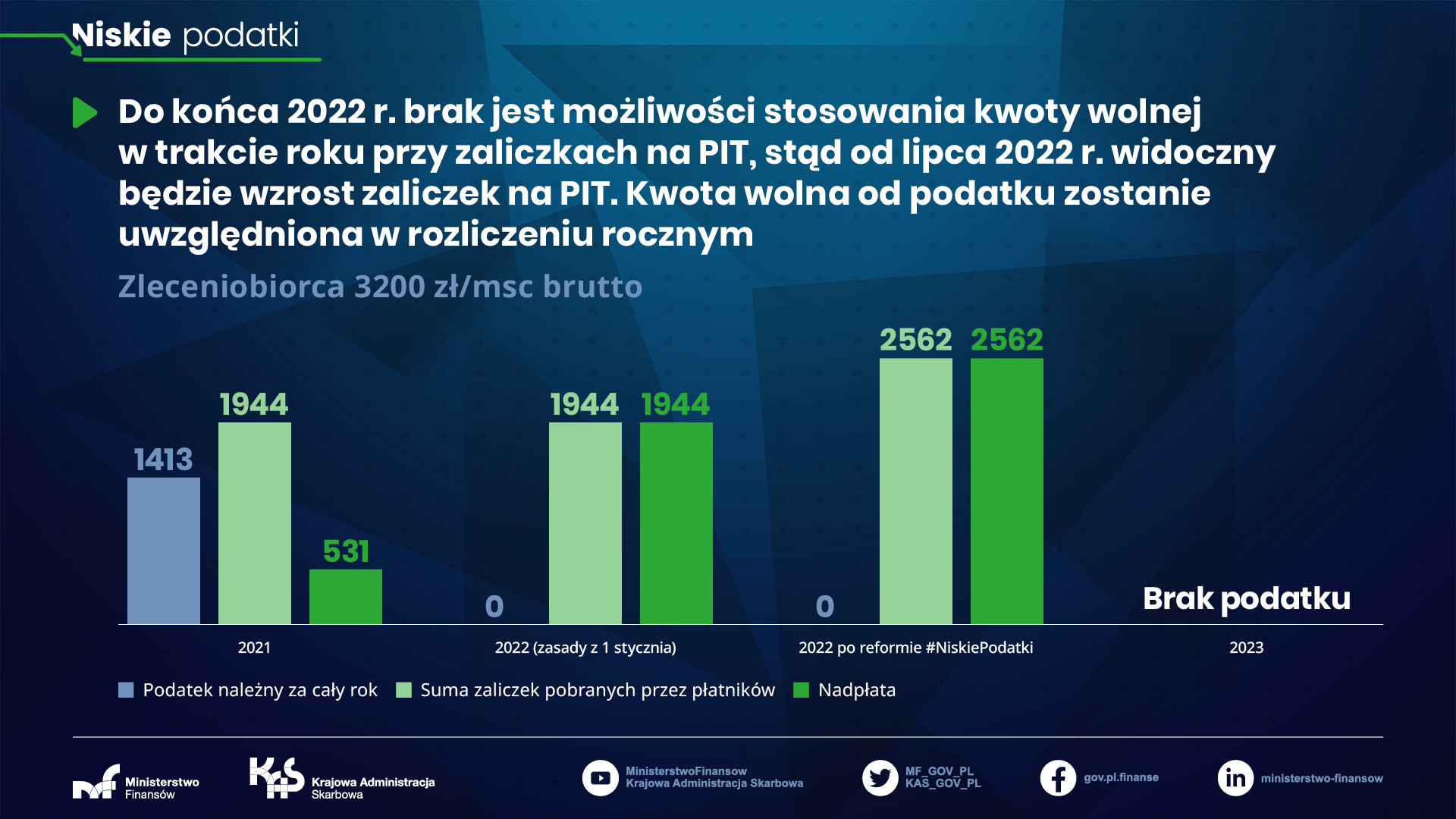

Zleceniobiorcy

Wyższe miesięczne zaliczki na podatek dochodowy, a co za tym idzie spadek miesięcznego wynagrodzenia netto zleceniobiorców przy zarobkach do 12 800 zł/msc. brutto, pomimo korzyści z reformy dla tych podatników w ujęciu rocznym, również wynika z uchylenia przepisu utrzymującego zaliczki na poziomie z 2021 r. Dodatkową przyczyną jest też brak możliwości stosowania kwoty wolnej w trakcie roku przy zaliczkach na PIT. Co więcej, problem rozwiąże się z początkiem 2023 r., bo wtedy to wejdą w życie przepisy pozwalające na stosowanie kwoty wolnej w trakcie roku przy umowach zlecenia.

Warto tu dodać, że w tym roku zleceniobiorca może wystąpić do naczelnika urzędu skarbowego z wnioskiem o ograniczenie poboru zaliczek na podatek przez płatnika (art. 22 Ordynacji podatkowej). Zaliczka występuje u niego bowiem z uwagi na brak możliwości stosowania kwoty zmniejszającej podatek w ciągu roku, podczas gdy podatek często nie jest w ogóle należny (np. przy zarobkach 3 200 zł brutto miesięcznie za rok podatek wyniesie 0 zł).

Emerytura 10 tys zł miesięcznie - zaliczki na podatek od 1 lipca 2022

Ministerstwo Finansów

Zlecenie 3200 zł brutto miesięcznie - rozliczenie 2022 roku

Ministerstwo Finansów

Emeryci

Emeryci z emeryturą od ok. 9 400 zł do 12 800 zł brutto msc. zapłacą od lipca 2022 roku wyższą zaliczkę na podatek dochodowy na skutek uchylenia przepisu utrzymującego zaliczki na poziomie z 2021 r. Ministerstwo Finansów tłumaczy, że wzrost zaliczek dla tej grupy osób ma charakter przejściowy, gdyż podatnicy zyskają w dalszej części roku w wyniku podwyższenia progu podatkowego (z 85 528 zł do 120 000 zł), co w zaliczkach miesięcznych będzie odczuwalne dopiero w ostatnich miesiącach roku. Tacy emeryci również musieliby w ostatnich miesiącach roku – gdyby nie reforma – zapłacić dwu lub trzykrotnie wyższe zaliczki niż faktycznie zapłacą po przekroczeniu progu (85 528 zł).

Emerytura 10 tys zł miesięcznie - zaliczki na podatek od 1 lipca 2022

Ministerstwo Finansów

Emerytura 10 tys zł miesięcznie - rozliczenie 2022 roku

Ministerstwo Finansów

Służby mundurowe

Dla mundurowych, zarabiających do 12 800 zł/msc. brutto, którzy nie złożyli PIT-2, spadek miesięcznego wynagrodzenia netto wynika z uchylenia przepisu utrzymującego zaliczki na PIT na poziomie z 2021 r.

Wzrost wysokości zaliczek odczują również Ci mundurowi, którzy złożyli PIT-2, a zarabiają od 8 900 do 12 800 zł/msc.

Podobnie jak u etatowców wzrost zaliczek dla tej grupy osób ma charakter przejściowy, gdyż zysk pojawia się u nich w dalszej części roku w wyniku podwyższenia progu podatkowego (z 85 528 zł do 120 000 zł), co w zaliczkach miesięcznych odczują jednak dopiero w ostatnich miesiącach roku. Gdyby nie zmiana to osoby te również płaciłyby znacznie wyższe zaliczki po przekroczeniu progu (85 528 zł).

Mundurowy z uposażeniem 10 tys zł miesięcznie - złożony PIT-2 - rozliczenie 2022

Ministerstwo Finansów

Mundurowy z uposażeniem 10 tys zł miesięcznie - złożony PIT-2 - zaliczki od 1 lipca 2022 roku

Ministerstwo Finansów

Mundurowy z uposażeniem 10 tys zł miesięcznie - niezłożony PIT-2 - zaliczki od 1 lipca 2022 r.

Ministerstwo Finansów

Wiele źródeł dochodów - zaliczki od 1 lipca 2022 r. i rozliczenie roczne PIT za 2022 rok

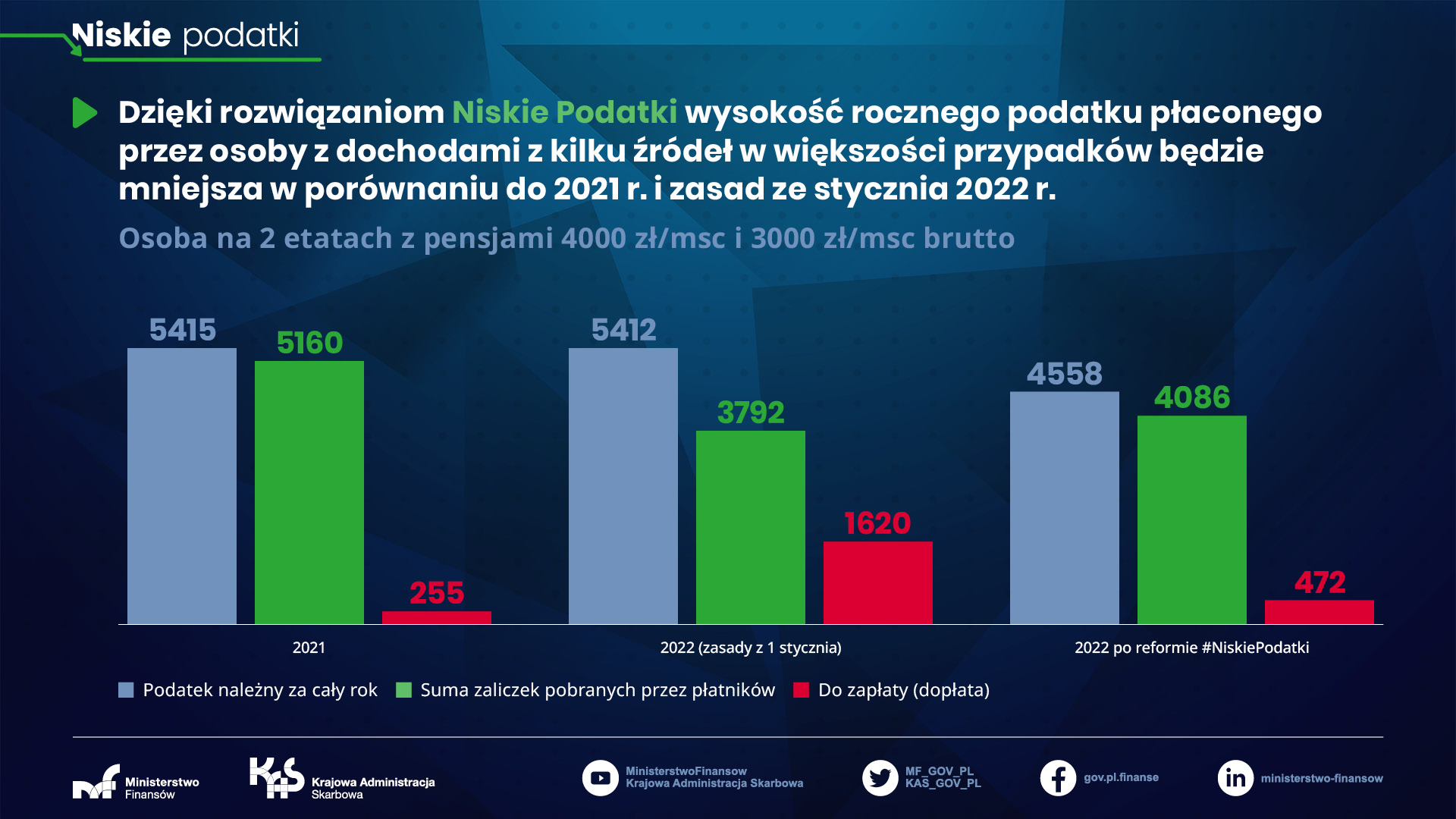

Wyższe zaliczki na PIT od lipca 2022 roku przy wielu źródłach dochodów mają kilka przyczyn. Pierwszą z nich jest uchylenie mechanizmu rolowania zaliczek, czyli odmrożenie zaliczek na PIT, drugą – możliwość stosowania kwoty wolnej od podatku tylko u jednego płatnika (podział kwoty wolnej na 3 płatników wejdzie w życie od 1 stycznia 2023 r.), brak możliwości stosowania kwoty wolnej przy umowach zlecenia (zmiana w tym zakresie wejdzie w życie 1 stycznia 2023 r.) oraz pobieranie składki zdrowotnej od każdej umowy i brak możliwości jej odliczenia.

To zjawisko występuje na przykład u pracujących na więcej niż jednym etacie (umowa o pracę), emerytów pracujących na umowie o pracę czy zatrudnionych na umowie o pracę realizujących dodatkowe zadania na umowie zlecenia. Miesięczna strata pojawi się w drugim lub kolejnych źródłach przychodów. Natomiast w tym źródle dochodu, gdzie stosowany jest PIT-2, zaliczki na PIT spadną z zastrzeżeniem przypadków opisanych powyżej.

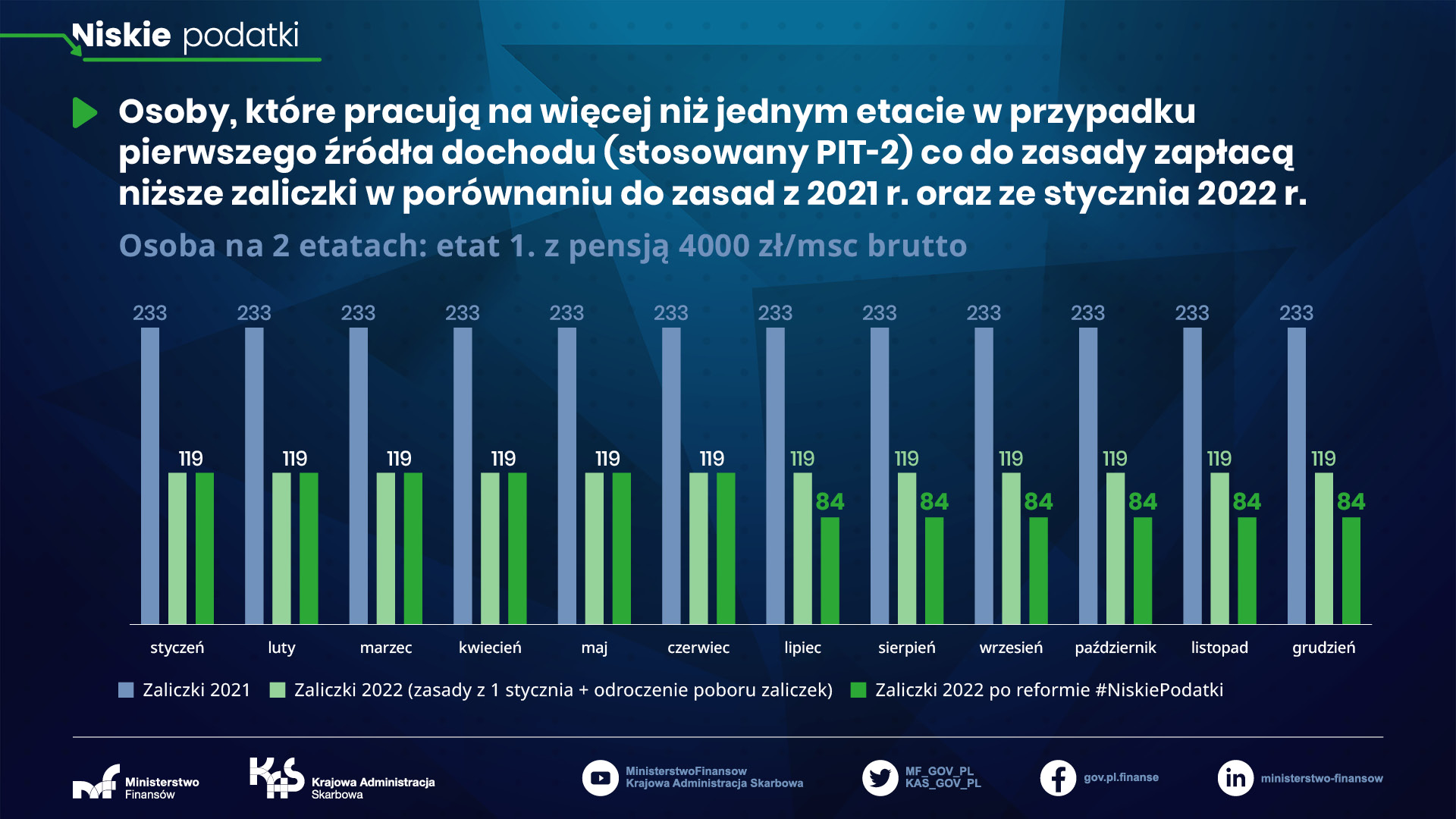

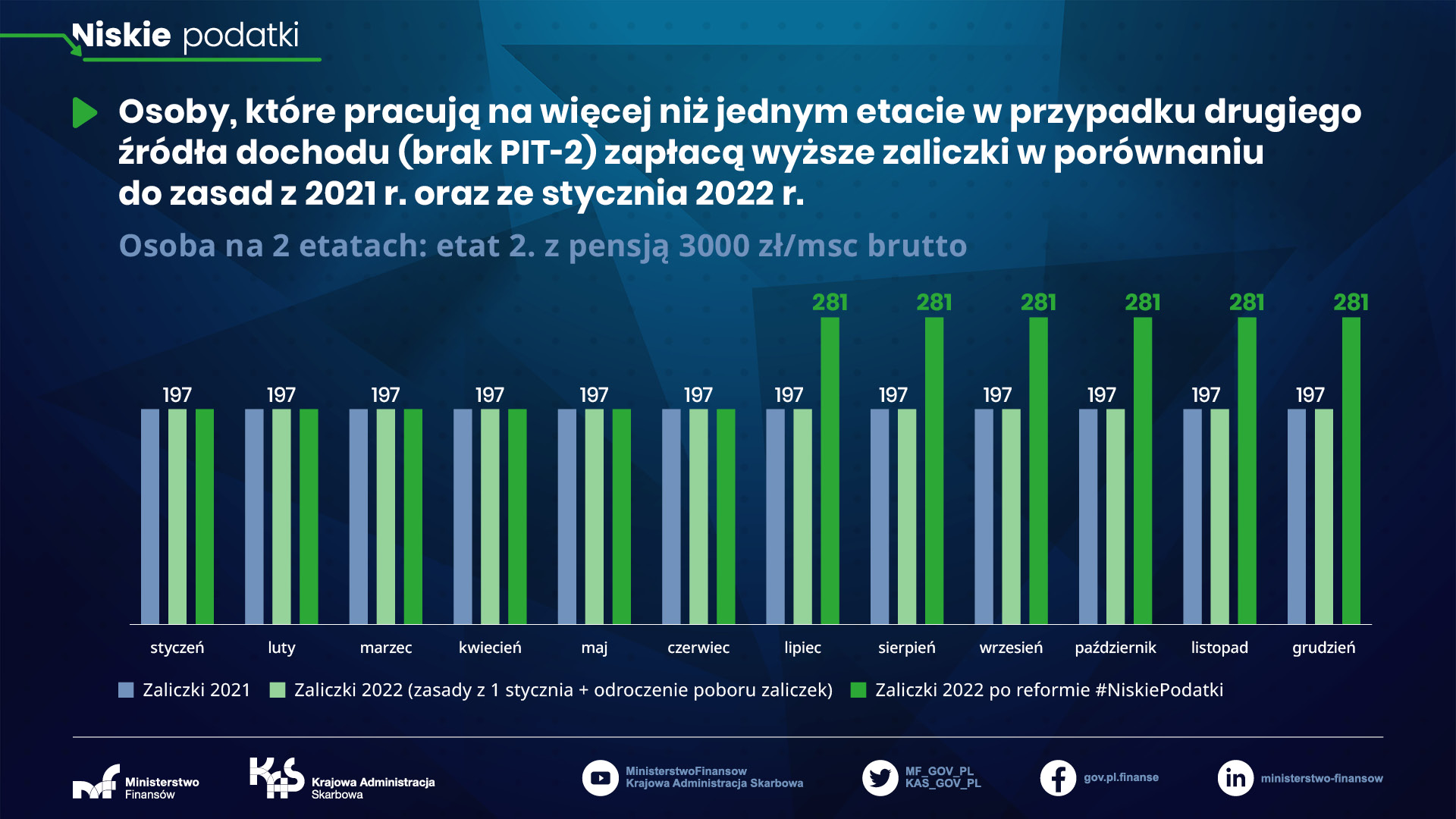

Osoba na 2 etatach - 4000 zł i 3000 zł brutto miesięcznie

Osoba na 2 etatach z pensjami 4000 i 3000 zł brutto - rozliczenie roczne 2022

Ministerstwo Finansów

Osoba na 2 etatach - zaliczki od 1 pensji 4000 zł brutto od 1 lipca 2022

Ministerstwo Finansów

Osoba na 2 etatach - zaliczki od 2 pensji 3000 zł brutto od 1 lipca 2022

Ministerstwo Finansów

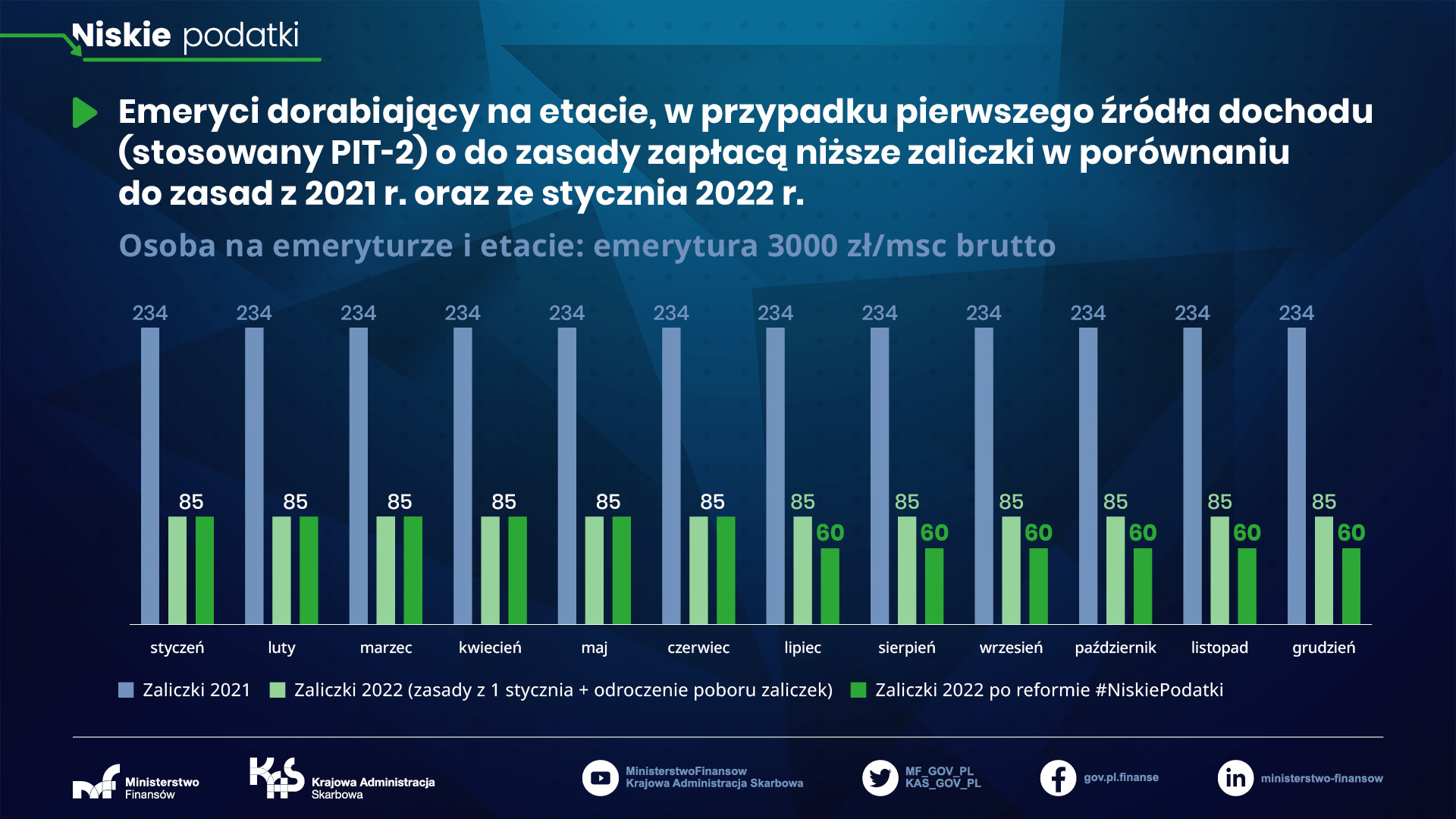

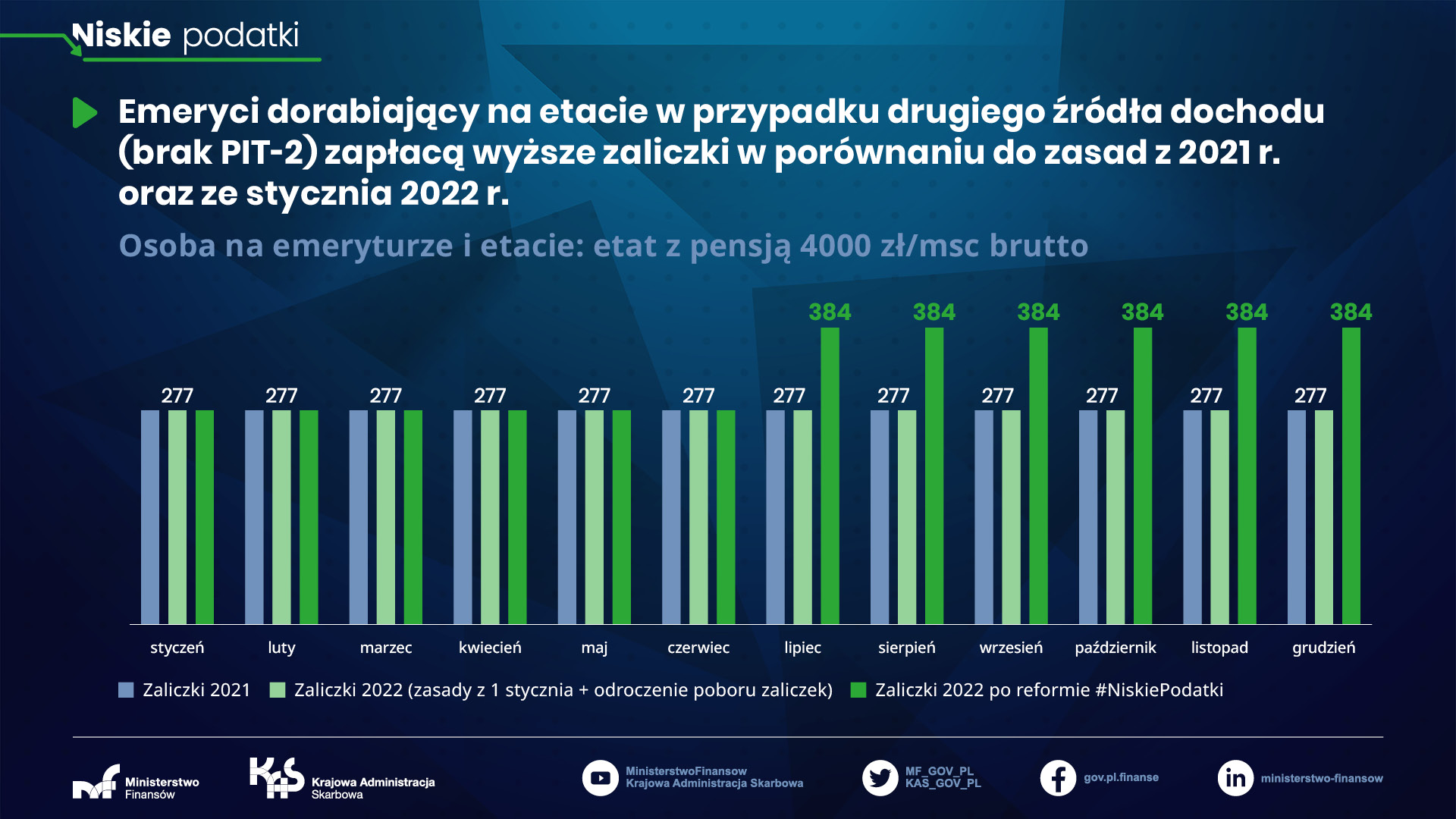

Emerytura 3000 zł brutto miesięcznie i etat z pensją 4000 zł brutto miesięcznie

Emerytura 3000 zł i etat 4000 zł brutto - rozliczenie roczne 2022

Ministerstwo Finansów

Emerytura 3000 zł i etat 4000 zł brutto - zaliczki od emerytury od 1 lipca 2022

Ministerstwo Finansów

Emerytura 3000 zł i etat 4000 zł brutto - zaliczki od etatu od 1 lipca 2022

Ministerstwo Finansów

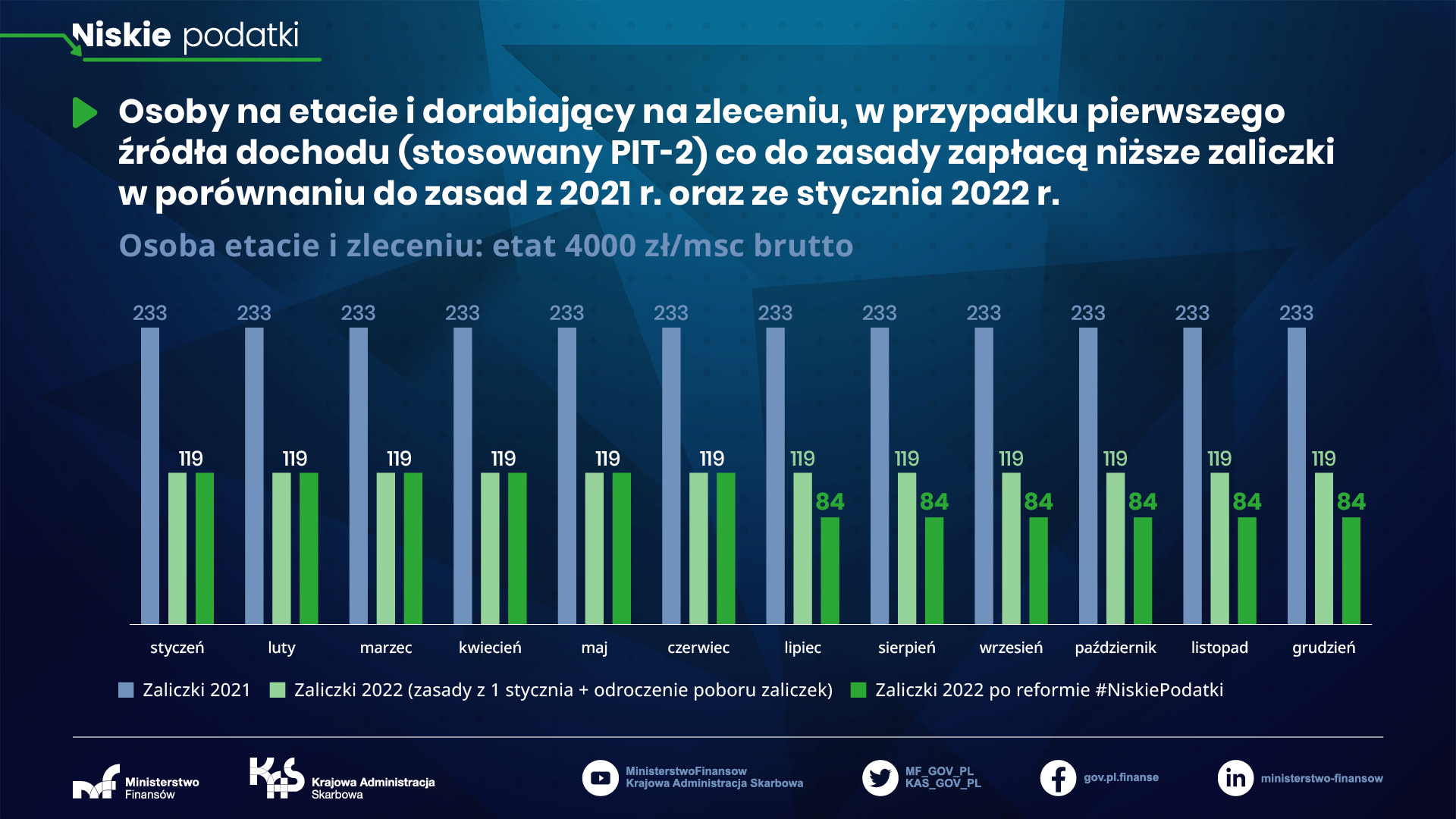

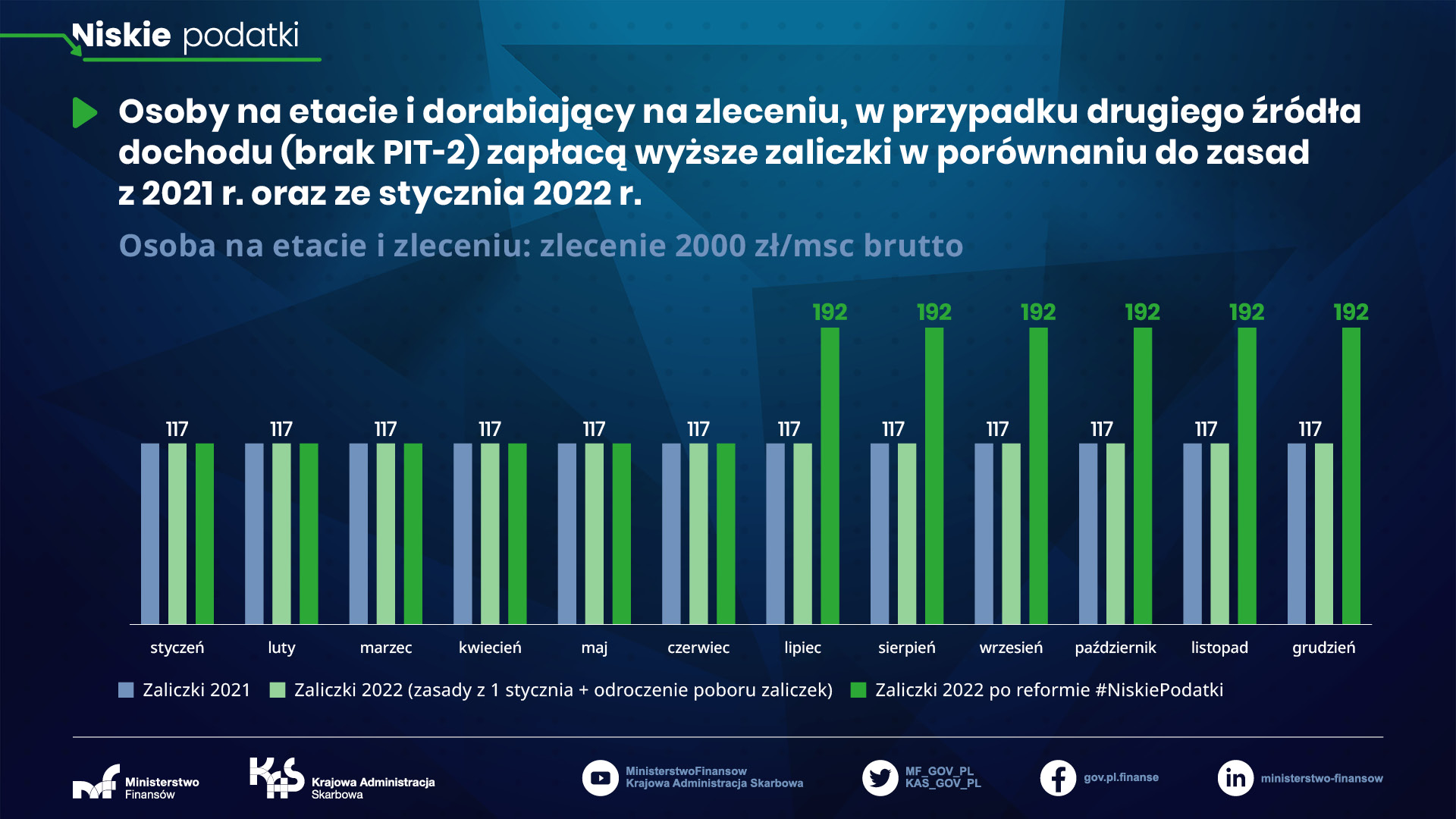

Osoba na etacie (4000 zł brutto miesięcznie) i umowie zleceniu (2000 zł brutto miesięcznie)

Etat z pensją 4000 zł brutto miesięcznie i zlecenie 2000 zł brutto miesięcznie - rozliczenie roczne 2022

Ministerstwo Finansów

Etat z pensją 4000 zł brutto miesięcznie i zlecenie 2000 zł brutto miesięcznie - zaliczki od etatu od 1 lipca 2022 r.

Ministerstwo Finansów

Etat z pensją 4000 zł brutto miesięcznie i zlecenie 2000 zł brutto miesięcznie - zaliczki od zlecenia od 1 lipca 2022 r.

Ministerstwo Finansów

Wyższe zaliczki na PIT nie oznaczają straty w rozliczeniu rocznym

Ministerstwo Finansów zapewnia, że wzrost zaliczek na podatek od lipca 2022 r. oznacza niższe wynagrodzenie miesięczne, nie oznacza straty w rozliczeniu rocznym. W nowelizacji ustawy „Niskie Podatki” w rozliczeniu rocznym większość podatników zyskuje zarówno w stosunku do 2021 r., jak i w odniesieniu do zasad wprowadzonych w styczniu 2022 r. Wyższe zaliczki od lipca 2022 roku zmniejszają ryzyko, dużych dopłat przy rozliczeniu rocznym za 2022 r.

PIT-2: nie masz obowiązku, ale warto

PIT-2 to oświadczenie pracownika, które upoważnia pracodawcę do pomniejszenia zaliczki na podatek za dany miesiąc o kwotę zmniejszającą podatek. PIT-2 składa się raz, najczęściej zaraz po podjęciu pracy u danego pracodawcy. PIT-2 może być również złożony w trakcie roku podatkowego. Płatnik odlicza kwotę stanowiącą 1/12 kwoty zmniejszającej podatek, najpóźniej od miesiąca następującego po miesiącu, w którym otrzymał to oświadczenie.

Oświadczenie to jest zatem podstawą dla zakładu pracy do stosowania kwoty wolnej w zaliczkach. Raz złożony PIT-2 zachowuje ważność w kolejnych latach podatkowych (aż do jego odwołania/wycofania przez pracownika). Każdy pracodawca ma obowiązek pobierania z wynagrodzenia pracownika zaliczek na podatek dochodowy od osób fizycznych.

Zatem od przyszłego roku pracownicy nie będą zobligowani do ponownego złożenia PIT-2 (poprzednio złożony będzie nadal aktualny). Oczywiście, jeżeli będą chcieli dokonać zmian w złożonym oświadczeniu (np. podzielić 1/12 kwoty zmniejszającej zaliczkę na kilku płatników), to złożą nowy PIT-2 (na druku opracowanym w MF lub na innym przygotowanym przez płatnika, albo poprzez system kadrowo-płacowy).

Przygotowany przez Ministerstwo Finansów nowy druk oświadczenia PIT-2 (trwają już nad nim prace) będzie zagregowany. Oznacza to, że będzie można za jego pomocą złożyć wszystkie oświadczenia/wnioski, które przewiduje ustawa PIT. Nie chcemy bowiem mnożyć wzorów formularzy.

REKLAMA

REKLAMA