Składki ZUS przedsiębiorców w 2019 roku

REKLAMA

REKLAMA

Ile zapłaci przedsiębiorca?

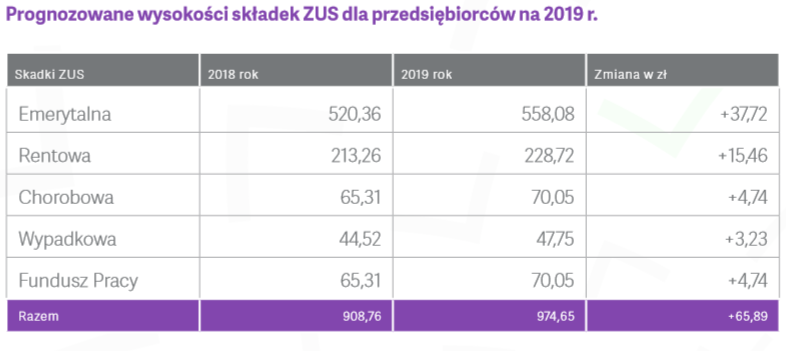

Prognozowana podstawa wymiaru składek ZUS dla przedsiębiorców w 2019 r. wyliczona na podstawie ogłoszonej przez Radę Ministrów w dniu 8 czerwca 2018 r. kwoty prognozowanego przeciętnego wynagrodzenia na 2019 r. wynosi 2 859 zł. Wobec powyższego wysokość składek społecznych wraz z funduszem pracy odprowadzanych przez przedsiębiorców wzrasta w stosunku do roku 2018 o kwotę 65,89 zł miesięcznie, czyli o 790,68 zł rocznie. Wyliczenia te nie obejmują wysokości składki zdrowotnej.

REKLAMA

REKLAMA

Zobacz: Składki na ubezpieczenia społeczne w 2019 r.

REKLAMA

Wysokość składek ZUS zależna od wysokości przychodu

W 2019 r. część przedsiębiorców prowadzących firmy jako jednoosobowe działalności może po raz pierwszy skorzystać z obniżenia składek ZUS, o ile roczny przychód w 2018 r. nie przekroczył kwoty 63 tys. zł, czyli trzydziestokrotności minimalnego wynagrodzenia obowiązującego w grudniu poprzedniego roku.

Ważne!

W przypadku prowadzenia działalności gospodarczej tylko przez część roku kalendarzowego roczny limit przychodu będzie podlegał proporcjonalnemu zmniejszeniu.

Kto może skorzystać z obniżonych składek ZUS ze względu na wysokość przychodu:

- wspólnicy spółki jawnej, komandytowej lub partnerskiej oraz wspólnicy jednoosobowej spółki z o.o.,

- przedsiębiorcy, którzy w poprzednim roku podatkowym rozliczali podatek dochodowy w formie karty podatkowej i korzystali ze zwolnienia podmiotowego VAT – w tym przypadku brak możliwości ustalenia wysokości przychodu,

- przedsiębiorcy, którzy w poprzednim roku kalendarzowym prowadzili działalność gospodarczą przez mniej niż 60 dni kalendarzowych,

- przedsiębiorcy, którzy w poprzednim roku kalendarzowym prowadzili działalność w charakterze twórcy i artysty,

- osoby, które wykonywały wolny zawód w rozumieniu przepisów o zryczałtowanym podatku dochodowym, których przychody są przychodami z działalności gospodarczej w rozumieniu przepisów o podatku dochodowym od osób fizycznych,

- przedsiębiorcy, którzy prowadzili publiczne lub niepubliczne szkoły, przedszkola i inne placówki na podstawie przepisów ustawy Prawo oświatowe,

- przedsiębiorcy wykonujący działalność zbieżną z pracą na rzecz byłego pracodawcy, dla którego pracowali w bieżącym lub poprzednim roku kalendarzowym.

Ważne!

- Wysokość składki zdrowotnej nie będzie uzależniona od przychodu firmy. Pozostanie na takim samym poziomie, jak u pozostałych przedsiębiorców.

- Obniżenie składek ZUS będzie ograniczone w czasie – przedsiębiorca będzie mógł opłacać niższe składki tylko przez 3 lata w okresie nie dłuższym niż 5 lat.

- Najniższa podstawa wymiaru składek nie będzie mogła być niższa od kwoty 30% minimalnego wynagrodzenia obowiązującego w styczniu danego roku.

Jak wyliczyć wysokość podstawy wymiaru składek zależnie od przychodu?

1. Należy ustalić przeciętny miesięczny przychód z tytułu prowadzenia działalności gospodarczej w poprzednim roku kalendarzowym.

2. Następnie należy pomnożyć uzyskany przeciętny miesięczny przychód przez współczynnik prognozowanego przeciętnego wynagrodzenia na dany rok kalendarzowy w stosunku do minimalnego wynagrodzenia obowiązującego w styczniu danego roku kalendarzowego. Współczynnik na dany rok będzie ogłaszany przez ministra właściwego do spraw zabezpieczenia społecznego w Dzienniku Urzędowym „Monitor Polski”.

3. Należy sprawdzić, czy ustalona w ten sposób podstawa wymiaru składek nie jest niższa od kwoty 30% minimalnego wynagrodzenia obowiązującego w styczniu danego roku. Wyliczoną zgodnie z powyższymi zasadami podstawę wymiaru składek przedsiębiorca zgłosi w składanej deklaracji ZUS i będzie przez cały rok opłacać składki wyliczone w oparciu o tę podstawę. ZUS będzie miał prawo wezwać płatnika do przedstawienia dowodu wysokości osiągniętego przychodu w poprzednim roku kalendarzowym w celu zweryfikowania prawidłowości wyliczenia podstawy wymiaru składek.

Polecamy: Przewodnik po zmianach przepisów

Wyższy ZUS dla dużych działalności

Pojawienie się koncepcji uzależnienia wysokości składek ZUS od skali prowadzonej działalności gospodarczej nie ogranicza się jedynie do firm osiągających niskie przychody. Rząd rozważa likwidację ryczałtowych składek w odniesieniu do dużych firm, jak również uzależnienia wysokości podstawy wymiaru składek od skali prowadzonej działalności.

Nie ma jeszcze skonkretyzowanych projektów – nie wiadomo, czy celem będzie całkowite zniesienie ryczałtowych składek ZUS czy też koncepcja wyższych składek ZUS będzie dotyczyć (analogicznie jak w przypadku przedsiębiorców o niskich przychodach), również grupy przedsiębiorstw, które przekroczą pewien pułap przychodu lud dochodu.

Minister Przedsiębiorczości i Technologii nie ujawniła żadnych szczegółów dyskutowanych koncepcji. Obecnie wiadomo jedynie, że prace nad tym pomysłem nie są zaawansowane i ewentualna możliwość wdrożenia tej zmiany może się pojawić dopiero w przyszłym roku.

REKLAMA

REKLAMA