Działalność gospodarcza i umowa zlecenie w świetle przepisów o podatku dochodowym

REKLAMA

REKLAMA

REKLAMA

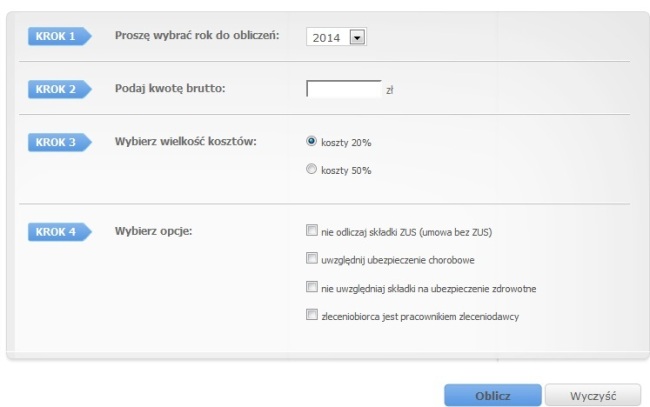

Skorzystaj z KALKULATORA UMÓW ZLECENIA 2003-2014

REKLAMA

W interpretacji indywidualnej o sygnaturze IPPB1/415-984/13-2/KS Dyrektor Izby Skarbowej w Warszawie odpowiedział na pytanie postawione przez podatnika, który jako osoba fizyczna prowadził działalność gospodarczą w postaci usług rachunkowo- księgowych. Jednocześnie w ramach umowy cywilnoprawnej zlecenia chciał świadczyć swoje usługi na rzecz innego podmiotu o treści pokrywającej się z prowadzoną działalnością. W związku z tym, z tytułu umowy cywilnoprawnej chciał uzyskać możliwości odpisania kosztów uzyskania przychodów w postaci 20% ryczałtu.

Podatnik spytał organ podatkowy o możliwość zawarcia umowy zlecenia, a tym samym zastosowania zryczałtowanej, 20% stawki kosztów uzyskania przychodów, gdy jednocześnie prowadzi działalność gospodarczą o charakterze usług rachunkowo- księgowych, których treść w Polskiej Klasyfikacji Działalności jest zbieżna.

Polecamy: Nowe umowy zlecenia i inne umowy cywilnoprawne – PDF

Umowa zlecenia ze współmałżonkiem - składki ZUS

Zlecenie i działalność - to możliwe

Ustawa o podatku dochodowym od osób fizycznych traktuje świadczenie usług na podstawie umowy cywilnoprawnej jako działalność wykonywaną osobiście. Regulacja ta, zawarta w art. 13 pkt. 8 lit. a, stawia warunek, aby działalność ta wykonywana była przez osobę fizyczną i aby przychody z nią związane nie pochodziły z prowadzonej przez podatnika pozarolniczej działalności gospodarczej. Istotne będzie zatem rozpatrzenie w tym przypadku treści zawartej umowy zlecenia, którą strony mogą ułożyć wedle swego uznania tak, aby nie była ona sprzeczna z literą prawa i nie służyła do jego obejścia. Podatnik prowadzący działalność gospodarczą, może zatem jednocześnie zawrzeć umowę zlecenia z drugim podmiotem, która zaklasyfikowana będzie jako przychód z innego źródła niż działalność podstawowa.

Umowa o pracę a umowa zlecenie - co można zyskać?

Podporządkowanie jak w umowie o pracę

Przesłanką do oddzielnej kwalifikacji umowy cywilnoprawnej - nawet takiej, której treść pokrywa się z zakresem działalności gospodarczej - stanowi art. 5b ust. 1 ustawy. Odpowiedzialność za rezultat wykonywanych czynności w ramach umowy w stosunku do osób trzecich ma ponosić zleceniodawca. To na jego ryzyko i pod jego kierownictwem oraz w wyznaczonym miejscu i czasie ma być wykonywana działalność.

Zapraszamy na forum Księgowość

Swoboda umów - swoboda wyboru opodatkowania

Dyrektor Izby Skarbowej w odpowiedzi na interpretację podkreślił, iż to od stron stosunku cywilnoprawnego, które spełniły powyższe warunki zależy kwalifikacja i sposób rozliczenia przychodów. Jeżeli więc podatnik, pomimo prowadzonej działalności gospodarczej zawiera dodatkowo umowę zlecenie, której treść pokrywa się z zakresem wyżej wymienionej działalności, może to oznaczać, iż chce inaczej zaklasyfikować osiągane w ten sposób przychody do czego w związku z tym ma pełne prawo.

Umowa o pracę a umowy cywilnoprawne - co warto wiedzieć? (część I)

Koszty uzyskania - na zasadach ogólnych

Koszty uzyskania przychodów są wydatkami, jakie podatnik ponosi w celu uzyskania przychodu, zachowania lub zabezpieczenia ich źródła. Do obowiązków podatnika należy wykazanie, iż poniesione wydatki mają bezpośredni związek z prowadzoną działalnością gospodarczą. Wśród pozostałych źródeł koszty mogą być natomiast odliczane w sposób zryczałtowany lub kwotowo (np. w stosunku pracy). We wniosku o interpretację podatnik pytał o możliwość odliczenia kosztów uzyskania przychodów od zawartej umowy zlecenia, pokrywającej się w treści z prowadzoną przez niego działalnością gospodarczą w formie zryczałtowanej, co spowodowałoby, iż kwota odliczenia będzie wynosiła 20% uzyskanego przychodu pomniejszonego o potrącone składki na ubezpieczenie emerytalne, rentowe i chorobowe. Dopuszczając możliwość zawarcia samej umowy, Dyrektor Izby Skarbowej przychylił się również do przedstawionej przez podatnika propozycji odliczenia kosztów.

Umowy o dzieło i umowy zlecenia - czym się różnią?

Powyżej opisana interpretacja przychyla się do wykładni prawa w myśl dyskusyjnej zasady in dubio pro tributario. Organ podatkowy w zakończeniu uzasadnienia zaznaczył jednak, iż jego interpretacja dotyczy wyłącznie aspektów prawno- podatkowych przedstawianego zagadnienia, a więc nie badał on dopuszczalności zawarcia umowy zlecenia o stricte pracowniczym podporządkowaniu. Pojawia się zatem pytanie jak to zagadnienie odbiorą inne organa administracji, które również zainteresowane są w odprowadzaniu danin publicznych.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA