Sposoby na rosnące raty kredytów mieszkaniowych. Czy zamrożenie WIBOR-u ma sens?

REKLAMA

REKLAMA

Rosną stopy NBP a w ślad za nimi raty kredytów mieszkaniowych

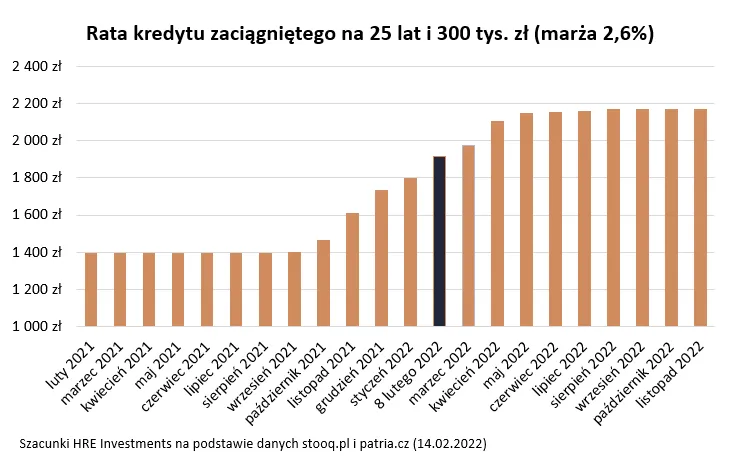

Od października 2021 r. Rada Polityki Pieniężnej serwuje nam co miesiąc podwyżki stóp procentowych. Jednym z efektów jest to, że złotowe kredyty mieszkaniowe wyraźnie ostatnio zdrożały. Raty takich długów już dziś są o ponad 1/3 wyższe niż we wrześniu 2021 roku. Jeśli jakiś szczęśliwiec cieszy się wciąż niezmienioną ratą, to lada moment dostanie informację o jej podwyżce. Nie dziwne więc, że wiele osób zastanawia się jak ograniczyć koszty rosnących rat. Nie ominęło to też polityków.

REKLAMA

REKLAMA

Raty kredytów mieszkaniowych w 2022 roku

Zamrożenie WIBOR-u. Czy to ma sens?

To dlatego w przestrzeni publicznej zaczęło być ostatnio głośno o pomyśle na ulżenie kredytobiorcom. Miałoby w tym pomóc zamrożenie WIBOR-u, który jest elementem oprocentowania złotowych kredytów, a który ostatnio bardzo mocno wzrósł wraz z rozpoczęciem cyklu podwyżek stóp procentowych przez Radę Polityki Pieniężnej. Podobnie z problemem radzić chcą sobie Węgrzy.

Problem w tym, że jest to jeden z najgorszych pomysłów na poprawę sytuacji. Jeśli jeszcze koszty tego rozwiązania miałyby ponosić banki, to przy okazji uderzyłoby to we wszystkich. Posiadacze lokat musieliby liczyć się z tym, że banki nie tylko przestałyby podwyższać oprocentowanie depozytów, ale jeszcze mogłoby dojść do ponownego ich obniżenia. Inwestorzy posiadający akcje banków musieliby liczyć się ze spadkiem notowań akcji tych firm. Zauważyć mogliby to też posiadacze jednostek uczestnictwa funduszy inwestycyjnych czy uczestnicy PPK.

Zamrożenie WIBOR-u oznaczałoby też dla wielu osób brak możliwości zaciągnięcia nowych kredytów mieszkaniowych lub przynajmniej wyższy ich koszt. Po prostu banki przy zamrożonym WIBOR-ze albo przestałyby udzielać takich kredytów, albo postanowiłyby odrobić straty poprzez wyższe marże. A gdyby i tego było mało, to takie działanie nadszarpnęłoby też wiarygodnością naszego kraju. Konsekwencje? Tu paleta też mogłaby być szeroka np. mniejsze zainteresowanie Polską ze strony zagranicznych inwestorów, osłabienie złotówki czy wyższe koszty obsługi długu przez rząd.

REKLAMA

Mrożenie WIBOR-u jest tym bardziej bez sensu, że w Polsce działa już fundusz, który dedykowany jest do tego, aby wspierać osoby mające problem ze spłatą kredytu.

Większość kredytobiorców sobie poradzi

Zanim przejdziemy do szczegółów, warto podkreślić, że większość kredytobiorców powinna sobie z wyższymi ratami poradzić. Przecież banki, udzielając im kredytu, nie tyko informowały o tym, że raty mogą wzrosnąć i to znacznie bardziej niż to z czym mamy dziś do czynienia. Ważniejsze jest to, że banki gruntownie prześwietlają finanse i sprawdzają czy potencjalni kredytobiorcy są w stanie spłacać raty. Symulacje takie były przeprowadzane z założeniem wyższego oprocentowania długów niż to, które obowiązywało w momencie zaciągania kredytu. Teoretycznie więc podstawowa stopa procentowa na poziomie 3% czy 4% może być niemiłą niespodzianką, ale powinna być do udźwignięcia przez kredytobiorców.

Mimo tego sytuacje życiowe są różne – nadmierne zadłużenie, utrata pracy, źródła dochodów czy choroba mogą spowodować, że będziemy mieli problemy ze spłatą naszych zobowiązań i to niezależnie od zmian oprocentowania. W praktyce ile sytuacji, tyle sposobów na rosnące raty kredytów mieszkaniowych. Przejdźmy więc przez kilka potencjalnych scenariuszy, które mogą być inspiracją dla kogoś komu w oczy zajrzy problem ze spłacaniem rat.

Fundusz Wsparcia Kredytobiorców – kto może otrzymać wsparcie

Zacznijmy od rozwiązania, które może bardzo szybko i skutecznie pomóc kredytobiorcom, którzy wpadli w kłopoty. Chodzi o rządowy program – Fundusz Wsparcia Kredytobiorców. Jego poprawiona wersja działa od stycznia 2020 r. Zasada jest taka – jeśli posiadacz kredytu mieszkaniowego jest w trudnej sytuacji, to może dostać pożyczkę na spłatę kredytu hipotecznego. Co ważne, nie jest to leczenie dżumy cholerą. Pożyczka ta jest nieoprocentowana, a poprawnie spłacana będzie częściowo umorzona. Wniosek o takie wsparcie należy złożyć w banku, w którym spłaca się kredyt.

Spójrzmy na szczegóły. Przez 3 lata możemy dostawać do 2 tys. zł miesięcznie na spłatę rat. Po tym czasie mamy 2 lata na złapanie „finansowego oddechu”, a dopiero potem następuje spłata. Rata ma być 4 razy niższa niż to co dostawaliśmy w ramach pożyczki. Jeśli więc dostawaliśmy co miesiąc po 2 tys. złotych, to zwracać będziemy po 500 złotych miesięcznie i tak przez 12 lat (144 miesiące). W ustawie jest jednak zapis, że jeśli będziemy sumiennie oddawać pieniądze, to ostatnie 44 raty zostaną umorzone. W sumie więc z funduszu dostać możemy maksymalnie 72 tysiące złotych (3 lata po 2 tys. zł miesięcznie), a oddać będziemy mogli wtedy tylko 50 tysięcy (100 rat po 500 złotych).

Wsparcie może być przyznane jeśli spełniony jest chociaż jeden z poniższych warunków:

- Przynajmniej jeden z kredytobiorców (np. mąż lub żona) straci pracę,

- Rata przekracza połowę dochodu gospodarstwa domowego,

- Dochód po potrąceniu raty nie przekracza:

- 1402 złote w przypadku singli,

- 1056 złotych na osobę w przypadku wieloosobowych gospodarstw domowych.

Niestety są też warunki ograniczające. Ze wsparcia nie można skorzystać jeśli ma się (lub miało w ostatnich 6 miesiącach) więcej niż jedno mieszkanie lub dom, utrata pracy wynika ze zwolnienia bez wypowiedzenia z winy pracownika, albo pracownik sam złożył wypowiedzenie, a ponadto nie można korzystać ze wsparcia dłużej niż 36 miesięcy. Fundusz nie pomoże nam też w sytuacji gdy zbyt długo zwlekaliśmy z prośbą o pomoc i umowa kredytu została już wypowiedziana, oraz wtedy gdy jest się w trakcie otrzymywania świadczenia z tytułu ubezpieczenia od utraty pracy.

Wakacje kredytowe lub czasowe zawieszenie spłaty części kapitałowej raty. Bank może pomóc, ale nie za darmo

Skorzystanie z Funduszu Wsparcia Kredytobiorców może skutecznie ulżyć zadłużonym, ale jest to rozwiązanie dla osób, które faktycznie mają problem i potrzebują prawdziwej pomocy. Jeśli ktoś ma jedynie przejściowe kłopoty, to Fundusz Wsparcia Kredytobiorców może być rozwiązaniem zbyt dużego kalibru. Wtedy może lepszym rozwiązaniem byłoby dogadanie się z bankiem, aby ten np. na jakiś czas zawiesił nam ratę lub część raty.

Chodzi tu o tzw. wakacje kredytowe lub czasowe zawieszenie spłaty części kapitałowej raty. W pierwszym rozwiązaniu nawet na kilka miesięcy możemy zawiesić spłatę kredytu. Możemy spodziewać się tego, że niespłacane przez ten czas odsetki powiększą nasze zadłużenie. Wydłużony może zostać też okres kredytowania. W sumie więc za to czego nie zapłacimy dziś, zapłacimy z nawiązką w przyszłości.

Trochę mniej kosztować powinno jeśli poprosimy nie o zawieszenie całej spłaty, ale o to, aby okresowo nie spłacać tylko części raty. Chodzi o to, że przez jakiś czas możemy spłacać tylko odsetki, a w spokoju pozostawimy pożyczony kapitał. Przy tym rozwiązaniu chwilowo nie będziemy obniżać naszego zadłużenia wobec banku. Nie zmienia się jednak to, że co miesiąc regulować będziemy naliczane odsetki (plus ewentualne inne koszty – np. ubezpieczenie). W zależności od tego na jak długo się zadłużyliśmy i ile pozostało nam jeszcze do spłaty, to zawieszając spłatę kapitału, możemy ograniczyć ratę o co najmniej 15-20%, a niekiedy nawet o ponad połowę. Problem w tym, że to czego nie zapłacimy teraz, będziemy musieli zapłacić w przyszłości i to z odsetkami. Może dać nam to jednak czas na podreperowanie domowego budżetu, wywalczenie podwyżki, zdobycie dodatkowego źródła dochodu lub w ogóle znalezienie lepiej płatnego zajęcia.

Wydłużenie okresu spłaty kredytu

Innym rozwiązaniem może być wydłużenie okresu spłaty. Jeśli mamy kredyt zaciągnięty na 20 lat, to wydłużenie tego okresu do 30 lat pozwoli zmniejszyć ratę o około 15-20%. Także w tym przypadku nie ma nic za darmo – wydłużenie okresu kredytowania spowoduje, że dłużej zajmie nam spłata długu, a więc bank dłużej naliczać będzie odsetki. Warto więc wiedzieć, że przy obecnych warunkach rynkowych koszt obsługi 30-letniego długu jest o około 50-60% wyższy niż spłata kredytu zaciągniętego na 20 lat. Do tego dochodzi koszt sporządzenia aneksu do umowy, ale to nie powinno być droższe niż kilkaset złotych. Do tego ważna uwaga – bank pozwoli nam wydłużyć okres kredytowania o ile w dniu ostatecznej spłaty długu nie przekroczymy maksymalnego wieku akceptowanego przez bank.

Teoretycznie możemy też spróbować negocjować z bankiem niższą marżę kredytu. Dzięki niższej marży możemy obniżyć oprocentowanie. W praktyce jednak banki niechętnie podchodzą do takich zmian. Można powiedzieć nawet więcej – łatwiej jest zaciągnąć kredyt w innym banku na lepszych warunkach i tym kredytem spłacić dotychczasowy dług (fachowo nazywa się to refinansowaniem) niż znegocjować w dół marżę obecnie spłacanego długu. Niezależnie od tego czy zdecydujemy się renegocjować umowę, czy podpisywać nową, to wiąże się to z kosztami, a do ugrania jest przeważnie niewiele. Nawet jeśli udałoby nam się dzięki temu obniżyć oprocentowanie o 0,5%, co byłoby całkiem przyzwoitym osiągnięciem, to miesięczna rata stopniałaby nam o około 5%.

Dziś można sprzedać mieszkanie z zyskiem

Jeśli problemów nie rozwiążą ani negocjacje z bankiem, ani zmiana pracy lub wywalczenie podwyżki, a do tego Fundusz Wsparcia Kredytobiorców nie jest dla nas, to niestety nasze możliwości wyraźnie się zawężają. Spróbujmy jednak rozważyć inne potencjalne scenariusze. Z funduszu wsparcia nie mogą przecież skorzystać na przykład osoby, które mają więcej jedno mieszkanie. Jeśli ktoś kupił ich więcej – na przykład aby je wynajmować, to faktycznie nie ma co liczyć na budżetowe wsparcie. Zanim właściciel mieszkania na wynajem zdecyduje się na bardziej stanowcze ruchy, zawsze może rozważyć podwyżkę czynszu. Sprzyja temu sytuacja rynkowa. Już od kilkunastu miesięcy przeciętne stawki czynszów w dużych miastach rosną.

Jeśli nie rozwiązuje to problemów właściciela, a inne rozwiązania zawiodą, to zawsze w ostateczności można rozważyć sprzedaż nieruchomości. W otoczeniu dynamicznie rosnących cen jest to sposób, który powinien pozwolić nie tylko na spłatę kredytu, ale też na realizację zysku z tytułu wzrostu wartości nieruchomości.

Nadpłata kredytu zaczyna się opłacać

Jeśli ktoś jest w jeszcze bardziej komfortowej sytuacji i nie ma takich problemów jak wcześniej wspomniane, bo ma spore oszczędności, a jedynie martwi go rosnąca rata, to dziś szczególnie wartym rozważenia rozwiązaniem jest nadpłata kredytu. Przeciętny dług zaciągnięty na zakup mieszkania może być już dziś oprocentowany na ponad 5%. To znaczy, że w przypadku kredytu zaciągniętego na 25 lat nadpłata kredytu na kwotę 10 tysięcy złotych oznaczać może obniżenie comiesięcznej raty o około 60 złotych (zakładamy najpopularniejszy system rat równych). To oznacza oszczędność w kwocie 720 złotych rocznie. Dla porównania trzymając te pieniądze na lokacie oprocentowanej na 2%, możemy liczyć jedynie na odsetki na poziomie 162 złotych rocznie (po opodatkowaniu).

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA