Jak działa polska giełda? Czy WIG20 może w 3 miesiące wzrosnąć o 60%?

REKLAMA

REKLAMA

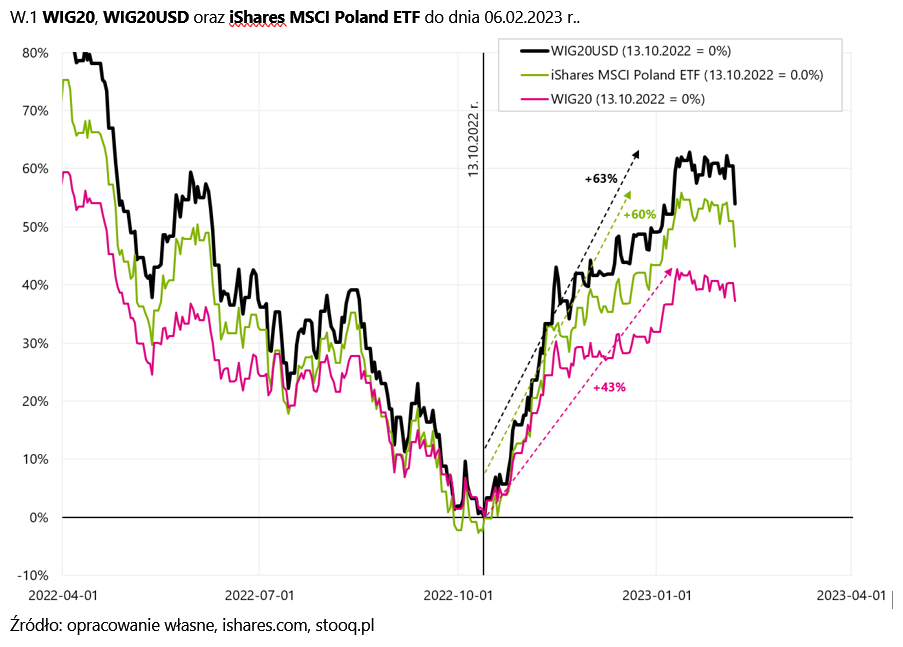

Od 13 października 2022 r. do 10 stycznia 2023 r. WIG20 wzrósł o 43% - będąc w tym okresie jednym z najbardziej rosnących indeksów akcji na świecie. Jeżeli spojrzymy na indeksy dolarowe polskich akcji, to mówimy o jeszcze wyższych stopach zwrotu: iShares MSCI Poland ETF +60% (w okresie od 10.10.2022 r. do 12.01.2023 r.), oraz indeks WIG20USD +63% (w okresie od 13.10.2022 r. do 16.01.2023 r.).

Stopy zwrotu z polskich akcji

Poniższy wykres przedstawia porównanie stóp zwrotu dla trzech indeksów polskich akcji (wyrażonych zarówno w USD jak i w PLN).

REKLAMA

REKLAMA

W.1 WIG20, WIG20USD oraz iShares MSCI Poland ETF do dnia 06.02.2023 r..

WealthSeed

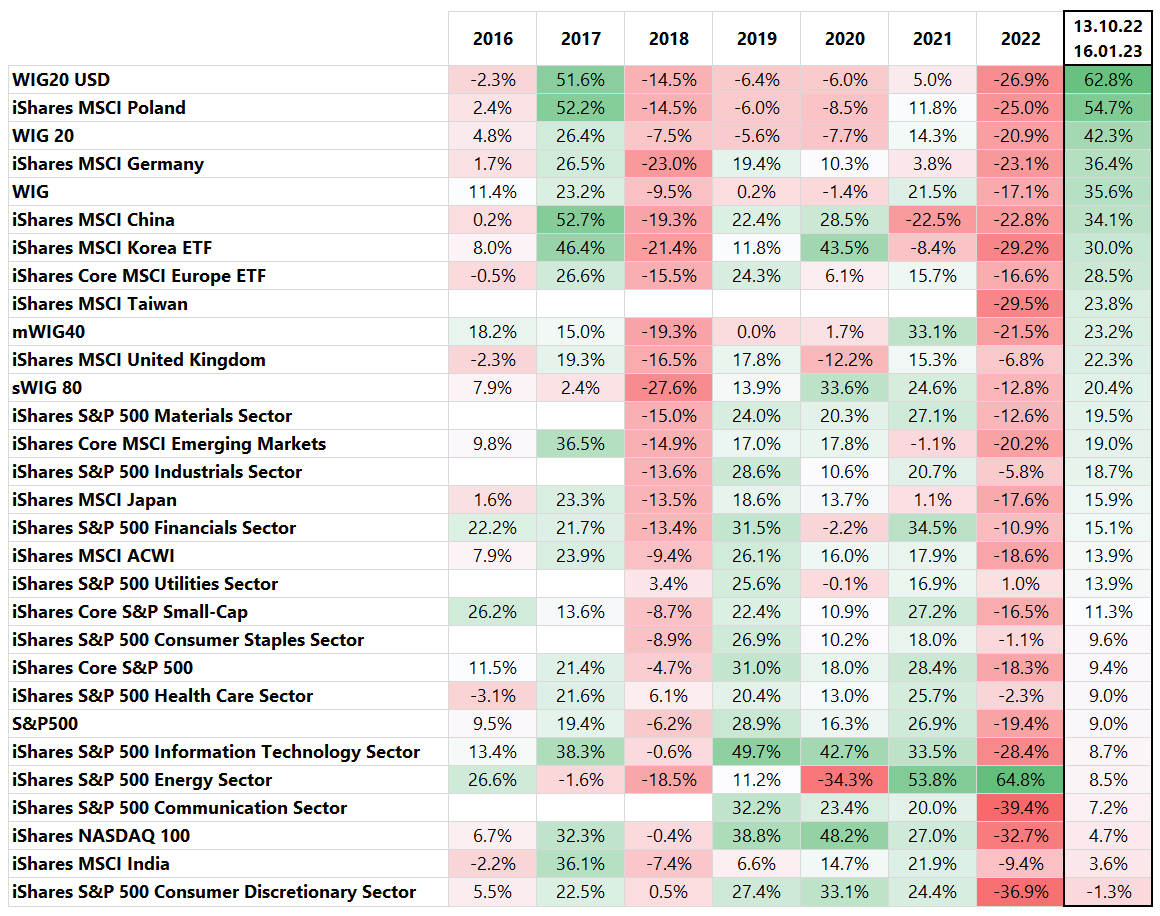

Poniżej prezentujemy tabelę ze stopami zwrotu różnych indeksów i ETF-ów akcyjnych posortowaną według ostatniej kolumny, czyli okresu od 13.10.2022 do 16.01.2023 r., w którym WIG20USD wzrósł o 63%.

WealthSeed

REKLAMA

WIG20USD w powyższej tabeli to niekwestionowany lider pod kątem stopy zwrotu. Ciekawie wygląda też porównanie z indeksem Nasdaq100 (też wyrażony w USD), który w tym samym okresie wzrósł jedyne o 4,7%.

W niniejszym komentarzu postaramy się odpowiedź na pytanie dlaczego tak wysokie stopy z polskich akcji są możliwe oraz kiedy można liczyć na powtórzenie się takich wzrostów, tj. w jakich warunkach występuje relatywnie największe prawdopodobieństwo powtórki tak mocnych wzrostów na polskich akcjach.

Polskie akcje w kontekście globalnym

Jeżeli chcielibyśmy „z lotu ptaka” spojrzeć na polskie akcje w kontekście globalnym, to należy przeanalizować kilka wymiarów:

- Polskie akcje (np. WIG20) vs główny indeks amerykański S&P500 – czyli jaka jest zależność i korelacja pomiędzy tymi indeksami,

- Polskie akcje vs indeks krajów Emerging Markets, oraz

- Polskie akcje vs dolar amerykański lub inaczej vs kurs USD/PLN.

To oczywiście nie wyczerpuje wszystkich zależności i determinantów zachowania się polskich akcji, ale w znaczącym zakresie pozwala spojrzeć na globalny kontekst. Dodatkowo należy pamiętać o jeszcze dwóch rzeczach:

- Składzie branżowym polskich indeksów, które składają się w największym stopniu z branży finansowej i branży „energy”, oraz

- Relatywnie niewielkiej płynności polskiej giełdy, co może wpływać na większą zmienność polskich indeksów w przypadku znaczącego napływu/odpływu środków z polskiej giełdy.

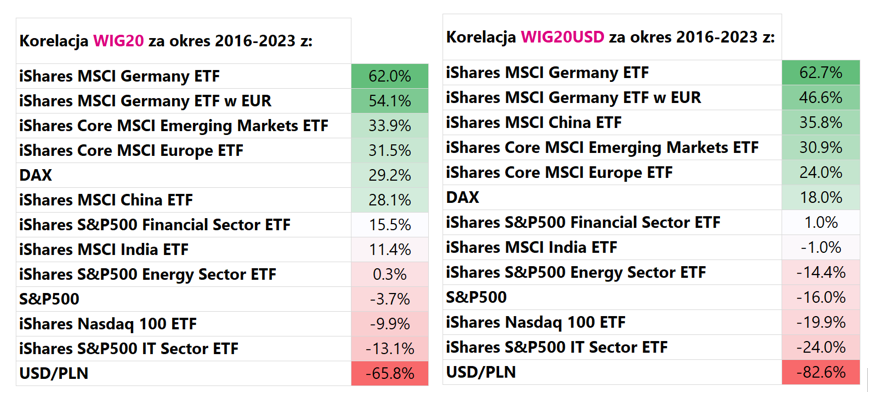

Aby szybko sprawdzić, w jakim stopniu poszczególne indeksy i kursy walut są od siebie zależne możemy policzyć współczynnik korelacji. Poniższe tabele przedstawiają współczynnik korelacji indeksu WIG20 i WIG20USD z wybranymi indeksami akcyjnymi bądź ETF-ami (reprezentującymi odpowiednie indeksy). Dodatkowo policzyliśmy też korelacje z kursem USD/PLN.

WealthSeed

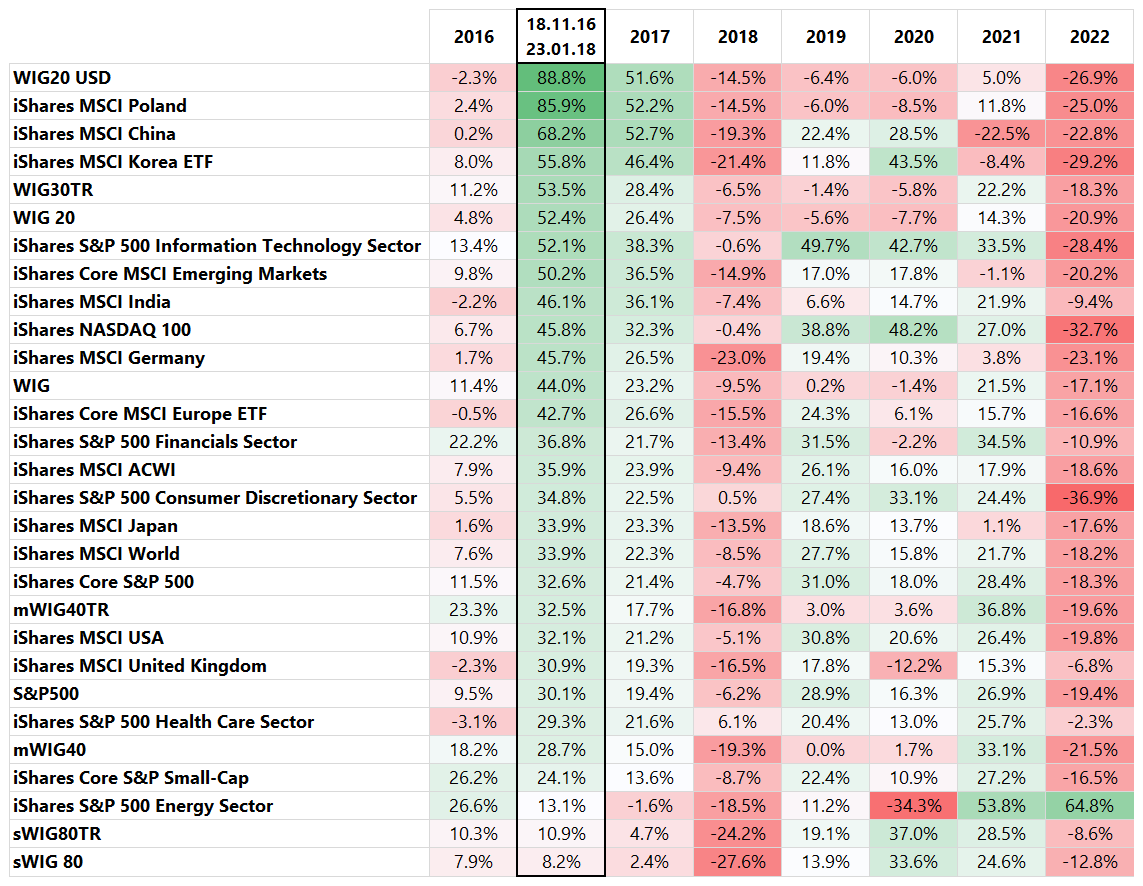

Największą korelację dodatnią WIG20 (i podobnie WIG20USD) wykazuje z indeksem MSCI Germany, MSCI Emerging Markets, MSCI China i MSCI Europe. Z resztą, jak spojrzymy na stopy zwrotu (patrz pierwsza tabela) za okres od 13.10.2022 r. do 16.01.2023 r. to na czele tabeli mamy dokładnie te indeksy, które wykazują najwyższą dodatnią korelację z WIG20.

Natomiast największą ujemną korelację WIG20 wykazuje z dolarem, czyli z kursem USD/PLN. Co ciekawe „nie występuje” zależność pomiędzy WIG20 a S&P500 (korelacja w okolicach zera, lekko ujemna). Korelacja została policzona w oparciu o dzienne zmiany indeksów z okresu 5.1.2016 – 6.2.2023, czyli z okresu obejmującego ponad 7 lat i ponad 1770 punktów danych. Oczywiście bliska zeru korelacja pomiędzy WIG20 a S&P500 nie oznacza, że „na stałe” nie ma korelacji pomiędzy polskimi a amerykańskimi akcjami. W rzeczywistości biorąc pod uwagę krótsze okresy czasu, to ta korelacja może występować i de facto cały czas się zmienia. Raz jest mocno dodatnia, a czasami jest ujemna – w skutek czego za okres łącznie ostatnich 7 lat jest w okolicach zera.

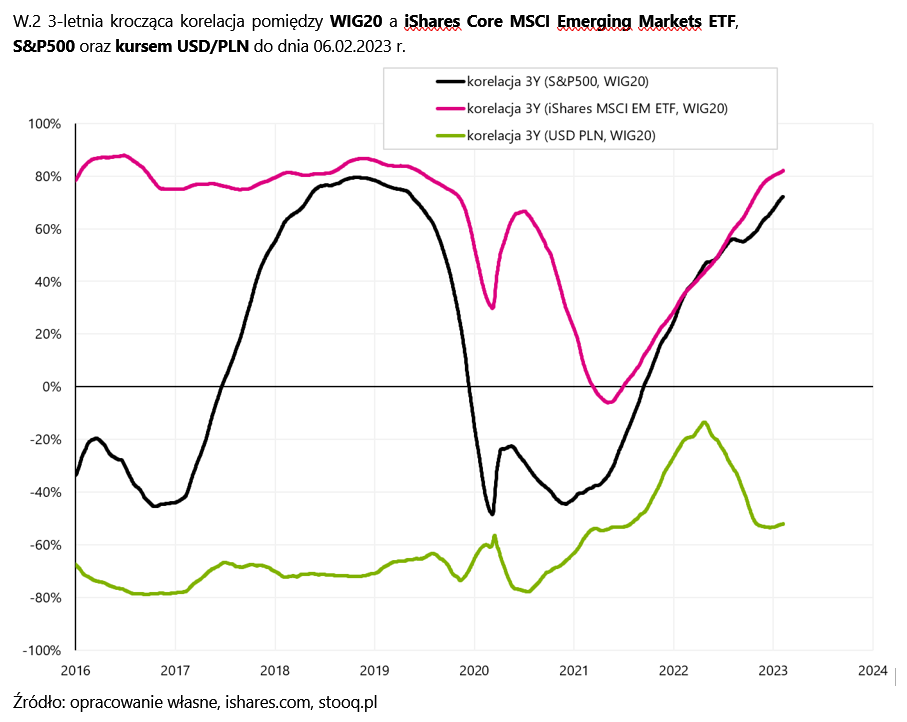

Jak korelacja może zmieniać się w czasie przedstawiamy na kolejnym wykresie. W tym przypadku policzyliśmy kroczącą korelację za okres 3 lat (innymi słowy każdy punkt na wykresie pokazuje korelację pomiędzy dwoma seriami danych za okres ostatnich 3 lat). Najbardziej „stabilnie” wypada ujemna korelacja pomiędzy WIG20 a kursem USD/PLN. W przypadku S&P500 korelacja (za 3 lata) potrafi zmieniać się od -40% do +80%.

W.2 3-letnia krocząca korelacja pomiędzy WIG20 a iShares Core MSCI Emerging Markets ETF, S&P500 oraz kursem USD/PLN do dnia 06.02.2023 r.

WealthSeed

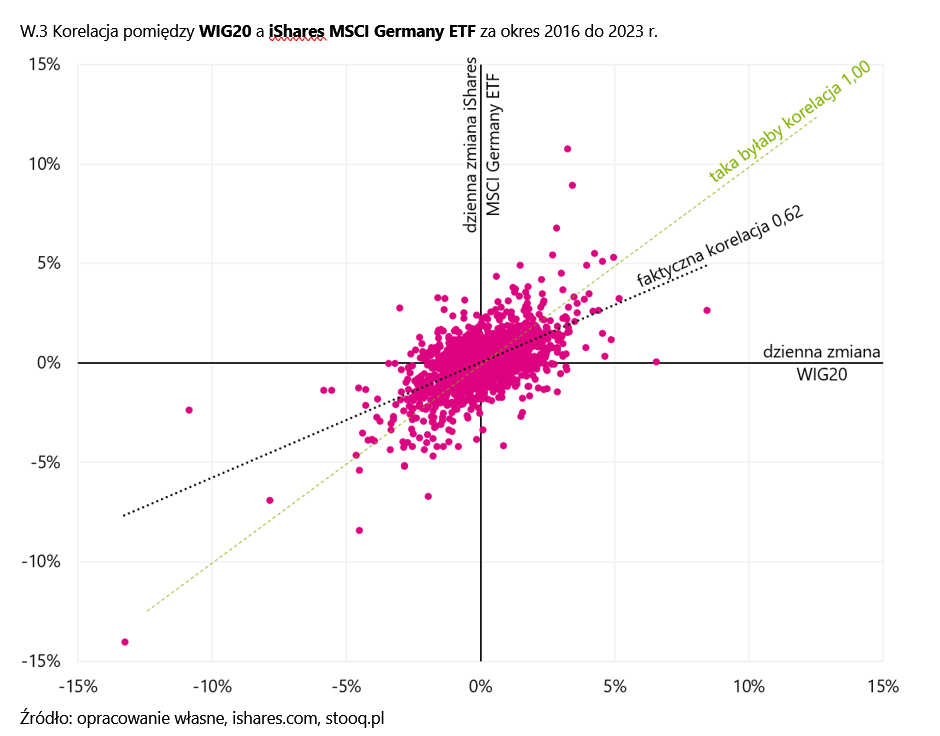

Na kolejnym wykresie nanieśliśmy wszystkie punkty danych w przypadku korelacji pomiędzy iShares MSCI Germany ETF a WIG20 od 5.01.2016 roku do 6.02.2023 r. Na wykresie widać wyraźną dodatnią zależność pomiędzy tymi dwoma indeksami.

W.3 Korelacja pomiędzy WIG20 a iShares MSCI Germany ETF za okres 2016 do 2023 r.

WealthSeed

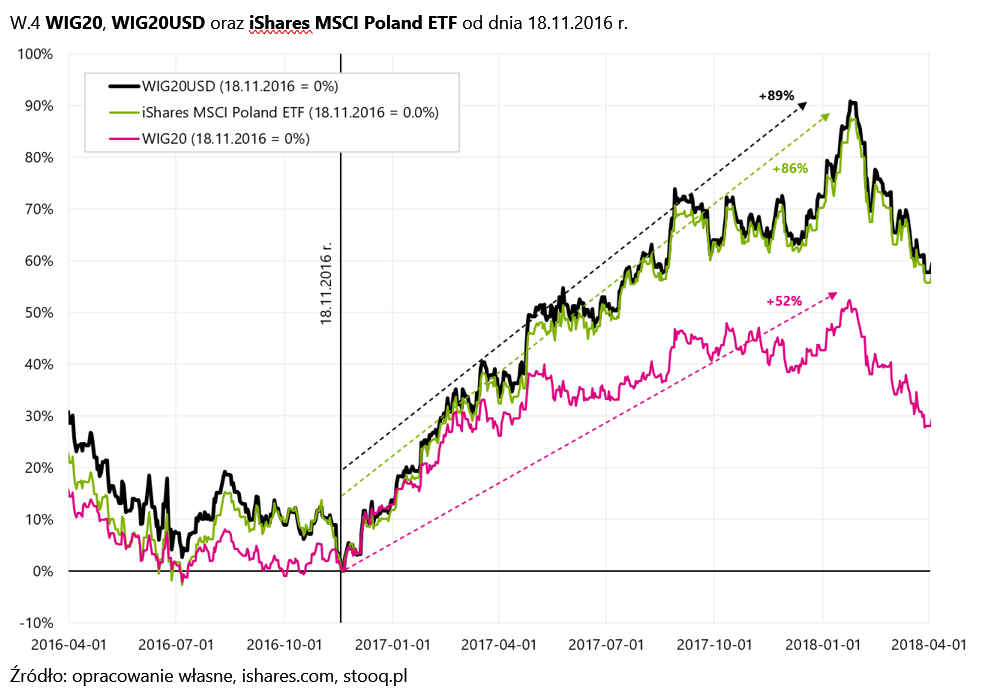

Podsumowując, WIG20 największą dodatnią zależność wykazuje z akcjami niemieckimi, chińskimi, europejskimi i krajami Emerging Markets – a najbardziej ujemną z kursem USD/PLN. Okresy, w których WIG20 mocno rośnie na tle innych indeksów akcyjnych i krajów, w warunkach słabnącego dolara zdarzają się cyklicznie co jakiś czas. Po 2016 roku możemy wskazać kolejny taki okres, bezpośrednio po wygranych przez Trumpa amerykańskich wyborach prezydenckich w listopadzie 2016 roku. Od 18 listopada 2016 do 23 stycznia 2018 WIG20USD wzrósł o 89% bijąc na głowę inne globalne indeksy akcyjne. Przykładowo S&P500 w tym samym okresie wzrósł o „jedyne” 30%. Poniższy wykres przedstawia wzrosty polskich indeksów w tamtym okresie.

W.4 WIG20, WIG20USD oraz iShares MSCI Poland ETF od dnia 18.11.2016 r.

WealthSeed

Poniższa tabela przedstawia porównanie stóp zwrotu z różnych indeksów i ETF-ów posortowanych według stopy zwrotu właśnie z okresu 18.11.2016 do 23.01.2018 r. Co ciekawe, najwyższe miejsca w tabelce za ten okres zajmują generalnie te same kraje co w okresie październik 2022 – styczeń 2023 r., czyli Polska, Chiny, Emerging Markets, Niemcy i Europa. Należy też dodać, że w obu powyższych okresach mieliśmy do czynienia z istotnym osłabieniem się dolara. Od 2016 do 2018 roku kurs EUR/USD przesunął się z okolic 1,05 do poziomu 1,25 (ponad 20%). Obecnie kurs EUR/USD wzrósł z poziomu 0,96 (wrzesień 2022 r.) do poziomu ponad 1,10 w lutym 2023 r.

WealthSeed

Kiedy możemy liczyć na powtórzenie takich stóp zwrotu na polskich indeksach?

Czy sytuacja mocnych wzrostów polskich indeksów może powtórzyć się w przyszłości? TAK. Dlatego, że gospodarki, jak i rynki finansowe są cykliczne. Zatem, jakie warunki powinny zostać spełnione, aby można było mówić o szansach na takie wzrosty? O ile każdy kolejny cykl ma prawo być trochę inny, to w idealnym scenariuszu powinny w szczególności wystąpić takie przesłanki:

- Powinniśmy być po okresie jakiegoś globalnego spowolnienia, albo spowolnienia bez recesji (soft landing – jak w przypadku lat 2015-2016), albo spowolnienia z recesją (hard landing – jak np. w przypadku lat 2009-2011),

- W takich warunkach dolar powinnien być całkiem mocny, idealnie poniżej poziomu 1,05 EUR/USD, a najlepiej nawet poniżej parytetu (im niższy kurs EUR/USD, tym większe szansę na mocniejsze cykliczne odbicie się tego kursu w kolejnej ekspansji),

- Potrzebny jest też jakiś pro-cykliczny impuls wzrostowy, najlepiej związany także z Chinami. Dodatkowo gospodarka (globalna) powinna zacząć przyspieszać nawet generując jakiś impuls inflacyjny. To może oznaczać także rosnące rentowności obligacji (skarbowych) i nawet podwyżki stóp przez banki centralne. Ale na tym etapie cyklu podwyżki z reguły nie szkodzą rynkom akcji,

- Przy mocnym ożywieniu gospodarczym, w tym także z kontrybucją Chin, mogą mocno zyskiwać ceny surowców (Chiny są dużym ich konsumentem), dodatkowo wspierając rynki Emerging Markets. Na ożywieniu gospodarczym, w tym w Chinach, zyskują tradycyjne gospodarki exportowe, takie jak niemiecka czy ogólnie europejska.

Oczywiście to tylko ogólne zasady, a jak już wspomnieliśmy każdy cykl może rządzić się trochę innymi prawami. Dodatkowo z reguły zawsze dochodzą też inne bardziej „jednorazowe” (czyli nie występujące regularnie w przeciętnym cyklu) czynniki wpływające na gospodarkę i rynki finansowe. Można wymienić przykładowo pandemię, wojny, inflację (przejściową bądź strukturalną), niskie nakłady na poszukiwanie i wydobycie surowców i wiele innych specyficznych dla każdego cyklu czynników, które trzeba wziąć pod uwagę inwestując na rynkach finansowych.

Podsumowanie

Polskie indeksy akcyjne, a szczególnie te wyrażone w dolarze amerykańskim, co jakiś czas dostarczają ponad przeciętnych stóp zwrotu, także w porównaniu do indeksów akcji z innych krajów bądź regionów. Dlaczego tak się dzieje? Z wielu powodów, związanych głównie z cyklami globalnej gospodarki i sposobem, w jakim funkcjonują globalne rynki finansowe.

Przykładowo w przypadku iShares MSCI Poland ETF mówimy o stopie zwrotu rzędu 60% za okres 3 miesięcy (październik 2022 – styczeń 2023) i stopie zwrotu w wysokości około 86% za okres listopad 2016 – styczeń 2018 r.

Czy takie okresy dla polskich indeksów mogą powtórzyć się w przyszłości? Zdecydowanie tak, bo zarówno gospodarki jak i rynki finansowe są cykliczne. Gospodarki raz spowalniają, raz przyspieszają. Na to nachodzi cykl podwyżek stóp przez banki centralne, a następnie cykl ich obniżek. Podobnie cykliczna jest inflacja, jak i same rynki finansowe czy też indeksy akcyjne. Ale co też jest bardzo istotne, cykliczność działa „w obie strony”. Polskie indeksy akcyjne w ramach cykli gospodarczych i finansowych mają też słabsze okresy, podczas których spadki tych indeksów mogą być większe niż na innych rynkach akcyjnych.

Jarosław Jamka, Ph.D., Chief Investment Officer, WealthSeed

Nota prawna:

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA