Koszty pośrednie - nowe zasady rozliczania od 1 stycznia 2018 r.

REKLAMA

REKLAMA

Zmiany w tym zakresie przewiduje projekt nowelizacji ustaw: o PIT, CIT oraz ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, który znajduje się obecnie w konsultacjach społecznych.

REKLAMA

REKLAMA

Nowe zasady mają obowiązywać od 1 stycznia 2018 r. Będą dotyczyć kosztów pośrednich, czyli tych, które nie są bezpośrednio związane z przychodem.

Odnosić się będą tylko do podatników prowadzących księgi rachunkowe, a nie do rozliczających się na podstawie podatkowej księgi przychodów i rozchodów, bo w tym zakresie przepis się nie zmieni (art. 22 ust. 6b ustawy o PIT).

Chodzi np. o wstępną opłatę leasingową, prowizje kredytowe i pobierane przez pośredników opłaty za przyłączenie do sieci, opłaty za dostęp do częstotliwości radiowych itp.

REKLAMA

Dziś ustawy podatkowe mówią, że taki wydatek staje się kosztem wtedy, kiedy ujęto go w księgach rachunkowych (zaksięgowano) na podstawie otrzymanej faktury bądź rachunku (art. 15 ust. 4e ustawy o CIT i art. 22 ust. 5d ustawy o PIT).

O to, jak interpretować obecne przepisy, toczą się liczne spory z fiskusem; czy wystarczy, żeby wydatek został wpisany do ksiąg, czy musi być kosztem również dla celów rachunkowych.

Sprawdź: INFORLEX SUPERPREMIUM

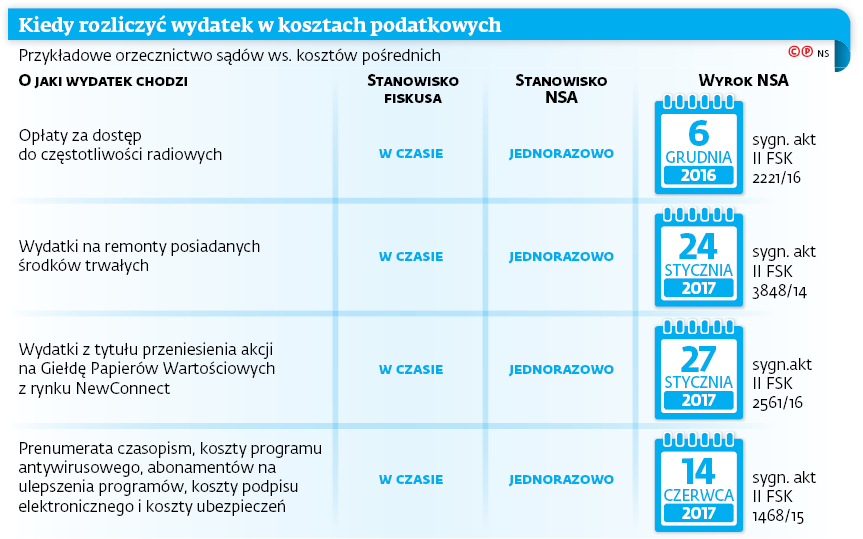

Sądy z reguły stają po stronie podatników, orzekając, że chodzi tylko o datę „technicznego wprowadzenia informacji do systemu” (patrz ramka obok). Taka wykładnia jest korzystna dla podatników, bo pozwala szybciej pomniejszyć przychody (jednorazowo, a nie w czasie).

Przykład

Spółka wzięła w styczniu 2017 r. samochód w leasing na trzy lata i zapłaciła opłatę wstępną w wysokości 30 proc. ceny leasingu, co stanowiło 72 tys. zł. Zgodnie z ustawą o rachunkowości firma rozlicza ten koszt w czasie. W styczniu więc ujęła wydatek w księgach rachunkowych na koncie „Rozliczenia międzyokresowe kosztów operacyjnych”. Będzie je stopniowo zaliczać do kosztów księgowych przez trzy lata (po 2 tys. zł miesięcznie).

Natomiast dla celów podatkowych firma wykaże koszt jednorazowo, odliczając całe 72 tys. zł od przychodu już w styczniu 2017 r.

Nowe zasady

Opublikowany projekt nowelizacji przepisów o PIT i CIT zmieni te zasady. Dniem poniesienia kosztu podatkowego będzie dzień, w którym poniesiony wydatek obciąży wynik finansowy. To oznacza, że wydatek pomniejszy przychód podatkowy w tym samym czasie, w którym stanie się kosztem księgowym. Odnosząc to do naszego przykładu, spółka odliczy miesięcznie po 2 tys. zł, przez 36 miesięcy, a nie jednorazowo 72 tys. zł.

Różne wydatki

W ten sposób przepisy zostaną dostosowane do obecnej wykładni fiskusa. Dziś daje on za wygraną jedynie w tych sprawach, w których ewidentnie przegrywa w sądach, przede wszystkim w kwestii dotyczącej wstępnej opłaty leasingowej.

Po wielu przegranych fiskus zmienił zdanie i obecnie prezentuje stanowisko korzystne dla podatników. Wskazuje na to interpretacja dyrektora Krajowej Informacji Skarbowej z 19 czerwca br. (nr 0111-KDIB1-2.4010.72.2017.1.BD).

Nadal natomiast uważa, że koszty remontów powinny być rozliczane w czasie, podobnie jak dla celów rachunkowych. Taki pogląd przedstawił całkiem niedawno dyrektor KIS w interpretacji dotyczącej renowacji studzienek kanalizacyjnych (interpretacja z 30 czerwca 2017 r., 0111-KDIB2-1.4510.93.2017.1.JP). Stwierdził, że skoro podatnik będzie dla celów bilansowych rozliczać ten koszt w czasie, przez pięć lat, przeksięgowując co miesiąc odpowiednią jego część z konta czynnych rozliczeń międzyokresowych na konto kosztów, to taką samą zasadę powinien przyjąć w rozliczeniach podatkowych.ⒸⓅ

Zasady rachunkowości mogą przewidywać, że niewielki wydatek od razu obciąża wynik finansowy

OPINIE

Fiskus po 10 latach zmienia zasady rozliczania

Adam Allen doradca podatkowy, wspólnik w Thedy & Partners

Projekt rozstrzyga dwa zagadnienia wynikające z prawie 10-letniej praktyki. Po pierwsze, przesądza, że koszt pośredni będzie kosztem podatkowym w momencie zaksięgowania w ewidencji księgowej na kontach wynikowych.

Drugie rozstrzygnięcie dotyczy kosztów dostaw niefakturowanych, a więc sytuacji, gdy dany koszt został ujęty w księgach na podstawie innego dowodu księgowego, ze względu np. na niedosłanie faktury do końca roku przez kontrahenta. Dotychczas dopuszczalne było ujęcie takich pozycji w kosztach podatkowych w momencie zaksięgowania, na podstawie innego dowodu księgowego, a przed otrzymaniem faktury. Potwierdzały to interpretacje indywidualne. Projekt natomiast przewiduje zmianę w tym zakresie. Jeśli podatnik nie będzie miał faktury, ale będzie wiedział, że ją otrzyma, to z zaliczeniem wydatku do kosztów będzie musiał poczekać do tego momentu. Nie będzie mógł – jak to jest obecnie – zaliczyć wydatku do kosztów na podstawie innego dowodu. Będzie miał prawo odliczyć wydatek na tej podstawie dopiero, gdy będzie miał pewność, że definitywnie nie otrzyma faktury.

W projekcie nowelizacji jest błąd

Piotr Liss doradca podatkowy i partner w RSM Poland

Projektowana zasada dotycząca kosztów pośrednich nie będzie mieć zastosowania do wydatków, które dotyczą okresu poprzedzającego rok podatkowy, dla których nie jest możliwe określenie, jaka ich część dotyczy danego roku podatkowego. Koszty te nadal stanowić będą koszty uzyskania przychodów proporcjonalnie do długości okresu, którego dotyczą. Również nie znajdzie zastosowania w stosunku do kosztów prac rozwojowych, kosztów zaniechanych inwestycji oraz wynagrodzeń pracowników.

Z miana wydaje się zawierać jeden, ale znaczący błąd. Projekt przewiduje bowiem możliwość zaliczenia wydatku pośredniego do kosztów uzyskania przychodów w dacie zaliczenia odpisu amortyzacyjnego w ciężar wyniku finansowego. Może to prowadzić do problemów w przypadku przekształcenia leasingu operacyjnego dla celów rachunkowych w leasing finansowy. W takim przypadku bowiem wynik finansowy jest obciążany ratą odsetkową oraz odpisem amortyzacyjnym leasingowanego środka trwałego. Prawo podatkowe przewiduje natomiast możliwość zaliczenia całej raty (odsetkowej i kapitałowej) w ciężar kosztów. Niespójność ta może prowadzić do kolejnych problemów interpretacyjnych.

Nie zawsze koszt będzie rozliczany w czasie

Jarosław Ferdyn doradca podatkowy w Grupie Gumułka

Zmiany nie zawsze będą oznaczać, że wszystkie koszty pośrednie będą ujmowane stopniowo w czasie. Wszystko zależy od stosowanych zasad rachunkowości, które w wielu spółkach opierają się na Międzynarodowych Standardach Rachunkowości, w tym przyjętych w ramach zasady istotności uproszczeniach. Zasady rachunkowości mogą przewidywać, że niewielki wydatek (w skali jej działalności) od razu obciąża wynik finansowy. Nie rozlicza się go w czasie. Tak może być np. w przypadku kosztu zakupu prenumeraty, który zasadniczo jest niewielki. Rzecz jasna, musimy pamiętać jeszcze o regulacji, która się nie zmieni, tj. o art. 15 ust. 4d zdanie drugie ustawy o CIT. Przewiduje on, że w przypadku wydatków dotyczących okresu przekraczającego rok podatkowy i braku możliwości określenia, jaka ich część dotyczy danego roku podatkowego, koszty ujmuje się proporcjonalnie do długości okresu, którego dotyczą. Może się to zatem odnosić także do kosztu prenumeraty obejmującej miesiące z dwóch różnych lat podatkowych. W takich przypadkach zarówno dziś, jak i po zmianie sposób ujęcia wydatku w kosztach podatkowych się nie zmieni.

Inaczej będzie w przypadku kosztów opiewających na większe kwoty, np. opłaty wstępne od leasingu czy wydatki remontowe. Zasadniczo tego typu koszty są dla celów bilansowych rozliczane w czasie. A zatem po nowelizacji również będą musiały być ujmowane stopniowo w kosztach podatkowych.

Agnieszka Pokojska

Łukasz Zalewski

REKLAMA

REKLAMA