PKPiR – co warto wiedzieć?

REKLAMA

REKLAMA

Co to jest PKPiR?

PKPiR to skrót oznaczający Podatkową Księgę Przychodów i Rozchodów (dalej także „KPiR”, „księga”). Aktualne zasady prowadzenia PKPiR znajdują się w rozporządzeniu Ministra Finansów z 23 grudnia 2019 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (dalej także „rozporządzenie”), wydanym na podstawie art. 24a ust. 7 ustawy o podatku dochodowym od osób fizycznych. Rozporządzenie obowiązuje od 1 stycznia 2020 r.

REKLAMA

REKLAMA

Rozporządzenie określa sposób prowadzenia podatkowej księgi przychodów i rozchodów, szczegółowe warunki, jakim powinna odpowiadać księga, oraz szczegółowy zakres obowiązków związanych z jej prowadzeniem.

Kiedy można stosować KPiR?

KPiR może stosować podatnik w przypadku gdy spełnia poniższe warunki, tj.:

- rozlicza działalność według skali podatkowej PIT (stawki 17% i 32%) lub liniowo (według stawki 19%);

REKLAMA

- prowadzi działalność indywidualnie albo w formie spółki cywilnej osób fizycznych, spółki jawnej osób fizycznych, spółki partnerskiej, w formie spółki cywilnej osób fizycznych i przedsiębiorstwa w spadku;

- przychody netto (bez VAT) z działalności albo przychody spółki nie przekroczyły w poprzednim roku 2 000 000 euro (limit w 2021 wynosi 9 030 600 zł).

Powyższe podmioty zobowiązane są do prowadzenia księgi według wzoru ustalonego w załączniku nr 1 do rozporządzenia. Poza tym prowadzą również ewidencję środków trwałych oraz wartości niematerialnych i prawnych zgodnie z art. 22n ust. 2-6 ustawy o podatku dochodowym od osób fizycznych.

Obowiązek prowadzenia KPiR oprócz określonej przez ustawodawcę grupy przedsiębiorców, obejmuje także rolników prowadzących gospodarstwo rolne bez zatrudnienia w nim pracowników, członków rolniczych spółdzielni produkcyjnych oraz pracowników rolnych, wykonujących działalność gospodarczą, osobiście lub z udziałem członków rodziny pozostających we wspólnym gospodarstwie domowym, jeżeli łączny przychód z tej działalności gospodarczej nie przekracza 10 000 zł w roku podatkowym. Wzór księgi dla rolników został ustalony w załączniku nr 2 do rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów.

Jak zgłosić KPiR?

Termin zgłoszenia KPiR zależy od decyzji podatnika, kiedy zamierza rozpocząć działalność. Ustawodawca wprowadził bowiem zapis zgodnie z którym podatnicy są obowiązani założyć księgę na dzień 1 stycznia roku podatkowego lub na dzień rozpoczęcia działalności w ciągu roku podatkowego. Te same zasady dotyczą podatników prowadzących działalność oraz rolników.

W przypadku natomiast gdy na zlecenie podatnika prowadzenie KPiR zostało powierzone biuru rachunkowemu, podatnik jest obowiązany w terminie siedmiu dni od dnia zawarcia umowy z biurem rachunkowym zawiadomić o tym naczelnika urzędu skarbowego, któremu zostało złożone zawiadomienie o prowadzeniu księgi, wskazując nazwę i adres biura, miejsce (adres) prowadzenia oraz przechowywania księgi i dowodów związanych z jej prowadzeniem.

Jak prowadzić KPiR?

Księgę można prowadzić papierowo lub elektronicznie. W przypadku KPiR prowadzonej w wersji papierowej podatnik jest obowiązany zbroszurować księgę i kolejno ponumerować jej karty. Prowadząc z kolei księgę w formie elektronicznej, warunkiem uznania księgi za prawidłową będzie:

1) określenie na piśmie szczegółowej instrukcji obsługi programu komputerowego wykorzystywanego do prowadzenia księgi;

2) stosowanie programu komputerowego zapewniającego bezzwłoczny wgląd w treść dokonywanych zapisów oraz umożliwiającego wydrukowanie wszystkich danych w porządku chronologicznym, zgodnie z wzorem księgi;

3) przechowywanie zapisanych danych na informatycznych nośnikach danych, w sposób chroniący je przed zniszczeniem lub zniekształceniem, naruszeniem ustalonych zasad ich przetwarzania lub ich modyfikacją w sposób nieuprawniony.

Zapisów w księdze należy dokonywać w języku polskim i w walucie polskiej w sposób staranny, czytelny i trwały, na podstawie prawidłowych i rzetelnych dowodów. Podstawą zapisów w KPiR są dowody księgowe, którymi mogą być m.in.:

1) faktury, faktury VAT RR, rachunki oraz dokumenty celne, zwane dalej „fakturami”, wystawione zgodnie z odrębnymi przepisami, lub

2) dokumenty określające zmniejszenie kosztów uzyskania przychodów lub zwiększenie przychodów na podstawie art. 22p ustawy o podatku dochodowym od osób fizycznych, zawierające co najmniej:

a) datę wystawienia dokumentu oraz miesiąc, w którym dokonuje się zmniejszenia kosztów uzyskania przychodów lub zwiększenia przychodów,

b) wskazanie faktury, a jeżeli nie istniał obowiązek wystawienia faktury, wskazanie umowy albo innego dokumentu, stanowiących podstawę do zaliczenia kosztu do kosztów uzyskania przychodów,

c) wskazanie kwoty, o którą podatnik zmniejsza koszty uzyskania przychodów lub zwiększa przychody,

d) podpis osoby sporządzającej dokument, lub

3) inne dowody stwierdzające fakt dokonania operacji gospodarczej zgodnie z jej rzeczywistym przebiegiem i zawierające co najmniej:

a) wiarygodne określenie wystawcy lub wskazanie stron (nazwę i adresy) uczestniczących w operacji gospodarczej, której dowód dotyczy,

b) datę wystawienia dowodu oraz datę lub okres dokonania operacji gospodarczej, której dowód dotyczy, z tym że jeżeli data dokonania operacji gospodarczej odpowiada dacie wystawienia dowodu, wystarcza podanie jednej daty,

c) przedmiot operacji gospodarczej i jego wartość oraz ilościowe określenie, jeżeli przedmiot operacji jest wymierny w jednostkach naturalnych,

d) podpisy osób uprawnionych do prawidłowego udokumentowania operacji gospodarczych

– oznaczone numerem lub w inny sposób umożliwiający powiązanie dowodu z zapisami księgowymi dokonanymi na jego podstawie.

Natomiast stwierdzone błędy w zapisach księgi poprawia się przez:

1) skreślenie dotychczasowej treści i wpisanie nowej, z zachowaniem czytelności błędnego zapisu, oraz podpisanie poprawki i umieszczenie daty dokonania poprawki lub

2) wprowadzenie do księgi niewpisanych dowodów lub dowodów zawierających korekty błędnych zapisów; zapisy zmniejszające przychody lub koszty mogą być dokonywane ze znakiem minus (–) lub kolorem czerwonym.

Kiedy KPiR jest nierzetelna?

Podatnik jest obowiązany prowadzić księgę rzetelnie i w sposób niewadliwy, o czym mówi art. 10 rozporządzenia.

Za niewadliwą uważa się księgę prowadzoną zgodnie z przepisami rozporządzenia, według ustalonego wzoru księgi i zgodnie z objaśnieniami do wzoru księgi.

Zacznijmy od tego, że księgę uważa się za rzetelną, jeżeli dokonywane w niej zapisy odzwierciedlają stan rzeczywisty, a także gdy:

1) niewpisane lub błędnie wpisane kwoty przychodu nie przekraczają łącznie 0,5% przychodu wykazanego w księdze za dany rok podatkowy lub przychodu wykazanego w roku podatkowym do dnia, w którym organ podatkowy stwierdził te błędy, lub

2) brak właściwych zapisów jest związany z nieszczęśliwym wypadkiem lub zdarzeniem losowym, które uniemożliwiło podatnikowi prowadzenie księgi, lub

3) błędy spowodowały podwyższenie kwoty podstawy opodatkowania, z wyjątkiem błędów polegających na niewykazaniu lub zaniżeniu kosztów zakupu materiałów podstawowych, towarów handlowych oraz kosztów robocizny, lub

4) podatnik uzupełnił zapisy lub dokonał korekty błędnych zapisów w księdze przed rozpoczęciem kontroli przez organ podatkowy lub w terminie, w którym podatnikowi przysługuje uprawnienie do skorygowania deklaracji na podstawie art. 62 ust. 4 ustawy z dnia 16 listopada 2016 r. o Krajowej Administracji Skarbowej (Dz. U. z 2019 r. poz. 768, 730, 1520, 1556 i 2200), lub

5) błędne zapisy są skutkiem oczywistej omyłki, a podatnik posiada dowody księgowe odpowiadające warunkom, o których mowa w § 11 ust. 3.

Natomiast za nierzetelną będzie uznana KPiR, która m.in.:

- zawiera wpis o zdarzeniu, które w rzeczywistości nie zaistniało (na przykład na podstawie tak zwanej pustej faktury);

- nie zawiera wpisu o zdarzeniu, które rzeczywiście zaistniało (na przykład nieujawnienie części obrotu);

- zawiera kwoty inne niż zaistniałe w rzeczywistości (na przykład zaniżenie obrotu).

Nierzetelność KPiR jest traktowana jako przestępstwo skarbowe, natomiast wadliwość jako wykroczenie skarbowe. Jeśli organ podatkowy uzna księgę za nierzetelną lub wadliwą, podatnikowi grozi dopłata podatku oraz kara grzywny.

JPK_PKPiR - co to jest?

JPK_PKPiR to struktura logiczna określona przez MF dla podatkowej księgi przychodów i rozchodów, udostępniana fiskusowi na żądanie. Oznacza to, że wszyscy podatnicy, którzy prowadzą KPiR i wytwarzają dowody księgowe w formie elektronicznej, przekazują struktury JPK_PKPiR na żądanie organów podatkowych.

W przypadku gdy organ podatkowy, w toku postępowania podatkowego, czynności sprawdzających lub kontroli podatkowej zażąda od podatnika przekazania struktury JPK_PKPiR, podatnik ma nie mniej niż 3 dni na jej udostępnienie.

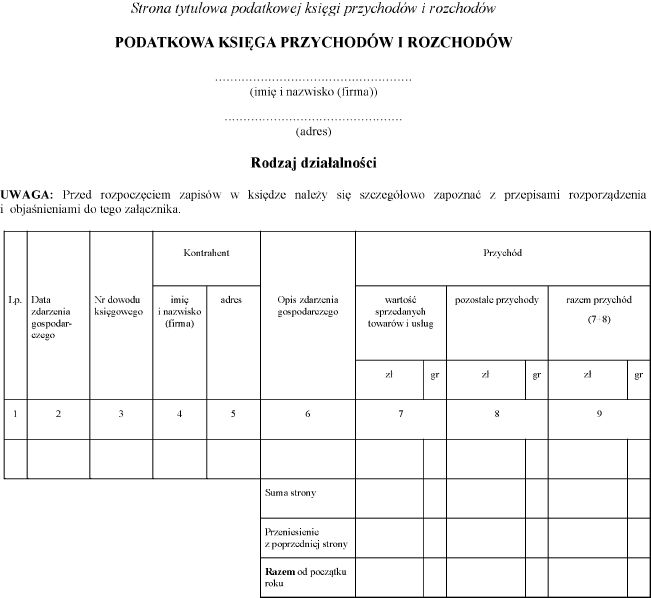

Jak wygląda KPiR?

Zawartość KPiR jest ściśle określona i wynika ze wzoru zamieszczonego w rozporządzeniu Ministra Finansów z dnia 23 grudnia 2019 r.

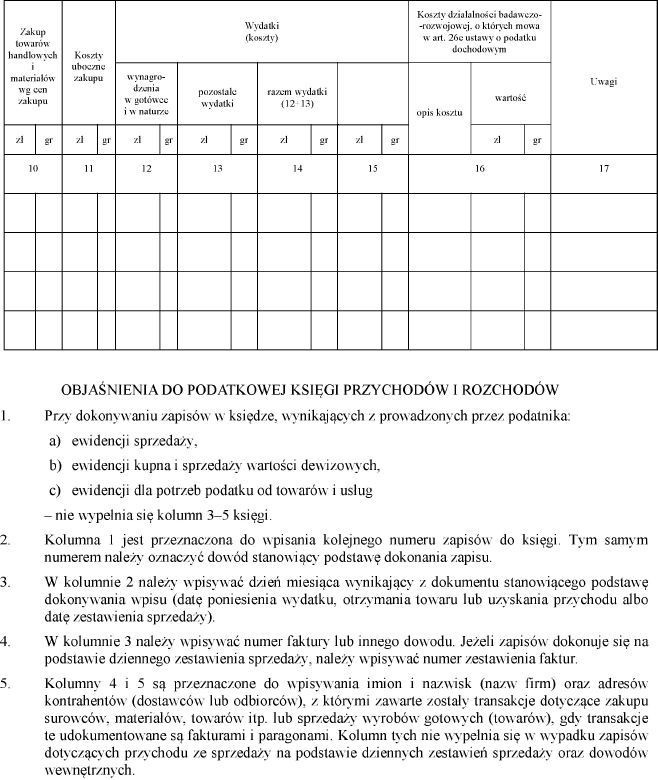

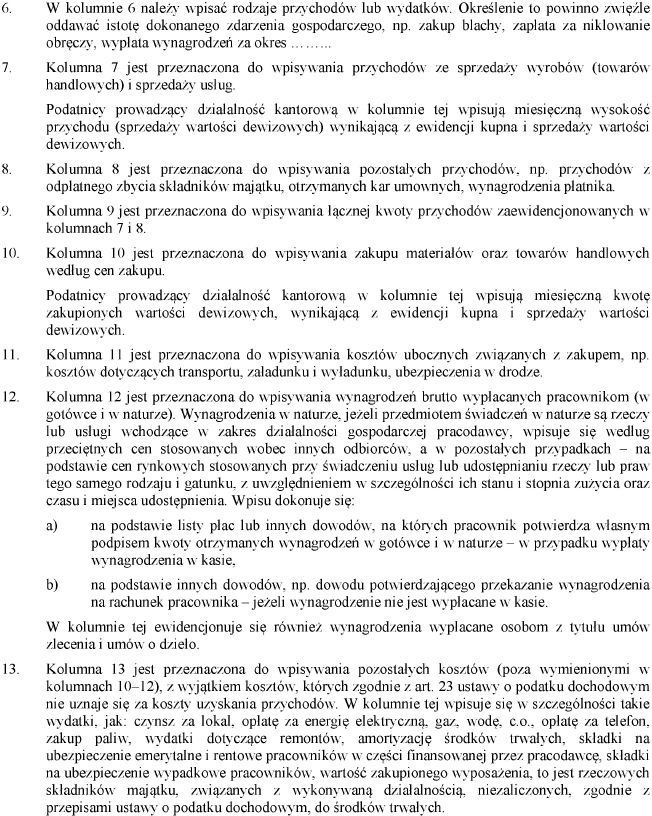

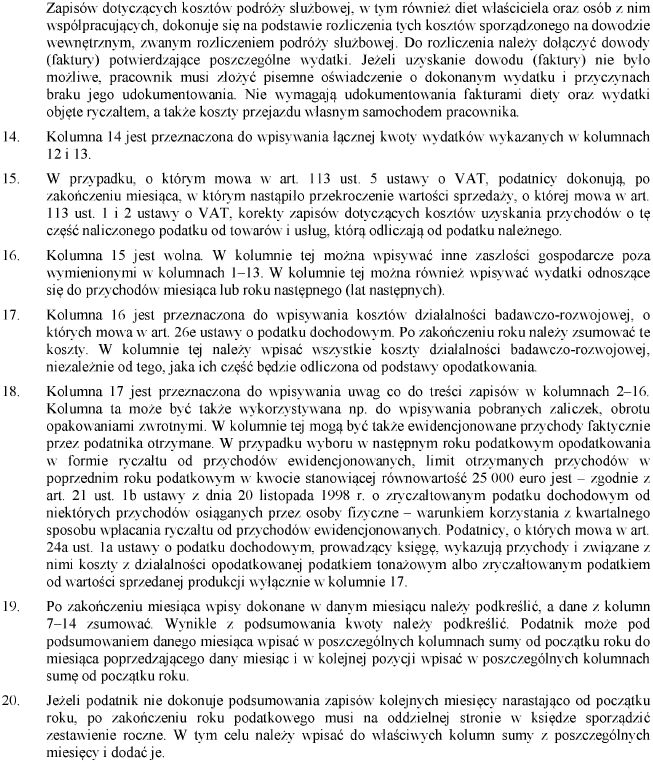

Na KPiR (załączniku nr 1 do rozporządzenia) składa się 17 kolumn:

Kolumna 1 - Numer zapisów do księgi. Tym samym numerem oznaczasz dowód stanowiący podstawę zapisu.

Kolumna 2 - Data wynikająca z dokumentu stanowiącego podstawę wpisu.

Kolumna 3 - Numer faktury lub innego dowodu.

Kolumna 4 i 5 - Dane kontrahentów.

Kolumna 6 - Opis zdarzenia gospodarczego, np. zakup materiałów, czy wypłata wynagrodzeń za dany okres.

Kolumna 7 - Przychody ze sprzedaży.

Kolumna 8 - Pozostałe przychodów, np. z odpłatnego zbycia składników majątku, czy z otrzymanych kar umownych.

Kolumna 9 - Suma przychodów z kolumn 7 i 8.

Kolumna 10 - Zakup materiałów oraz towarów handlowych według cen zakupu.

Kolumna 11 - Koszty uboczne zakupu, np. dotyczące transportu, załadunku i wyładunku, ubezpieczenia w drodze.

Kolumna 12 - Wynagrodzenie brutto wypłacane pracownikom.

Kolumna 13 - Pozostałe koszty, niewymienione w kolumnach 10–12, np. czynsz za lokal, opłata za energię elektryczną, składki na ubezpieczenie emerytalne i rentowe pracowników w części finansowanej przez pracodawcę.

Kolumna 14 - Suma wydatków z kolumn 12 i 13.

Kolumna 15 - Kolumna jest wolna. Można w niej wpisywać inne zdarzenia gospodarcze niż wymienione w kolumnach 1–13.

Kolumna 16 - Koszty działalności badawczo-rozwojowej.

Kolumna 17 - Uwagi co do treści zapisów w kolumnach 2–16. Kolumna ta może być także wykorzystywana np. do wpisywania pobranych zaliczek.

KPiR - wzór

Poniżej załączniki do rozporządzenia Ministra Finansów z dnia 23 grudnia 2019 r. (poz. 2544) z wzorami KPiR.

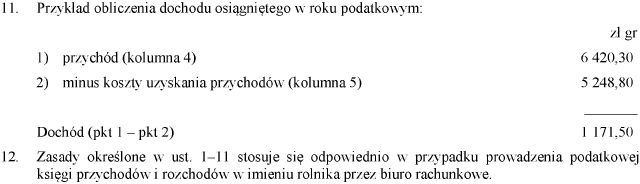

Załącznik nr 1 do ustawy o KPIR

WZÓR – PODATKOWA KSIĘGA PRZYCHODÓW I ROZCHODÓW

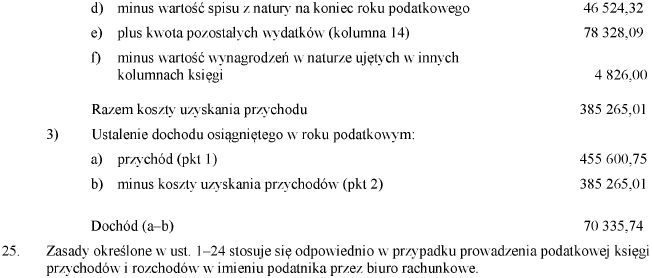

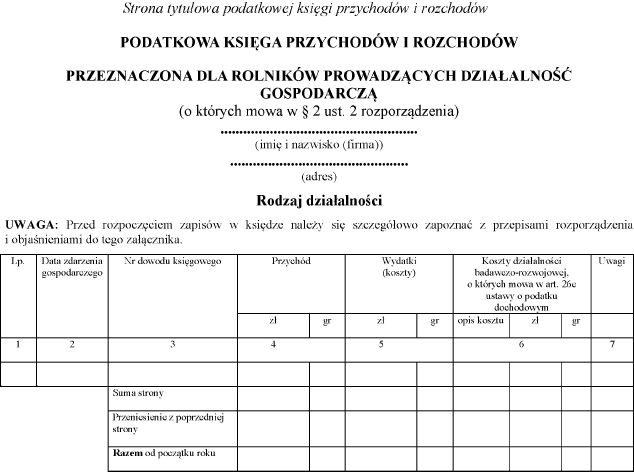

Załącznik nr 2 do ustawy o KPIR

WZÓR – PODATKOWA KSIĘGA PRZYCHODÓW I ROZCHODÓW PRZEZNACZONA DLA ROLNIKÓW PROWADZĄCYCH DZIAŁALNOŚĆ GOSPODARCZĄ

KPiR do wypełnienia

KPiR - polecamy poniższe druki:

PKPiR Podatkowa Księga Przychodów i Rozchodów z możliwością wysyłki JPK_PKPIR

PKPIR-zal Podatkowa Księga Przychodów i Rozchodów - załącznik

ZZ-KP Zawiadomienie o prowadzeniu podatkowej księgi przychodów i rozchodów

PKPiR - R Podatkowa księga przychodów i rozchodów - zestawienie roczne

PKPIR - M Miesięczne podsumowanie zapisów podatkowej księgi przychodów i rozchodów

Podstawa prawna:

rozporządzenie Ministra Finansów z 23 grudnia 2019 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz.U. z 2019 r. poz. 2544).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA