Odwołanie od decyzji w nowej ordynacji podatkowej

REKLAMA

REKLAMA

Takie zmiany zakłada projekt nowej ordynacji podatkowej przygotowany przez Komisję Kodyfikacyjną Ogólnego Prawa Podatkowego powołaną jeszcze przez poprzedni rząd Ewy Kopacz. Termin zakończenia prac komisji upływa w połowie września br. i wtedy projekt ma być oficjalnie przedstawiony.

REKLAMA

REKLAMA

W DGP pisaliśmy już o planowanych zmianach w przedawnieniu zobowiązań podatkowych i w nadpłacie („Podatki będą się przedawniać nawet po 25 latach”, DGP nr 132/2017 i „Nadpłatę odzyska tylko ten, kto stracił” DGP nr 133/2017).

Mniej zmian szykuje się w zakresie składania odwołań od decyzji organów, ale wszystkie będą korzystne dla podatników.

Miesiąc zamiast dwóch tygodni na odwołanie

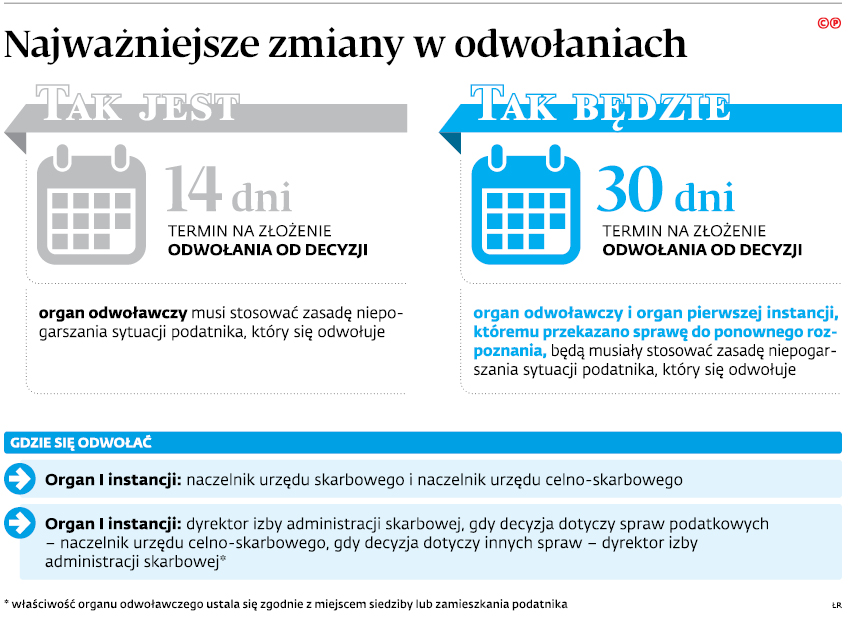

Projekt zakłada wydłużenie czasu na wniesienie odwołania od decyzji organu pierwszej instancji. Dziś podatnik ma tylko 14 dni od jej otrzymania. Po zmianach miałby 30 dni.

REKLAMA

– To dobra propozycja, ale powinno iść za nią również założenie, że organy będą jeszcze dokładniej rozpoznawać sprawy na etapie odwoławczym – komentuje Michał Goj, partner w zespole postępowań podatkowych i sądowych w dziale doradztwa podatkowego EY.

Przypomina, że pół roku temu można było mieć odwrotne wrażenie, gdy wraz z reformą Krajowej Administracji Skarbowej wprowadzono zasadę, że odwołania od decyzji naczelnika urzędu celno-skarbowego (UCS) w zakresie podatków składa się do tego samego organu (patrz infografika). – W powszechnym odczuciu waga odwołania stała się przez to mniejsza – twierdzi ekspert.

Uważa zatem, że wydłużenie terminu miałoby odwrotny wydźwięk. Dlatego apeluje, żeby przy okazji poddać pod rozwagę zasadność rozpoznawania odwołań przez ten sam organ.

Podobnego zdania jest Przemysław Antas, radca prawny w kancelarii Antas Legal. – Każdy podatnik chciałby mieć nie tylko możliwość sporządzenia lepszego odwołania, ale też gwarancję, że zostanie ono solidnie przeanalizowane przez drugi, niezależny organ – podkreśla ekspert.

Sprawdź: INFORLEX SUPERPREMIUM

Gorzej nie będzie

Projekt wprowadza też inną korzystną zmianę dla podatników. Chodzi o poszerzenie gwarancji wynikających z zakazu orzekania na niekorzyść odwołującego się (z łac. reformationis in peius).

Otóż nie tylko organ odwoławczy nie będzie mógł pogarszać sytuacji odwołującej się strony, lecz także – czego nie ma w obowiązujących dziś przepisach – nie będzie mógł tego zrobić organ pierwszej instancji, gdy sprawa zostanie mu przekazana do ponownego rozpoznania.

Michał Goj wyjaśnia, jak zasada ta działa obecnie. Jeżeli np. naczelnik urzędu skarbowego wyda decyzję, w której nakaże zapłacić 10 tys. zł podatku, a podatnik ją zaskarży, to dyrektor izby administracji skarbowej nie może wymierzyć 13 tys. zł.

– Jeżeli jednak organ odwoławczy uchyli decyzję i przekaże ją do ponownego rozpoznania organowi pierwszej instancji, to może się okazać, że nowa decyzja będzie już na 13 tys. zł – wyjaśnia ekspert. Po zmianie przepisów byłoby to w większości przypadków niemożliwe.

Zdaniem Przemysława Antasa to zmiana bardziej nawet korzystna niż wydłużenie terminu na złożenie odwołania. Przekłada się bowiem wprost na zwiększenie ochrony interesów podatnika. Wnosząc odwołanie, będzie miał on większy komfort, bo nie będzie musiał kalkulować, czy nie pogorszy to jego sytuacji.

Ekspert podkreśla też, że zgodnie z projektem organ odwoławczy będzie musiał przekazać sprawy do ponownego rozpoznania, gdy uchylana przez niego decyzja została wydana z naruszeniem przepisów postępowania, a konieczny do wyjaśnienia zakres sprawy ma istotny wpływ na jej rozstrzygnięcie.

Aktualny przepis daje taką możliwość, ale tego nie wymaga.

Druga instancja uzupełnia

W projekcie wzmocniono też rewizyjną funkcję postępowania odwoławczego.

– Projekt zakłada, że podstawą ustaleń faktycznych powinien być materiał dowodowy zgromadzony przez organ w pierwszej instancji, a organ drugiej instancji powinien przeprowadzać co najwyżej dowody uzupełniające – mówi Przemysław Antas.

Dodaje, że zmiana ta będzie umacniała zasadę dwuinstancyjności, przewidującą m.in., że ten sam materiał dowodowy powinien być w zasadzie oceniony dwukrotnie.

Zdaniem Przemysława Antasa to również dobra zmiana, ale pod warunkiem, że podatnik będzie działał aktywnie od samego początku sporu z urzędem, a nie czekał z wnioskami dowodowymi do postępowania odwoławczego.

Bez zbędnego obciążania sądów

Przemysław Antas zwraca też uwagę na inną projektowaną zmianę – podatnicy składaliby zażalenie na postanowienie o uchybieniu terminowi do wniesienia odwołania (do organu podatkowego), a nie jak dzisiaj – skargę do sądu administracyjnego. Sprawa byłaby więc procedowana dalej na szczeblu administracyjnym.

– To dobra propozycja. Takie sprawy mogą być spokojnie załatwione w pierwszej kolejności przez organ podatkowy, bez niepotrzebnego obciążania sądów i przedłużania sprawy – komentuje mec. Antas. ⒸⓅ

Patrycja Dudek

Agnieszka Pokojska

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA