Nadpłata podatku w nowej Ordynacji podatkowej

REKLAMA

REKLAMA

W nowej ordynacji podatkowej znajdą się nie tylko przepisy o przedawnieniu (pisaliśmy o nich wczoraj), ale i regulujące zwrot nadpłaty. O ile jednak w przedawnieniu szykuje się przełom, o tyle w zasadach zwrotu nadpłaty i jej oprocentowania zmiany będą niewielkie.

REKLAMA

REKLAMA

Dla podatników nie jest to pocieszająca wiadomość, bo obecne uregulowania dotyczące nadpłat są niezrozumiałe i dziurawe.

Powtórka z rozrywki

Obecnie wątpliwości dotyczą tego, komu urząd ma zwrócić nadpłatę, w jakim terminie oraz czy z oprocentowaniem, a jeśli tak, to w jakiej wysokości. Nie wiadomo też, czy podatnik może starać się o zwrot nienależnie zapłaconego podatku, gdy korzystny wyrok Trybunału Konstytucyjnego lub Trybunału Sprawiedliwości UE zapadnie po przedawnieniu jego zobowiązania.

Na dodatek obecne regulacje są niezrozumiałe, i to nie tylko dla podatników, ale i dla samych urzędników, którzy muszą je stosować. Widać to w licznych sporach o wykładnię przepisów. Z ich rozstrzygnięciem problem mają często same sądy.

REKLAMA

Zwrócono na to uwagę również w „Kierunkowych założeniach do projektu nowej ordynacji”. Napisano, że „obecna struktura przepisów i ujęcie problemowe są mało przejrzyste i (...) należy dążyć do tego, aby przepisy te upraszczać i tam, gdzie to jest możliwe, eliminować ich kazuistyczny charakter”.

Można się więc było spodziewać, że nowe przepisy będą proste, uporządkowane i zrozumiałe. Jednak większość z nich jest po prostu powtórzeniem starych regulacji, tyle że inaczej pogrupowanych.

Sprawdź: INFORLEX SUPERPREMIUM

Bezpodstawne wzbogacenie

Ale jest też kilka istotnych zmian. Przede wszystkim podatnik dostanie zwrot nadpłaty tylko pod warunkiem, że nie doprowadzi to do jego bezpodstawnego wzbogacenia.

Dotyczy to głównie podatków pośrednich (VAT i akcyzy), których ciężar ponoszą konsumenci, a nie producenci i sprzedawcy.

W obecnej ordynacji nie ma takiego zastrzeżenia, ale i tak fiskus odmawia zwrotu nadpłaty, wykorzystując argument, że podatnik nie poniósł ciężaru ekonomicznego. Tak było w przypadku akcyzy od zakładów energetycznych. Mimo że wygrały one w Trybunale Sprawiedliwości UE (sygn. akt C-475/07), polski fiskus odmówił im zwrotu nadpłaty, bo nienależny podatek był zawarty w cenie prądu.

Taki sam pogląd wyraziła Izba Gospodarcza NSA w uchwale z 22 czerwca 2011 r. (sygn. akt I GPS 1/11).

W projekcie nowej ordynacji zapisano wprost, że przepisu o nadpłacie nie stosuje się, jeśli organ podatkowy wykaże, że w wyniku zwrotu tej kwoty nastąpi bezpodstawne wzbogacenie (art. 179 par. 1 i 2).

Po wyroku TK i TSUE

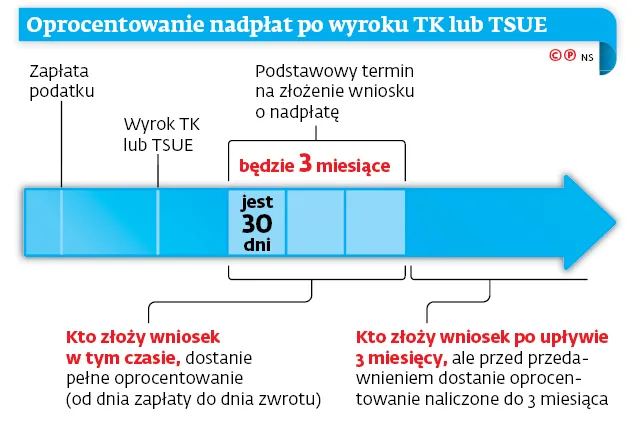

Druga ważna zmiana dotyczy nadpłat powstałych na skutek wyroków Trybunału Konstytucyjnego i Trybunału Sprawiedliwości UE. Wydłużono termin na złożenie wniosku o zwrot takiej nadpłaty. Obecne przepisy dają na to 30 dni, a jeśli podatnik się spóźni, to dostanie odsetki liczone tylko do 30. dnia.

Nowy przepis dawałby podatnikom więcej czasu – 3 miesiące. Kto złoży wniosek po tym terminie, dostanie oprocentowanie liczone do upływu 3 miesięcy (art. 202 par. 1).

Co z oprocentowaniem

Uregulowano też, że po każdym wyroku TK lub TSUE oprocentowanie będzie przysługiwało podatnikowi już od dnia powstania nadpłaty.

Dziś, jeśli okaże się, że przepis był niezgodny z konstytucją albo z prawem UE i podatek został pobrany nienależnie, to prawo do oprocentowania za pełny okres mają tylko podatnicy, których zobowiązanie powstało z mocy prawa, czyli z deklaracji złożonej przez podatnika (art. 74). Pozostali, tj. ci, których zobowiązanie powstało z mocy decyzji urzędu, nie mają szansy na odsetki, jeśli urząd zwróci im nadpłatę w ciągu 30 dni od uchylenia decyzji.

Tak było (i nadal jest) ze zwrotami nadpłat po wyroku TK z 18 lipca 2013 r. (sygn. akt SK 18/09), w którym trybunał zakwestionował przepisy dotyczące nieujawnionych źródeł w brzmieniu obowiązującym w latach 1998–2006. Podatnicy, którzy nienależnie zapłacili wtedy PIT, dostali go z powrotem, ale bez oprocentowania (bo PIT od nieujawnionych dochodów jest wymierzany właśnie w decyzjach ustalających, a fiskus po przegranej w trybunale nie zwlekał ze zwrotem).

Gdyby wyrok TK zapadł po wejściu w życie nowej ordynacji, sprawa wyglądałaby inaczej. Oprocentowanie ma przysługiwać po wyroku TK lub TSUE bez względu na to, czy podatek wynika z decyzji, czy z deklaracji złożonej przez podatnika (art. 202 par. 1).

Bez wyroku TSUE

Co więcej, żeby dostać oprocentowanie od nadpłaty, podatnicy nie będą musieli czekać na wyrok TSUE. Będzie się ono im należało także wtedy, gdy niezgodność polskiego przepisu z prawem unijnym dostrzeże nasz ustawodawca i sam go zmieni, bez wyroku TSUE.

Dziś przepisy milczą na temat oprocentowania w takiej sytuacji.

Doprecyzowano też, że jeśli wniosek o stwierdzenie nadpłaty zostanie złożony przed wejściem w życie orzeczenia TK, publikacji sentencji orzeczenia TSUE lub zmianą przepisu krajowego, to fiskus ma na zwrot nadpłaty 30 dni liczonych od tej daty (art. 196). W obecnych przepisach nie ma takiego zastrzeżenia.

Na poczet zaległości

W nowych przepisach doprecyzowano niektóre kwestie wynikające z uchwał i wyroków Naczelnego Sądu Administracyjnego. Przykładowo uregulowano problem, którym NSA zajmował się całkiem niedawno w uchwale z 27 marca 2017 r. (sygn. akt I FPS 9/16). Czyli: czy nadpłata np. w VAT lub CIT może być zaliczona na poczet zaległości w podatku od nieruchomości, a więc pobieranym przez całkiem inny organ (samorządowy, a nie państwowy).

Z projektu wynika, że będzie to możliwe pod warunkiem, że ten sam organ podatkowy jest właściwy w zakresie nadpłaty oraz zaległości. Czyli tak jak przesądziła uchwała NSA.

Tylko do przedawnienia?

Projekt nie daje natomiast odpowiedzi na pytanie, czy podatnicy otrzymają zwrot nadpłat w sytuacji, gdy korzystny wyrok TK lub TSUE zapadnie po przedawnieniu ich zobowiązania. Zasadniczo dzisiejsza ordynacja na to nie pozwala, a jednak powstały co do tego wątpliwości i NSA zawiesił z tego powodu postępowanie w jednej ze spraw w oczekiwaniu na wyrok TSUE w sprawie Zjednoczonego Królestwa.

Z projektu wynika, że będzie on zawierał podobne przepisy co obecna ordynacja. Prawo do złożenia wniosku o stwierdzenie nadpłaty będzie wygasać po upływie terminu przedawnienia (obecny art. 79 par. 2) z tą tylko różnicą, że zamiast przedawnienia zobowiązania będzie mowa o przedawnieniu wymiaru (nowy art. 205).

Będzie też ten sam wyjątek dotyczący sytuacji, gdy nadpłata wynika z porozumienia zawartego w trybie międzypaństwowej procedury wzajemnego porozumiewania (art. 79 par. 4). Zarówno dziś, jak i w przyszłości będzie można ubiegać się o zwrot nadpłaty mimo przedawnienia (nowy art. 207). ⒸⓅ

Patrycja Dudek

REKLAMA

REKLAMA