Organ podatkowy może trzymać nadpłatę i zwrócić ją bez odsetek

REKLAMA

REKLAMA

REKLAMA

REKLAMA

To wniosek z wyroku Naczelnego Sądu Administracyjnego z 9 maja 2017 r., sygn. akt II FSK 971/15.

Spółka wpłaciła aż 18 mln zł podatku od nieruchomości – nie dlatego, że zgadzała się z decyzją prezydenta, ale dlatego, że obawiała się, iż jeśli nie uiści należności, to prezydent miasta uruchomi postępowanie egzekucyjne. A to oznaczałoby, że musiałaby zapłacić dodatkowo milion złotych kosztów egzekucyjnych. Wpłacając 18 mln zł podatku, uniknęła dodatkowych kosztów, ale zarazem zamroziła swoje pieniądze na 8 miesięcy, bo dopiero po takim czasie prezydent zwrócił pobrany podatek. Zrobił to bez odsetek, mimo że wydaną przez niego decyzję wymiarową uchyliło samorządowe kolegium odwoławcze.

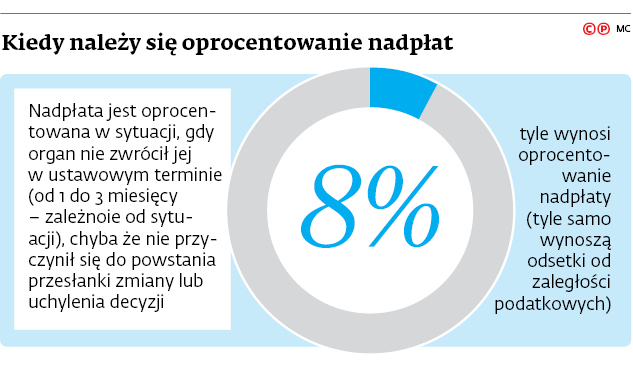

Zasadniczo organ ma na zwrot nadpłaty miesiąc lub dwa (w zależności od sytuacji). W przeciwnym razie podatnikowi przysługują odsetki.

REKLAMA

Bez oprocentowania

Dlaczego więc spółka nie dostała odsetek? Ponieważ aby je otrzymać, musiałaby udowodnić, że organ podatkowy przyczynił się do powstania sytuacji, która spowodowała uchylenie decyzji. NSA uznał, że prezydent miasta nie ponosi żadnej winy za uchylenie swojej decyzji. Miał obowiązek ją wydać dopóty, dopóki zobowiązanie podatkowe się nie przedawniło.

Efekt? Organ mógł dysponować pieniędzmi podatnika przez osiem miesięcy, a potem zwrócić je bez odsetek.

Spółka uważała, że prezydent zawinił, bo działał opieszale. Miał pięć lat na wydanie decyzji, a zrobił to na kilkanaście dni przed upływem terminu przedawnienia. Doskonale wiedział, że spółka będzie się mogła odwołać do samorządowego kolegium odwoławczego, a SKO będzie musiało uchylić decyzję tylko z powodu przedawnienia.

Przedawnienie to nie uchybienie

NSA stwierdził jednak, że w takiej sytuacji nie ma związku między działaniem prezydenta miasta a podstawą uchylenia decyzji. Skoro decyzja została uchylona tylko z powodu przedawnienia zobowiązania, to nie można winić za to prezydenta – stwierdził sąd kasacyjny.

Dodał, że inaczej byłoby, gdyby prezydent wydał decyzję już po przedawnieniu. Wtedy faktycznie można byłoby mówić o przyczynieniu się organu do uchylenia decyzji. – W rozpoznawanej sprawie taka sytuacja nie mała miejsca – uzasadniał wyrok sędzia Zbigniew Kmieciak.

Podkreślił, że aż do ostatniego dnia, dopóki nie upłynie termin przedawnienia, organ podatkowy ma nie tylko prawo, ale i obowiązek podejmować wszelkie przewidziane prawem działania, aby uzyskać należny podatek. – Nie można bowiem wykluczyć, że decyzja wydana ostatniego dnia przed przedawnieniem zostanie skutecznie doręczona i wejdzie do obrotu prawnego – powiedział sędzia.

Podatnicy też korzystają

Dr hab. Rafał Dowgier z Katedry Prawa Podatkowego Uniwersytetu w Białymstoku, zwraca uwagę na to, że na umorzeniu sprawy z powodu przedawnienia mogą skorzystać również podatnicy. Przykładowo, gdy podatnik nie złożył deklaracji podatkowej i przed upływem przedawnienia otrzymuje decyzję określającą należny podatek. Wpłaca go, aby zapobiec wszczęciu egzekucji (bo ta przerwałaby bieg terminu przedawnienia), a następnie składa odwołanie od decyzji.

Sprawdź: INFORLEX SUPERPREMIUM

– Jeżeli organ II instancji nie zdąży przed upływem przedawnienia utrzymać prawidłowej decyzji prezydenta w mocy, będzie musiał ją uchylić i umorzyć postępowanie. Trudno byłoby zaakceptować taką sytuację, w której nie dość, że podatnik nie zapłaci w ogóle podatku, to jeszcze otrzymuje oprocentowanie powstałej nadpłaty – stwierdza Rafał Dowgier.

Inne sądy podobnie

Aleksander Jarosz, doradca podatkowy i menedżer w PwC, wskazuje, że to nie pierwszy taki wyrok. Podobnie NSA orzekł 22 czerwca 2016 r. (sygn. akt I GSK 1821/14). W tym też kierunku szło orzeczenie WSA w Lublinie z 8 lutego 2017 r. (sygn. akt I SA/Lu 879/16, nieprawomocne).

Inaczej ocenił tę kwestię WSA w Gliwicach 18 stycznia 2017 r. (sygn. akt I SA/Gl 1126/16, nieprawomocny). Orzekł, że przedawnienie nie oznacza automatycznie, iż organ nie przyczynił się do uchylenia decyzji. Należy wziąć pod uwagę również inne okoliczności sprawy.

Na decyzję organ ma pięć lat

Organ podatkowy ma co do zasady pięć lat na wydanie decyzji określającej wysokość podatku. Po tym okresie zobowiązanie się przedawnia. Eksperci zgodnie twierdzą, że nawet jeśli organ wydaje decyzję na dzień przed upływem terminu przedawnienia, nie narusza przepisów.

– Nie sposób nawet wskazać, z jakim wyprzedzeniem przed upływem okresu przedawnienia organ I instancji miałby wydać decyzję, aby organ odwoławczy mógł przed upływem przedawnienia rozpatrzyć sprawę – mówi Rafał Dowgier.

Wskazuje, że zdarza się, iż samorządowe kolegium odwoławcze prowadzi postępowanie rok albo i dłużej. Jeśli w tym czasie nastąpi przedawnienie, to SKO musi uchylić decyzję prezydenta i umorzyć postępowanie. Wynika tak z uchwały Izby Finansowej NSA z 29 września 2014 r. (sygn. akt II FPS 4/13).

Z winy czy bez winy

Eksperci nie są natomiast zgodni w ocenie, czy organ przyczynia się do uchylenia swojej decyzji, gdy wydaje ją tuż przed przedawnieniem. Jeśli faktycznie tak by było, to wtedy podatnikowi powinny przysługiwać odsetki.

Zdaniem Rafała Dowgiera, jeżeli powodem uchylenia decyzji jest upływ terminu przedawnienia, to z założenia nie można winić za to ani organu, ani podatnika. Tylko wyjątkowo dochodzi wówczas do jego pokrzywdzenia – uważa ekspert.

Jako przykład podaje sytuację, gdy organ podatkowy I instancji wydaje decyzję z oczywistym naruszeniem prawa, czego jednak organ II instancji nie może potwierdzić, bo musi uchylić decyzję z powodu samego przedawnienia. – W normalnych okolicznościach taka nadpłata byłaby zwrócona z oprocentowaniem – twierdzi Rafał Dowgier.

Innego zdania jest Michał Goj, doradca podatkowy i dyrektor w EY. – Trudno zgodzić się z jednoznaczną tezą, że organ wydając w ostatnim momencie decyzję, nie przyczynia się do jej uchylenia – komentuje ekspert. Dodaje, że o winie organu nie można mówić wtedy, gdy późna data wydania decyzji wynika z zachowania podatnika (np. utrudnia on dokończenie sprawy), a organ z odpowiednim wyprzedzeniem podjął postępowanie i czynił starania, żeby organ odwoławczy mógł się wypowiedzieć jeszcze przed upływem przedawnienia.

Zgadza się z nim Aleksander Jarosz. – Organy rozpatrujące sprawę nie tylko mają prawo, ale wręcz obowiązek sprawdzić, czy nie było innych – poza przedawnieniem – powodów do uchylenia decyzji. Jeżeli istnienie takich przesłanek uda się udowodnić, podatnikowi powinny należeć się odsetki – uważa ekspert. ⒸⓅ

Łukasz Zalewski

REKLAMA

REKLAMA