Błąd: 401, 411, 412, 414 - kłopoty z PIT-28, PIT-36, PIT-37, PIT-38, PIT-36L, PIT-11 za 2021 r.

REKLAMA

REKLAMA

Przyczyna błędu jest zazwyczaj prozaiczna. Status "401" może być np. konsekwencją wpisania przecinka zamiast kropki w wartości przychodu za 2020 r. w danych weryfikujących. Niewielki błąd, a może spowodować niepotrzebną utratę kilku godzin na poszukiwanie rozwiązania problemu.

REKLAMA

e-Deklaracje: status 401 dla PIT-28, PIT-36, PIT-37, PIT-38, PIT-PIT-36L, PIT-11 za 2021 r.

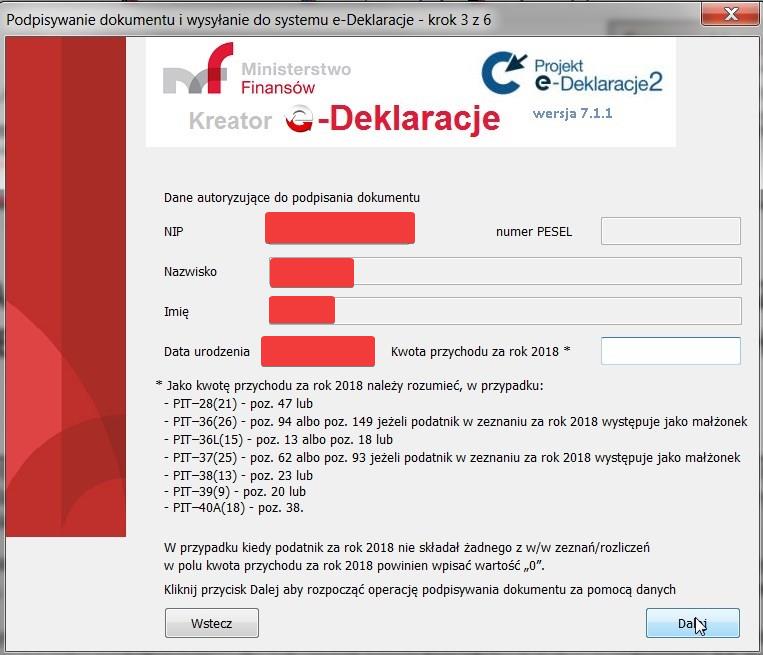

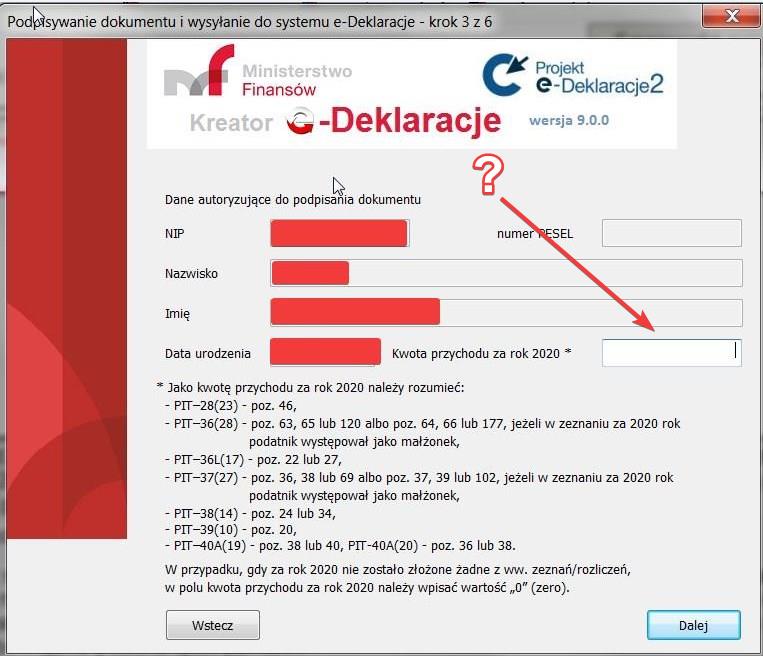

Korzystanie z e-Deklaracji bez kwalifikowanego podpisu elektronicznego wymaga weryfikacji płatnika - podaje on wykazane w zeznaniach podatkowych przychody z lat ubiegłych. Składając PIT-11 za 2021 r. wpisujemy przychód z 2020 r. Wpisanie wartości z przecinkiem, a nie kropką może spowodować pojawienie się komunikatu:

401: Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-complex-type.2.4.a: Invalid content was found starting with element P_76. One of {http://crd.gov.pl/wzor/2021/03/04/10477/:P_69} is expected.]

W takiej sytuacji wystarczy wpisać w pole wskazane strzałką w poniższym rysunku wartość przychodu z kropką np. 87.000 a nie 87,000.

błąd 401

Media

Poniżej przedstawiamy wyjaśnienia Ministerstwa Finansów z poprzednich lat podatkowych - zachowują one aktualność:

e-Deklaracje: status 412 dla PIT-28, PIT-36, PIT-37, PIT-38, PIT-PIT-36L, PIT-11 za 2021 r.

Status 412 – weryfikacja negatywna – niezgodność danych autoryzujących z danymi w dokumencie (np. niezgodność NIP, PESEL, daty urodzenia, nazwiska, pierwszego imienia).

Występuje w sytuacji, kiedy zestaw danych identyfikacyjnych: NIP, PESEL, pierwsze imię, nazwisko, data urodzenia zawarty w bloku danych autoryzujących do podpisywania dokumentu jest niezgodny danymi zawartymi w bloku danych identyfikacyjnych w zeznaniu.

Przyczyną otrzymania statusu 412 może być:

- korzystanie z nieaktualnej wersji aplikacji e-Deklaracje Desktop

- wpisywanie w danych autoryzujących danych małżonka (drugiego podmiotu na zeznaniu),

- wadliwe funkcjonowanie innej aplikacji używanej do wysyłania zeznań.

Rozwiązaniem może być:

- aktualizacja aplikacji e-Deklaracje Dekstop do najnowszej wersji,

- wpisanie w danych autoryzujących danych podatnika (pierwszego podmiotu na zeznaniu),

- zgłoszenie nieprawidłowego działania aplikacji do producenta oprogramowania (w przypadku korzystania z oprogramowania niepobranego ze stron Ministerstwa Finansów).

Przy prawidłowym korzystaniu z oprogramowania dostarczonego przez Ministerstwo Finansów błąd ten nie powinien nigdy wystąpić, gdyż oprogramowanie automatycznie uzupełnia dane informacyjne w podpisie bez udziału podatnika (na podstawie danych podanych w formularzu). Jeżeli korzystając z oprogramowania Ministerstwa Finansów podatnik otrzyma taki komunikat, to może to świadczyć o niewłaściwym użyciu oprogramowania lub jego niewłaściwej instalacji.

e-Deklaracje: status 414 dla PIT-28, PIT-36, PIT-37, PIT-38, PIT-PIT-36L, PIT-11 za 2021 r.

Jeżeli otrzymano status dokumentu 414 - Weryfikacja negatywna - błąd danych autoryzujących (np. błąd w nazwisku, pierwszym imieniu, dacie urodzenia, NIP, numerze PESEL, kwocie przychodu), to prawdopodobnie doszło do jednej z poniższych sytuacji:

-

Popełniono błąd w danych identyfikacyjnych, przenoszonych do sekcji danych autoryzujących w zeznaniu:

- wpisano nieprawidłowy identyfikator podatkowy PESEL lub NIP podatnika - np. NIP pracodawcy lub identyfikator podatkowy współmałżonka,

- błędnie wpisano nazwisko podatnika np. Kowalska Nowak zamiast Kowalska-Nowak,

- błędnie wpisano pierwsze imię podatnika np. Jaeck zamiast Jacek (literówka) lub wpisano również drugie imię np. Jan Adam,

- błędnie wpisano nazwisko w pozycji dla pierwszego imienia, imię tam gdzie nazwisko,

- błędnie wpisano datę urodzenia podatnika np. zamienione miesiące z dniami, niewłaściwy format daty (prawidłowy format daty w formularzu PDF: DD-MM-RRRR, w danych XML: RRRR-MM-DD).

-

W danych autoryzujących wpisano błędną kwotę przychodu z zeznania lub rocznego obliczenia podatku za rok podatkowy o dwa lata wcześniejszy niż rok, w którym jest składany dokument elektroniczny. Najczęstsze błędy to:

- podawanie kwoty przychodu z bieżącego rozliczenia tj. za 2019 rok,

- wpisywanie kwoty z zaokrągleniem do dziesiątek groszy lub pełnych złotych np.: 99,00 lub 99,10 zamiast 99,14 (kwota zaokrąglona),

- podawanie łącznej kwoty przychodów podatnika i jego małżonka (w przypadku wspólnych rozliczeń) – w celach autoryzacyjnych powinna być wskazywana tylko i wyłącznie kwota przychodu podatnika, zgodnie z rozporządzeniem Ministra Rozwoju i Finansów z dnia 18 września 2017 r. w sprawie sposobu przesyłania deklaracji i podań oraz rodzajów podpisu elektronicznego, którymi powinny być opatrzone (Dz. U. z 2017 r., poz. 1802),

- wpisywanie kwoty 0 (zero), gdy za 2018 r. podatnik nie składał zeznania na analogicznym formularzu, ale rozliczał się na innym formularzu (np. za 2019 rok chce złożyć zeznanie PIT-38, a za 2018 r. nie dokonywano rozliczenia na takim formularzu, ale za 2018 r. został złożony formularz PIT-37 – w takiej sytuacji, w danych autoryzujących powinien podać kwotę przychodu, która wynika ze złożonego do urzędu PIT-37).

Jeśli po wprowadzeniu zmian i ponownym przesłaniu zeznania pojawi się ponownie status 414, skontaktuj się z właściwym urzędem skarbowym i wyjaśnij niezgodności.

e-Deklaracje: status 411 dla PIT-28, PIT-36, PIT-37, PIT-38, PIT-PIT-36L, PIT-11 za 2021 r.

Prawidłowo wypełnioną deklarację (zeznanie/wniosek), poprawnie zweryfikowaną i przyjętą do systemu e-Deklaracje, można złożyć tylko raz. Próba wysłania kolejnej deklaracji, z takim samym identyfikatorem podatkowym, zakończy się odebraniem z systemu e-Deklaracje statusu dokumentu: „411 – Weryfikacja negatywna – w systemie jest już złożony dokument (zeznanie) z takim Identyfikatorem podatkowym". W przypadku konieczności przesłania kolejnej deklaracji (zeznania), jako cel złożenia deklaracji należy zaznaczyć opcję „korekta" w pozycji „Cel złożenia formularza".

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA