Odprawy i odszkodowania dla menedżerów za zakaz konkurencji - opodatkowanie PIT

REKLAMA

REKLAMA

Wysokie odprawy i odszkodowania

Chodzi o art. 30 ust. 1 pkt 15 i pkt 16 ustawy o PIT, które nakazują opodatkowanie 70-proc. karną daniną odpraw i odszkodowań za zakaz konkurencji, które otrzymują specjaliści zwalniani ze spółek, w których Skarb Państwa bądź jednostka samorządu terytorialnego posiadają ponad połowę głosów na zgromadzeniu wspólników. Tym samym zwalniany specjalista powinien zapłacić drakoński podatek od:

REKLAMA

• części odszkodowania za zakaz konkurencji, która przekroczyła sześciokrotność miesięcznego wynagrodzenia, albo

• części odpraw i odszkodowań za skrócenie okresu wypowiedzenia umowy, która przekroczyła trzykrotność miesięcznego wynagrodzenia.

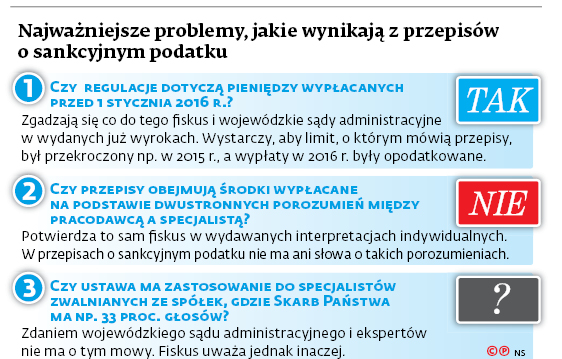

Przepisy szybko wzbudziły wątpliwości. Nieoczekiwanie problemem stało się nawet to, co oznacza „większość głosów”, jaką powinien posiadać w spółce Skarb Państwa.

Polecamy: INFORLEX Księgowość i Kadry

Musi być ponad 50 proc.

REKLAMA

Przykładowo w firmach takich jak Orlen czy Tauron państwo nie ma ponad połowy głosów na walnym zgromadzeniu. Mimo to fiskus uważa, że przepisy o 70-proc. PIT trzeba interpretować szeroko, a więc dotyczą także takich podmiotów. Potwierdza to interpretacja dyrektora KIS z 25 kwietnia 2017 r., nr 1462-IPPB4.4511.186.2017.1.JK2. Wyjaśnił w niej, że niekiedy obowiązek potrącania 70-proc. PIT istnieje nawet wtedy, gdy państwo jest mniejszościowym udziałowcem. Wystarczy, że na skutek rozproszenia akcjonariatu czy niskiej frekwencji na walnym zgromadzeniu może ono kontrolować spółkę. Innego zdania był WSA w Kielcach w wyroku z 26 października 2017 r., sygn. akt I SA/Ke 535/17 (nieprawomocny). Chodziło o jeden z podmiotów, gdzie Skarb Państwa miał tylko 33 proc. głosów na zgromadzeniu akcjonariuszy. Mimo to fiskus domagał się 70 proc. od odszkodowania za zakaz konkurencji zwolnionego menedżera. Sąd nie miał wątpliwości, że nie ma o tym mowy. Wyjaśnił, że sankcyjny podatek wystąpi tylko wtedy, gdy Skarb Państwa ma bezwzględną większość głosów (50 proc. +1) na zgromadzeniu wspólników albo walnym zgromadzeniu spółki.

– Zaskakuje mnie, że taka sprawa w ogóle trafiła do sądu administracyjnego – mówi dr Jowita Pustuł, doradca podatkowy i radca prawny w J. Pustuł & Współpracownicy Doradztwo Podatkowe. Jej zdaniem argumentacja fiskusa była z góry skazana na porażkę. – Nie można twierdzić, że jeśli wszystkich głosów jest 100, a Skarb Państwa ma ich 33, to tym samym posiada większość i może stosować 70-proc. PIT – podkreśla ekspertka. Dodaje, że jeśli taki właśnie był cel fiskusa, to należałoby odpowiednio sformułować przepisy. Na gruncie ich obecnego brzmienia nie ma podstaw do poboru podatku – nie ma wątpliwości ekspertka.

Polecamy: Pakiet żółtych książek - Podatki 2018

Wystarczy porozumienie

Sankcyjnego podatku unikną też specjaliści, którzy odejdą z pracy za porozumieniem stron. Potwierdza to m.in. interpretacja dyrektora KIS z 23 października 2017 r., nr 0111-KDIB2-3.4011.146.2017.1.KB. Pytanie zadał prezes spółki akcyjnej, w której Skarb Państwa miał uzyskać pośrednią większość głosów. Po sfinalizowaniu takiej transakcji spodziewał się odwołania z pełnionej funkcji. Wtedy też ewentualna odprawa bądź odszkodowanie byłyby opodatkowane 70-proc. PIT. Prezes nie wykluczał jednak, że porozumie się co do swojego odejścia z pracodawcą. Sądził, że to wystarczy, aby uniknąć drakońskiej daniny. Potwierdził to też fiskus, który przyznał, że sankcja obowiązuje tylko wtedy, gdy pieniądze są wypłacane na podstawie umowy o pracę bądź kontraktu menedżerskiego. Jeśli prezes otrzyma je na podstawie odrębnego porozumienia, to nie musi płacić podatku.

Tak samo twierdzili wcześniej (przed utworzeniem Krajowej Administracji Skarbowej) dyrektor Izby Skarbowej w Warszawie w interpretacji z 6 kwietnia 2016 r. (nr IPPB4/4511-103/16-2/JK) i w Bydgoszczy w interpretacjach: z 28 października 2016 r. (nr ITPB2/4511-658/16-2/IB) oraz z 27 lutego 2017 r. (nr 0461-ITPB2.4511.1023. 2016.2.IB).

Co nagle, to po diable

REKLAMA

Zarówno przedstawiciele PiS (przepisy wprowadzano przez projekt poselski), jak i Ministerstwa Finansów nie ukrywali, że głównym celem regulacji o 70-proc. PIT były nie tyle wpływy budżetowe, ile uniemożliwienie wypłacania zwalnianym specjalistom świadczeń w „niemoralnej wysokości”. Zwracano uwagę na dowolne ustalanie wysokości odszkodowań lub odpraw przez strony, na które nie ma wpływu Skarb Państwa. Podkreślano przy tym, jak ważny był pośpiech we wprowadzaniu nowych przepisów.

– Ten pośpiech odbił się jednak na jakości tworzonego prawa – komentuje Małgorzata Samborska, doradca podatkowy i dyrektor w Grant Thornton. Przypomina, że projekt poselski nie podlegał konsultacjom społecznym i pracowano nad nim bez udziału ekspertów i analiz, a jego uzasadnienie mieściło się na jednej stronie maszynopisu. – Projekt wpłynął do Sejmu 18 listopada 2015 r., jego pierwsze, drugie i trzecie czytanie odbyło się tydzień później, a 29 listopada ustawę podpisał prezydent – przypomina Małgorzata Samborska. Zresztą również szybko w Sejmie znalazła się pierwsza nowelizacja przepisów, bo z ich pierwotnej wersji wynikało, że 70 proc. PIT mogą zapłacić nawet zwykli pracownicy spółek Skarbu Państwa – dodaje ekspertka. ⒸⓅ

Prawo zadziała wstecz

Fiskus wygrywa za to w innym sporze o rozumienie art. 30 ust. 1 pkt 15 i pkt 16 ustawy o PIT. Chodzi o sytuacje, gdy odprawy i odszkodowania wypłacane są w ratach przed wejściem i po wejściu w życie sankcyjnych przepisów. W ustawie, która wprowadziła sankcyjne przepisy, nie przewidziano bowiem przepisów przejściowych. Zdaniem fiskusa w opisanej wyżej sytuacji całość świadczenia (nawet wypłaty sprzed 2016 r.) należy opodatkować 70-proc. PIT. Wystarczy, że przekroczy ono limity, o których mowa w art. 30 ust. 1 pkt 15 i pkt 16 ustawy o PIT. Takiego zdania były też wojewódzkie sądy administracyjne w wyrokach: WSA w Warszawie z 30 sierpnia 2017 r., sygn. akt III SA/Wa 2546/16 (w sprawie prezesa Państwowej Wytwórni Papierów Wartościowych) oraz w Gdańsku (z 6 czerwca 2017 r., sygn. akt I SA/Gd 123/17, oraz 16 maja 2017 r., sygn. akt I SA/Gd 162 /17 – obydwa w sprawie członków zarządu spółki energetycznej). ⒸⓅ

Mariusz Szulc

REKLAMA

REKLAMA