PKPiR w gospodarstwie rolnym

REKLAMA

REKLAMA

Nowe rozporządzenie

Z początkiem 2020 roku weszło w życie nowe rozporządzenie określające prowadzenia podatkowej księgi przychodów i rozchodów (dalej także: „PKPiR”, „księga”), tj. rozporządzenie Ministra Finansów z 23 grudnia 2019 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz.U. z 2019 r. poz. 2544).

REKLAMA

REKLAMA

Nowe rozporządzenie wprowadziło koleje uproszenia dla podatników prowadzących księgi. Zlikwidowany został obowiązek prowadzenia ewidencji wyposażenia oraz kart przychodów pracowników. Poza tym uwzględniono przedsiębiorstwo w spadku oraz spółkę cywilną osób fizycznych i przedsiębiorstwa w spadku jako zobowiązanych do prowadzenia PKPiR.

Nie uległy natomiast zmianie obowiązujące dotychczas wzory PKPiR dla przedsiębiorców oraz rolników prowadzących działalność gospodarczą.

Obowiązek prowadzenia PKPiR

Obowiązek prowadzenie podatkowej księgi przychodów i rozchodów oprócz określonej przez ustawodawcę grupy przedsiębiorców, obejmuje także rolników prowadzących gospodarstwo rolne bez zatrudnienia w nim pracowników, członków rolniczych spółdzielni produkcyjnych oraz pracowników rolnych, wykonujących działalność gospodarczą, osobiście lub z udziałem członków rodziny pozostających we wspólnym gospodarstwie domowym, jeżeli łączny przychód z tej działalności gospodarczej nie przekracza 10 000 zł w roku podatkowym.

REKLAMA

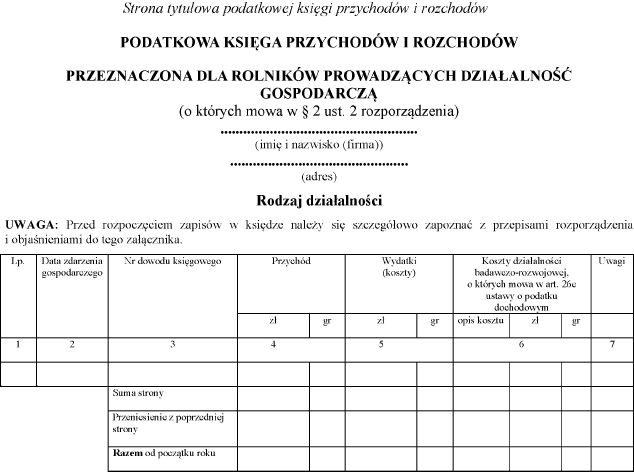

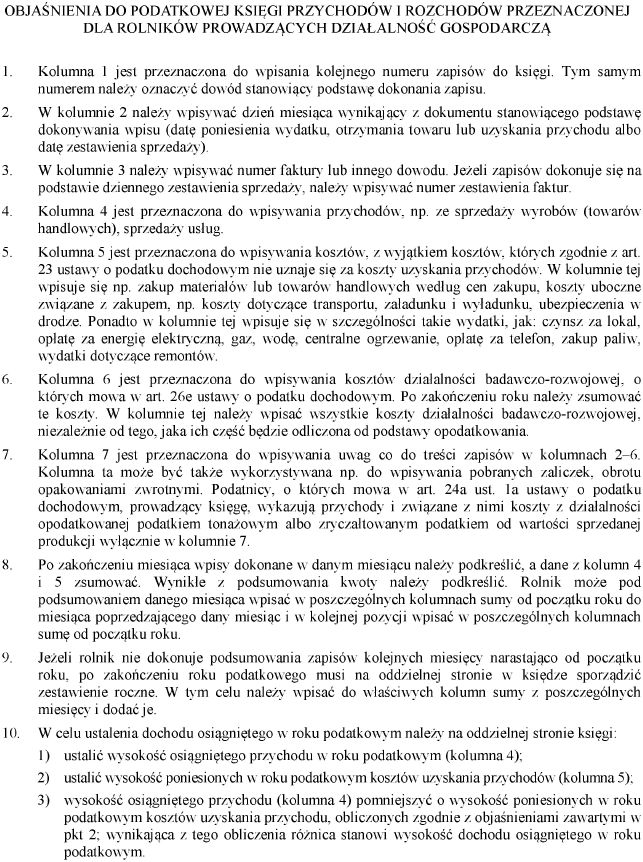

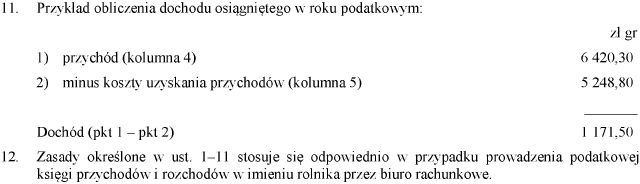

Wzór księgi dla rolników został ustalony w załączniku nr 2 do rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów.

Prowadzenie księgi przez rolników

Przepisy rozporządzenia określają zasady prowadzenia ksiąg przez rolników. Na początku wskazuje się, że rolnicy są obowiązani zbroszurować księgę i kolejno ponumerować jej karty.

Księga oraz dowody, na których podstawie są dokonywane w niej zapisy, ma znajdować się na stałe w miejscu zamieszkania rolnika, a jeżeli prowadzenie księgi zostało zlecone biuru rachunkowemu – w miejscu prowadzenia lub przechowywania księgi przez to biuro.

Dokumentowanie zapisów

Zapisów w PKPiR należy dokonywać na podstawie dowodów księgowych. Zapisy powinny być w języku polskim i w walucie polskiej, dokonywane w sposób staranny, czytelny i trwały, na podstawie prawidłowych i rzetelnych dowodów.

Podstawą zapisów są dowody księgowe, którymi są:

1) faktury, faktury VAT RR, rachunki oraz dokumenty celne (wystawione zgodnie z odrębnymi przepisami),

2) dokumenty określające zmniejszenie kosztów uzyskania przychodów lub zwiększenie przychodów na podstawie art. 22p ustawy o podatku dochodowym od osób fizycznych,

3) inne dowody, stwierdzające fakt dokonania operacji gospodarczej zgodnie z jej rzeczywistym przebiegiem.

Za dowody księgowe uważa się również:

1) dzienne zestawienia dowodów (faktur dotyczących sprzedaży) sporządzone do zaksięgowania ich zbiorczym zapisem;

2) noty księgowe, sporządzone w celu skorygowania zapisu dotyczącego operacji gospodarczej, wynikającej z dowodu obcego lub własnego, otrzymane od kontrahenta podatnika lub przekazane kontrahentowi;

3) dowody przesunięć;

4) dowody opłat pocztowych i bankowych;

5) inne dowody opłat, w tym dokonywanych na podstawie książeczek opłat, oraz dokumenty zawierające dane, o których mowa w § 11 ust. 3 pkt 3 rozporządzenia.

Poza tym, na udokumentowanie zapisów w PKPiR, dotyczących niektórych kosztów (wydatków), mogą być sporządzone dokumenty zaopatrzone w datę i podpisy osób, które bezpośrednio dokonały wydatków (dowody wewnętrzne), określające: przy zakupie – nazwę towaru oraz ilość, cenę jednostkową i wartość, a w innych przypadkach – przedmiot operacji gospodarczych i wysokość kosztu (wydatku).

Obowiązek założenia księgi

Rolnicy są obowiązani założyć podatkową księgę przychodów i rozchodów na dzień 1 stycznia roku podatkowego lub na dzień rozpoczęcia działalności w ciągu roku podatkowego.

Polecamy: PODATKI 2020 – Komplet

Sposób prowadzenia PKPiR przez rolnika

Rolnicy są obowiązani prowadzić księgę rzetelnie i w sposób niewadliwy. W księdze należy ewidencjonować wyłącznie przychody i koszty z działalności gospodarczej. W tym przypadku mają zastosowanie przepisy § 10–16, § 18–23 oraz § 27 i § 28 rozporządzenia.

Wzór księgi

Aktualnie rolnicy są obowiązani prowadzić księgę dla nich przeznaczoną według wzoru ustalonego w załączniku nr 2 do Ministra Finansów z 23 grudnia 2019 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz.U. z 2019 r. poz. 2544).

WZÓR – PODATKOWA KSIĘGA PRZYCHODÓW I ROZCHODÓW PRZEZNACZONA DLA ROLNIKÓW PROWADZĄCYCH DZIAŁALNOŚĆ GOSPODARCZĄ

Podstaw prawna:

- rozporządzenie Ministra Finansów z 23 grudnia 2019 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz.U. z 2019 r. poz. 2544).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA