Jak prowadzić pkpir w gospodarstwie rolnym

REKLAMA

REKLAMA

Obowiązek prowadzenia pkpir przez rolników

Podatkową księgę przychodów i rozchodów (dalej „pkpir” lub „księga”) obowiązani są prowadzić rolnicy prowadzący gospodarstwo rolne bez zatrudnienia w nim pracowników, członków rolniczych spółdzielni produkcyjnych oraz pracowników rolnych, wykonujący działalność gospodarczą, osobiście lub z udziałem członków rodziny pozostających we wspólnym gospodarstwie domowym, jeżeli łączny przychód z tej działalności gospodarczej nie przekracza 10 000 zł w roku podatkowym.

REKLAMA

REKLAMA

Przez gospodarstwo rolne, za ustawą o podatku rolnym, należy rozumieć obszar gruntów o łącznej powierzchni przekraczającej 1 ha lub 1 ha przeliczeniowy, stanowiących własność lub znajdujących się w posiadaniu osoby fizycznej, osoby prawnej albo jednostki organizacyjnej, w tym spółki, nieposiadającej osobowości prawnej. A zatem przepisy dotyczące obowiązku prowadzenia pkpir będą dotyczyły wyłącznie rolników posiadających co najmniej 1 ha.

Polecamy: Nowa PKPIR 2016 – zmiany od 8 kwietnia 2016 r.

REKLAMA

Sposób prowadzenia księgi przez rolników

Rolnicy, których obejmuje obowiązek prowadzenia pkpir, zgodnie z określonym dla nich wzorem, powinni stosować poniższe wytyczne dotyczące jej prowadzenia.

W związku z tym na początku obowiązani są zbroszurować księgę i kolejno ponumerować jej karty.

Rolnicy są obowiązani prowadzić księgę rzetelnie i w sposób niewadliwy. W księdze należy ewidencjonować wyłącznie przychody i koszty z działalności gospodarczej.

Podatkowa księga przychodów i rozchodów oraz dowody księgowe, na których podstawie są dokonywane w niej zapisy, musi znajdować się na stałe w miejscu zamieszkania rolnika, a jeżeli prowadzenie księgi zostało zlecone biuru rachunkowemu, wówczas w miejscu wskazanym w zawiadomieniu o tym fakcie złożonym naczelnikowi urzędu skarbowego.

Księgę należy założyć na dzień 1 stycznia roku podatkowego lub na dzień rozpoczęcia działalności w ciągu roku podatkowego.

Rolnicy, którzy rozpoczynają prowadzenie działalności gospodarczej albo w poprzednim roku podatkowym korzystali ze zryczałtowanego opodatkowania podatkiem dochodowym lub prowadzili księgi rachunkowe, są obowiązani zawiadomić w formie pisemnej naczelnika urzędu skarbowego właściwego według miejsca zamieszkania podatnika o prowadzeniu księgi w terminie 20 dni od dnia jej założenia.

Dowody stanowiące podstawę zapisu

Jak wskazują przepisy rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, w celu prawidłowego udokumentowania zapisów w księdze, dotyczących niektórych kosztów (wydatków), mogą być sporządzone dokumenty zaopatrzone w datę i podpisy osób, które bezpośrednio dokonały wydatków (dowody wewnętrzne), określające: przy zakupie – nazwę towaru oraz ilość, cenę jednostkową i wartość, a w innych przypadkach – przedmiot operacji gospodarczych i wysokość kosztu (wydatku).

Pokwitowanie z poczty jako dowód księgowy w pkpir

Dowody tego rodzaju mogą dotyczyć wyłącznie:

1) zakupu, bezpośrednio od krajowego producenta lub hodowcy, produktów roślinnych i zwierzęcych, nieprzerobionych sposobem przemysłowym lub przerobionych sposobem przemysłowym, jeżeli przerób polega na kiszeniu produktów roślinnych lub przetwórstwie mleka albo na uboju zwierząt rzeźnych i obróbce poubojowej tych zwierząt;

2) zakupu od ludności, sklasyfikowanych w PKWiU, surowców roślin zielarskich i ziół dziko rosnących leśnych, jagód, owoców leśnych i grzybów leśnych (PKWiU ex 02.30.40.0);

Ważne!

Oznaczenie „ex” wskazuje, że zakres wymienionych wyrobów jest węższy niż określony w podanym grupowaniu Polskiej Klasyfikacji Wyrobów i Usług (PKWiU).

3) wartości produktów roślinnych i zwierzęcych pochodzących z własnej uprawy lub hodowli prowadzonej przez podatnika;

4) zakupu w jednostkach handlu detalicznego materiałów pomocniczych;

5) kosztów diet i innych należności za czas podróży służbowej pracowników oraz wartości diet z tytułu podróży służbowych osób prowadzących działalność gospodarczą i osób z nimi współpracujących;

Pokwitowanie z poczty jako dowód księgowy w pkpir

6) zakupu od ludności odpadów poużytkowych, stanowiących surowce wtórne, z wyłączeniem zakupu (skupu) metali nieżelaznych oraz przeznaczonych na złom samochodów i ich części składowych;

7) wydatków związanych z opłatami za czynsz, energię elektryczną, telefon, wodę, gaz i centralne ogrzewanie, w części przypadającej na działalność gospodarczą; podstawą do sporządzenia tego dowodu jest dokument obejmujący całość opłat na te cele;

8) opłat sądowych i notarialnych (w tym opłaty skarbowej uiszczanej znakami tej opłaty);

9) wydatków związanych z parkowaniem samochodu w sytuacji, gdy są one poparte dokumentami niezawierającymi odpowiednich danych; podstawą wystawienia dowodu wewnętrznego jest bilet z parkometru, kupon, bilet jednorazowy załączony do sporządzonego dowodu.

Jeżeli chodzi z kolei o dowody wewnętrzne dotyczące rozliczenia kosztów podróży służbowych pracowników oraz wartości diet z tytułu podróży służbowych osób prowadzących działalność gospodarczą i osób z nimi współpracujących to powinny one zawierać co najmniej następujące dane: imię i nazwisko, cel podróży, nazwę miejscowości docelowej, liczbę godzin i dni przebywania w podróży służbowej (data i godzina wyjazdu oraz powrotu), stawkę i wartość przysługujących diet.

Zakup w jednostkach handlu detalicznego materiałów, środków czystości i bhp oraz materiałów biurowych może być (poza dowodem zakupu w jednostkach handlu detalicznego materiałów pomocniczych) dokumentowany paragonami zaopatrzonymi w datę i stempel (oznaczenie) jednostki wydającej paragon – określającymi ilość, cenę jednostkową oraz wartość, za jaką dokonano zakupu. Na odwrocie paragonu podatnik musi uzupełnić jego treść, wpisując swoje nazwisko (nazwę zakładu), adres oraz rodzaj (nazwę) zakupionego towaru. Odnosi się to także do wydatków poniesionych za granicą na zakup paliwa i olejów, które mogą być dokumentowane paragonami lub dowodami kasowymi.

Uwaga!

Nie wymaga zaksięgowania materiał powierzony przez zleceniodawcę. Jeżeli jednak podatnik nie może przedstawić dokumentu określającego zleceniodawcę, uważa się, że materiał został przez podatnika zakupiony bez udokumentowania.

Wyższy limit przychodów dla pkpir od 1 stycznia 2017 r.

Natomiast otrzymanie materiałów podstawowych i pomocniczych (zwanych dalej „materiałami”) i towarów handlowych musi być potwierdzone na dowodzie zakupu datą i podpisem osoby, która je przyjęła.

Jeżeli materiał lub towar handlowy, którego zakup – zgodnie z przepisami rozporządzenia – dokumentowany jest fakturami dostawców, został dostarczony do zakładu lub dokonano nim obrotu przed otrzymaniem faktury, należy sporządzić szczegółowy opis otrzymanego materiału (lub towaru handlowego), podając imię, nazwisko (firmę) i adres dostawcy, ilość i rodzaj oraz cenę jednostkową i wartość materiału (lub towaru handlowego) i dokonać zapisu w księdze na podstawie opisu. Opis musi być potwierdzony na dowodzie zakupu datą i podpisem osoby, która je przyjęła oraz przechowywany jako dowód zakupu i połączony z nadesłaną następnie fakturą. Ewentualna różnica w stosunku do wartości podanej w fakturze musi być wpisana do księgi (ewidencji) w dniu otrzymania faktury.

Jeżeli podatnik otrzymał materiał lub towar handlowy oraz fakturę na ten materiał lub towar handlowy w tym samym miesiącu, dołącza do otrzymanej faktury, a zapisów w księdze dokonuje na podstawie otrzymanej faktury.

Podatnik może nie sporządzać opisu, o którym tutaj mowa, jeżeli zakup udokumentowany jest specyfikacją dostawcy, pod warunkiem że specyfikacja spełnia wymogi określone dla opisu.

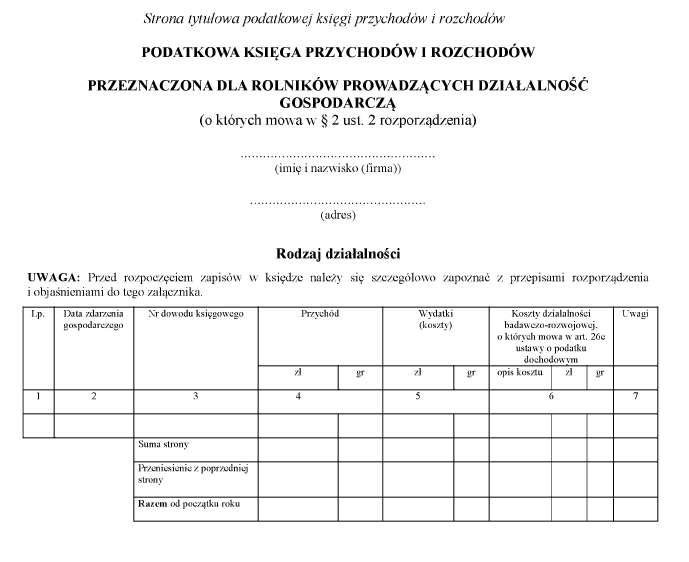

Wzór pkpir dla rolników

Obecnie obowiązujący wzór pkpir dla rolników prowadzących działalność gospodarczą określa rozporządzenie Ministra Finansów z dnia 31 marca 2016 r. zmieniającym rozporządzenie w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz.U. 2016 poz. 67), które weszło w życie 8 kwietnia 2016 r.

WZÓR – PODATKOWA KSIĘGA PRZYCHODÓW I ROZCHODÓW PRZEZNACZONA DLA ROLNIKÓW PROWADZĄCYCH DZIAŁALNOŚĆ GOSPODARCZĄ

Zasady wypełniania

Poniżej przedstawiamy objaśnienia dotyczące wypełniania poszczególnych kolum podatkowej księgi przychodów i rozchodów przeznaczonej dla rolników prowadzących działalność gospodarczą.

Kolumna 1 jest przeznaczona do wpisania kolejnego numeru zapisów do księgi. Tym samym numerem należy oznaczyć dowód stanowiący podstawę dokonania zapisu.

W kolumnie 2 należy wpisywać dzień miesiąca wynikający z dokumentu stanowiącego podstawę dokonywania wpisu (datę poniesienia wydatku, otrzymania towaru lub uzyskania przychodu albo datę zestawienia sprzedaży).

Nie ma obowiązku drukowania pkpir prowadzonej elektronicznie

W kolumnie 3 należy wpisywać numer faktury lub innego dowodu. Jeżeli zapisów dokonuje się na podstawie dziennego zestawienia sprzedaży, należy wpisywać numer zestawienia faktur.

Kolumna 4 jest przeznaczona do wpisywania przychodów, np. ze sprzedaży wyrobów (towarów handlowych), sprzedaży usług.

Kolumna 5 jest przeznaczona do wpisywania kosztów, z wyjątkiem kosztów, których zgodnie z art. 23 ustawy o podatku dochodowym nie uznaje się za koszty uzyskania przychodów. W kolumnie tej wpisuje się np. zakup materiałów lub towarów handlowych według cen zakupu, koszty uboczne związane z zakupem, np. koszty dotyczące transportu, załadunku i wyładunku, ubezpieczenia w drodze. Ponadto w kolumnie tej wpisuje się w szczególności takie wydatki, jak: czynsz za lokal, opłatę za energię elektryczną, gaz, wodę, centralne ogrzewanie, opłatę za telefon, zakup paliw, wydatki dotyczące remontów.

Kolumna 6 jest przeznaczona do wpisywania kosztów działalności badawczo-rozwojowej, o których mowa w art. 26e ustawy o podatku dochodowym. Po zakończeniu roku należy zsumować te koszty. W kolumnie tej należy wpisać wszystkie koszty działalności badawczo-rozwojowej, niezależnie od tego, jaka ich część będzie odliczona od podstawy opodatkowania.

Kolumna 7 jest przeznaczona do wpisywania uwag co do treści zapisów w kolumnach 2–6. Kolumna ta może być także wykorzystywana np. do wpisywania pobranych zaliczek, obrotu opakowaniami zwrotnymi.

Moment ujęcia kosztów w księdze przychodów i rozchodów

Po zakończeniu miesiąca wpisy dokonane w danym miesiącu należy podkreślić, a dane z kolumn 4 i 5 zsumować. Wynikłe z podsumowania kwoty należy podkreślić. Rolnik może pod podsumowaniem danego miesiąca wpisać w poszczególnych kolumnach sumy od początku roku do miesiąca poprzedzającego dany miesiąc i w kolejnej pozycji wpisać w poszczególnych kolumnach sumę od początku roku.

Jeżeli rolnik nie dokonuje podsumowania zapisów kolejnych miesięcy narastająco od początku roku, po zakończeniu roku podatkowego musi na oddzielnej stronie w księdze sporządzić zestawienie roczne. W tym celu należy wpisać do właściwych kolumn sumy z poszczególnych miesięcy i dodać je.

W celu ustalenia dochodu osiągniętego w roku podatkowym należy na oddzielnej stronie księgi:

1) ustalić wartość osiągniętego przychodu w roku podatkowym (kolumna 4);

2) ustalić wysokość poniesionych w roku podatkowym kosztów uzyskania przychodów (kolumna 5);

3) wartość osiągniętego przychodu (kolumna 4) pomniejszyć o wysokość poniesionych w roku podatkowym kosztów uzyskania przychodu, wynikająca z tego obliczenia różnica stanowi kwotę dochodu osiągniętego w roku podatkowym.

Przykład obliczenia dochodu osiągniętego w roku podatkowym:

|

zł gr |

|

|

1) przychód (kolumna 4) |

6 420,30 |

|

2) minus koszty uzyskania przychodów (kolumna 5) |

5 248,80 |

|

Dochód (pkt 1–pkt 2) |

1 171,50 |

Zasady powyższe stosuje się odpowiednio w przypadku prowadzenia podatkowej księgi przychodów i rozchodów w imieniu podatnika przez biuro rachunkowe.

Podstawa prawna:

- ustawa z dnia 15 listopada 1984 r. o podatku rolnym

- rozporządzenie z dnia 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów

- ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA