Formularze podatkowe PWS-1 i PWS-2

REKLAMA

REKLAMA

REKLAMA

Wzory formularzy PWS-1 i PWS-2

Nowe wzory formularzy wprowadza rozporządzenie Ministra Rozwoju i Finansów z 13 stycznia 2017 r. w sprawie wzorów oświadczenia o wyborze opodatkowania zryczałtowanym podatkiem od wartości sprzedanej produkcji oraz zeznania o wysokości tego podatku (Dz. U. z 2017 r., poz. 144).

Rozporządzenie to określa dwa następujące wzory:

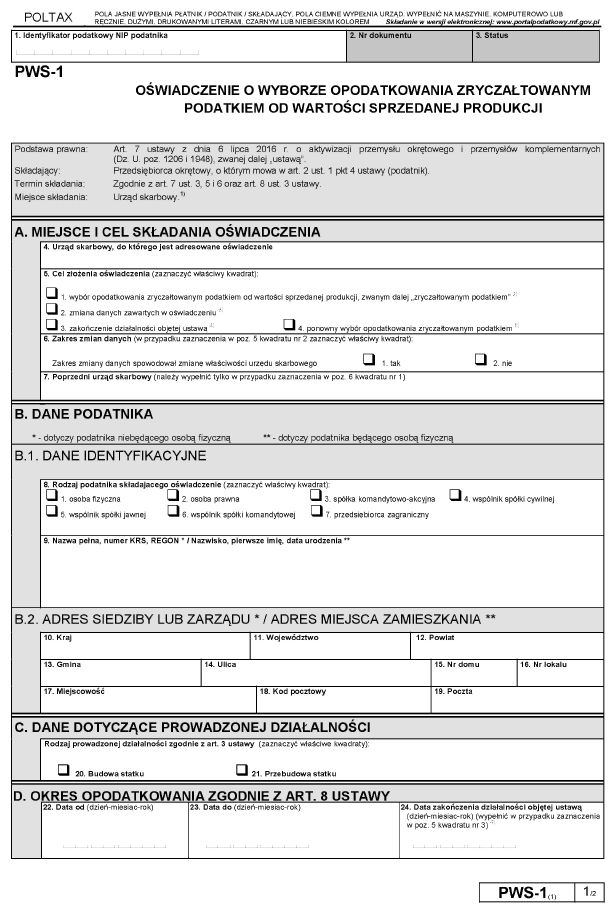

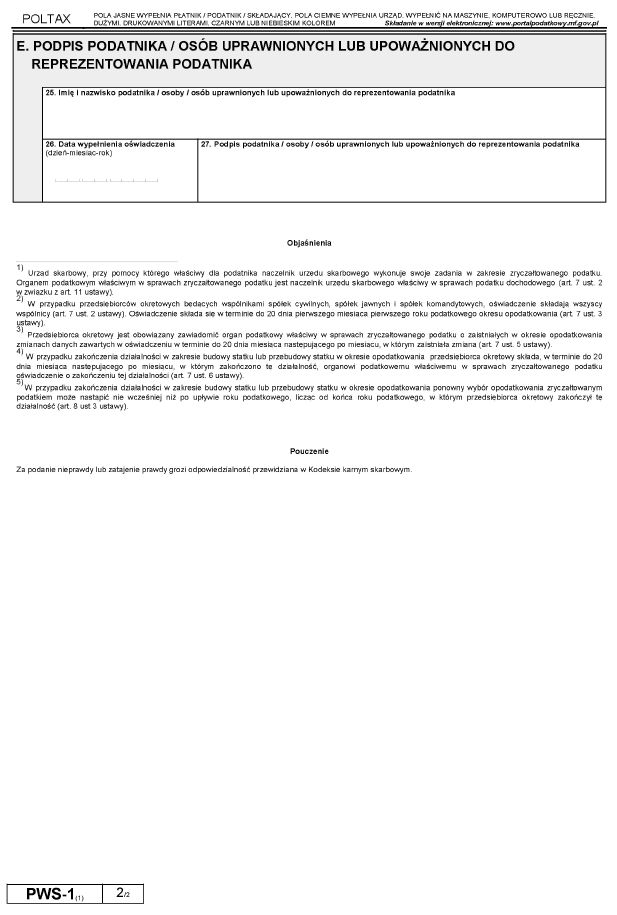

- PWS-1, czyli oświadczenia o wyborze opodatkowania zryczałtowanym podatkiem od wartości sprzedanej produkcji;

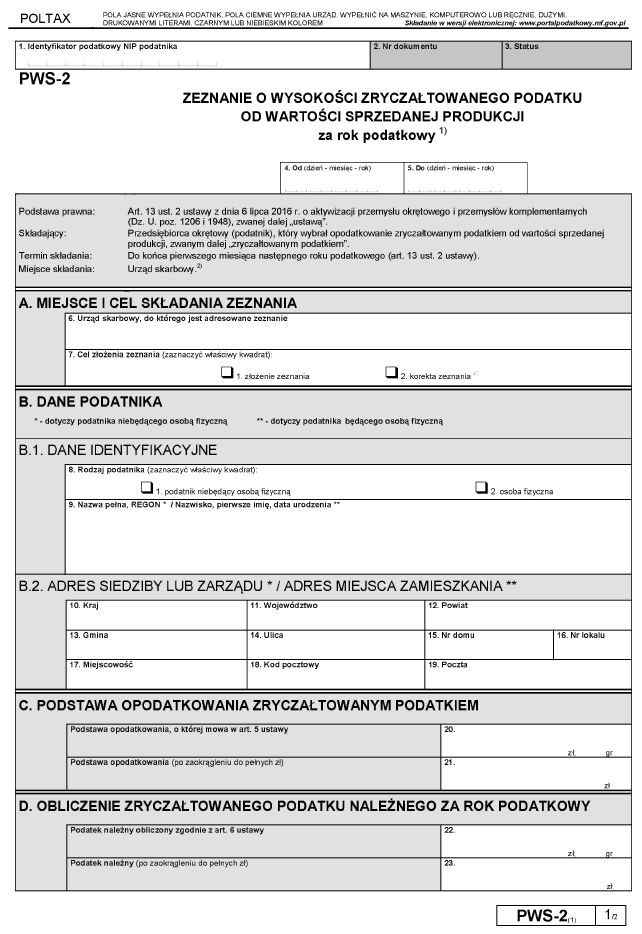

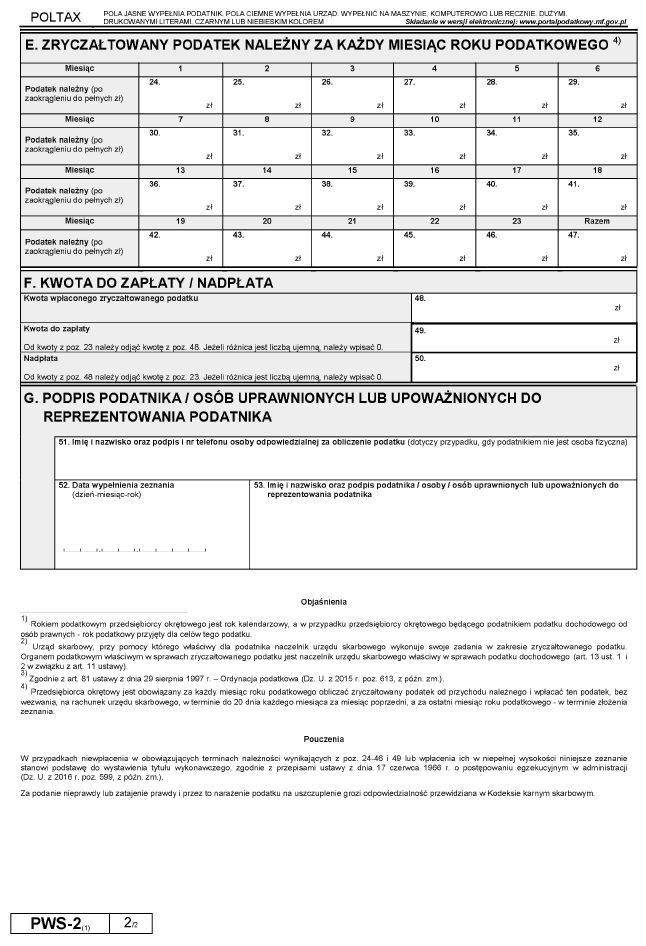

- PWS-2 - zeznania o wysokości zryczałtowanego podatku od wartości sprzedanej produkcji.

Wprowadzenie powyższych formularzy ma bezpośredni związek z nowymi przepisami podatkowymi skierowanymi do przedsiębiorstw działających w branży okrętowej. Zgodnie bowiem z ustawą z dnia 6 lipca 2016 r. o aktywizacji przemysłu okrętowego i przemysłów komplementarnych (Dz. U. poz. 1206), która weszła w życie 1 stycznia 2017 r., przedsiębiorstwa z tej branży uzyskały prawo wyboru opodatkowania zryczałtowanym podatkiem w wysokości 1 proc. podstawy opodatkowania. Jest to dla tych przedsiębiorców alternatywna, obok podatku dochodowego, dostępna obecnie forma opodatkowania.

Polecamy: Komplet żółtych książek – Podatki 2017

Niniejsze formularze należy składać do organów podatkowych właściwych w sprawach zryczałtowanego podatku, czyli naczelników urzędów skarbowych właściwych w sprawach dotyczących podatku dochodowego.

Wzór formularza PWS-1

Wzór formularza PWS-2

Wybór zryczałtowanego podatku na oświadczeniu PWS-1

Zgodnie z regulacjami zawartymi w ustawie o aktywizacji przemysłu okrętowego i przemysłów komplementarnych przedsiębiorca okrętowy może opłacać zryczałtowany podatek w zakresie budowy statku lub przebudowy statku.

W celu dokonania wyboru opodatkowania zryczałtowanym podatkiem przedsiębiorca okrętowy musi złożyć oświadczenia o wyborze takiego opodatkowania, czyli wypełnić i złożyć, określony w wyżej wymienionym rozporządzeniu, formularz PWS-1.

Oświadczenie PWS-1 składa się organowi podatkowemu właściwemu w sprawach zryczałtowanego podatku. W przypadku natomiast przedsiębiorców okrętowych, tj. wspólnika spółki cywilnej, spółki jawnej i spółki komandytowej, mającego siedzibę, zarząd lub miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej, oświadczenie składają wszyscy wspólnicy.

PWS-1 należy złożyć w terminie do 20. dnia pierwszego miesiąca pierwszego roku podatkowego okresu opodatkowania.

REKLAMA

Na formularzy umieszcza się dane identyfikujące przedsiębiorcę okrętowego, w szczególności nazwę albo imię i nazwisko, adres siedziby albo miejsca zamieszkania, numer identyfikacji podatkowej, numer w rejestrze przedsiębiorców w Krajowym Rejestrze Sądowym oraz dane dotyczące działalności prowadzonej przez przedsiębiorcę okrętowego.

W przypadku zmiany danych zawartych w oświadczeniu przedsiębiorca jest obowiązany zawiadomić organ podatkowy właściwy w sprawach zryczałtowanego podatku w terminie do 20. dnia miesiąca następującego po miesiącu, w którym zaistniała zmiana.

Natomiast gdy dojdzie do zakończenia działalności w zakresie budowy statku lub przebudowy statku w okresie opodatkowania przedsiębiorca składa PSW-1, w terminie do 20. dnia miesiąca następującego po miesiącu, w którym zakończono tę działalność.

PIT 2017 - najważniejsze zmiany

Podstawa opodatkowania

Jeżeli chodzi o podstawą opodatkowania zryczałtowanym podatkiem, to jest nią przychód należny ze sprzedaży statku lub przebudowy statku osiągnięty w roku podatkowym, z wyłączeniem podatku VAT.

Za dzień powstania przychodu należnego uważa się dzień wydania rzeczy lub wykonania usługi, nie później jednak niż dzień:

- wystawienia faktury albo

- uregulowania płatności w całości.

Przychodu należnego przedsiębiorcy okrętowego nie łączy się z innymi przychodami tego przedsiębiorcy podlegającymi opodatkowaniu podatkiem dochodowym na podstawie odrębnych ustaw.

Ważne!

Wysokość zryczałtowany podatek wynosi 1 proc. podstawy opodatkowania.

REKLAMA

Przedsiębiorca okrętowy ustala wysokość przychodu należnego na podstawie ksiąg podatkowych prowadzonych zgodnie z odrębnymi przepisami. Przy czym przedsiębiorca będący osobą fizyczną, który na podstawie odrębnych przepisów nie jest obowiązany do prowadzenia ksiąg podatkowych, ani nie jest obowiązana do prowadzenia tych ksiąg spółka, w której jest wspólnikiem, ustala wysokość przychodu należnego na podstawie prowadzonej odrębnie za każdy rok podatkowy ewidencji przychodów zawierającej co najmniej numer kolejnego wpisu, datę uzyskania przychodu należnego oraz jego wysokość.

W przypadku natomiast prowadzenia przez przedsiębiorcę okrętowego działalności w formie spółki cywilnej albo spółki jawnej obowiązek prowadzenia ewidencji przychodów dotyczy tej spółki.

Okres opodatkowania

Należy mieć na uwadze, że po dokonaniu przez przedsiębiorcę okrętowego wyboru zryczałtowanego podatku, okres opodatkowania wynosi 3 kolejne lata podatkowe, w którym to okresie nie jest możliwa zmiana formy opodatkowania.

Jednakże, w przypadku zakończenia działalności w zakresie budowy statku lub przebudowy statku w okresie opodatkowania ponowny wybór opodatkowania zryczałtowanym podatkiem może nastąpić nie wcześniej niż po upływie roku podatkowego, licząc od końca roku podatkowego, w którym przedsiębiorca okrętowy zakończył tę działalność.

W okresie opodatkowania zryczałtowanym podatkiem przedsiębiorca okrętowy jest obowiązany prowadzić odrębny wykaz środków trwałych oraz wartości niematerialnych i prawnych związanych z działalnością w zakresie budowy statku lub przebudowy statku, a w przypadku gdy tę działalność prowadzi spółka cywilna, spółka jawna lub spółka komandytowa – wykaz obowiązana jest prowadzić ta spółka.

Obliczanie oraz wpłata podatku

Przedsiębiorca okrętowy jest obowiązany za każdy miesiąc roku podatkowego obliczać zryczałtowany podatek od przychodu należnego i wpłacać ten podatek, bez wezwania, na rachunek urzędu skarbowego, w terminie do 20. dnia każdego miesiąca za miesiąc poprzedni, a za ostatni miesiąc roku podatkowego - w terminie złożenia zeznania.

Ponadto, przedsiębiorca jest obowiązany złożyć w urzędzie skarbowym zeznanie o wysokości zryczałtowanego podatku od przychodu należnego za dany rok podatkowy (PWS-2) do końca pierwszego miesiąca następnego roku podatkowego. Zryczałtowany podatek wynikający z zeznania jest podatkiem należnym za dany rok podatkowy, chyba że właściwy organ podatkowy lub właściwy organ kontroli skarbowej wyda decyzję, w której określi inną wysokość podatku.

Podstawa prawna:

- rozporządzenie Ministra Rozwoju i Finansów z 13 stycznia 2017 r. w sprawie wzorów oświadczenia o wyborze opodatkowania zryczałtowanym podatkiem od wartości sprzedanej produkcji oraz zeznania o wysokości tego podatku (Dz. U. z 2017 r., poz. 144),

- ustawa z dnia 6 lipca 2016 r. o aktywizacji przemysłu okrętowego i przemysłów komplementarnych (Dz. U. z 2016 r., poz. 1206).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA