Czy przedsiębiorca może opodatkować 8,5% stawką ryczałtu przychody z najmu?

REKLAMA

REKLAMA

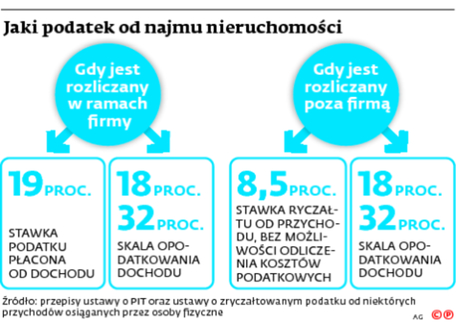

Ryczałt ma tę wadę, że nie pozwala odliczyć kosztów. Jednak dla osób, które nie ponoszą dużych wydatków na utrzymanie wynajmowanych nieruchomości, taka forma opodatkowania jest mimo wszystko korzystniejsza. Bardziej bowiem może się opłacać przekazanie fiskusowi 8,5-proc. przychodu niż 18 proc. lub 32 proc. (skala podatkowa) od dochodu (przedsiębiorcy mają też prawo do liniowej 19-proc. stawki również od dochodu).

REKLAMA

REKLAMA

Fiskus pilnuje więc, by przedsiębiorcy nie nadużywali prawa do ryczałtu i bardzo często nie zgadza się na to, by uznać najem za prywatne źródło zarobkowania.

Jak z VAT, to w firmie

Prawa do ryczałtu nie ma np. przedsiębiorca, który odliczył wcześniej VAT od wydatków na budowę nieruchomości oddanej następnie w najem. Przekonał się o tym przedsiębiorca zajmujący się usługami audytorskimi. Niezależnie od prowadzenia firmy był wraz z żoną właścicielem lokalu użytkowego wybudowanego ze wspólnych pieniędzy. Małżeństwo wynajmowało go innym przedsiębiorcom, a przychody z tego tytułu rozliczało ryczałtem. Fiskus uznał jednak, że to niemożliwe, bo na etapie budowy tego lokalu przedsiębiorca odliczył VAT zapłacony w cenie towarów i usług poniesionych na jego wzniesienie i wykończenie. Nie przekonały go argumenty audytora, że nie prowadzi działalności gospodarczej w zakresie wynajmu nieruchomości, a wynajęty lokal nie został wprowadzony do ewidencji środków trwałych.

Tego samego zdania był Wojewódzki Sąd Administracyjny w Rzeszowie. W wyroku z 12 marca 2015 r. (sygn. akt I SA/Rz 188/15, nieprawomocny) sąd przypomniał, że VAT można odliczyć tylko w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych. Sąd podkreślił, że wprawdzie definicje działalności gospodarczej na gruncie VAT i PIT się różnią, ale ich najważniejszy element jest wspólny – obejmują one działalność usługodawców prowadzoną dla celów zarobkowych. Skoro więc mężczyzna odliczył VAT naliczony w ramach działalności gospodarczej, to tak samo powinien potraktować wynajem na gruncie PIT.

REKLAMA

Odpisy amortyzacyjne w kosztach tylko z ewidencją środków trwałych

W ewidencji i poza

Powodem odmowy prawa do ryczałtu może być również wprowadzenie nieruchomości do ewidencji środków trwałych. W takiej sytuacji – jak wyjaśnił dyrektor Izby Skarbowej w Katowicach w interpretacji z 4 marca 2015 r. (nr IBPBI/1/4511-17/15/ZK) – taki składnik majątku jest związany z prowadzoną działalnością gospodarczą i jest środkiem trwałym w tej działalności. Co innego, gdyby nieruchomość została wycofana z firmy, a umowa najmu zostałaby zawarta poza działalnością gospodarczą – dodał organ.

Nie budzi wątpliwości sytuacja, gdy przedsiębiorca zlikwiduje działalność gospodarczą, wymówi dotychczasowe umowy najmu, a następnie – już jako osoba prywatna – podpisze nowe umowy (interpretacja dyrektora Izby Skarbowej w Poznaniu z 7 stycznia 2015 r., nr ILPB1/415-1141/14-2/TW).

Samochód w firmie 2015 – multipakiet

Jaka to działalność

Nie zawsze jest to tak oczywiste. Prawa do ryczałtu odmówiono bowiem np. przedsiębiorcy, który chciał wycofać lokal biurowy z firmy, a następnie wynajmować go spółce kapitałowej. Dyrektor Izby Skarbowej w Warszawie za nieistotne uznał to, że po wycofaniu z firmy wynajmowany lokal będzie należał do majątku prywatnego przedsiębiorcy. Ważne, że najem będzie miał charakter ciągły i zorganizowany. To spełnia definicję działalności gospodarczej z art. 5a pkt 6 ustawy o PIT (interpretacja z 30 grudnia 2014 r., nr IPPB1/415-1061/14-4/AM).

Nie decyduje natomiast liczba wynajmowanych lokali. Przykładowo w interpretacji z 16 lutego 2015 r. (nr IBPBII/2/415-1021/14/MMa) dyrektor katowickiej izby potwierdził, że najem nawet 24 lokali może mieć charakter okazjonalny i tym samym może być uznany za prywatny. Podobnie katowicki organ stwierdził w interpretacji z 23 lutego 2015 r. (nr IBPBII/2/415-1042/14/JG) . Chodziło o wynajem kilku lokali mieszkalnych oraz kilku lokali użytkowych. Wszystkie były wynajmowane osobom prywatnym i podmiotom gospodarczym w ramach najmu prywatnego. Dyrektor katowickiej izby potwierdził, że to możliwe.

Innego zdania był dyrektor warszawskiej izby w interpretacji z 24 lutego 2015 r. (nr IPPB1/415-1337/14-2/MS1). Wyjaśnił, że wynajem 33 lokali z założenia nie ma charakteru przypadkowego, incydentalnego. Wymaga podejmowania szeregu zaplanowanych oraz przemyślanych działań i czynności. Ma więc charakter profesjonalny i musi być rozliczany w ramach firmy.

500 pytań o VAT - odpowiedzi z interpretacjami MF

Gdzie praca, tam firma

Z ryczałtu nie mógł też skorzystać dentysta prowadzący praktykę w prywatnym budynku, którego był współwłaścicielem. Nieruchomość była podzielona na kilka lokali niewyodrębnionych prawnie. Dentysta zajmował tylko jeden, resztę oddał w najem innym lekarzom. Dyrektor Izby Skarbowej w Katowicach uznał, że nie jest to najem prywatny i że musi być rozliczony w ramach działalności gospodarczej (interpretacja z 13 kwietnia 2015 r., nr IBPBII/2/4511-52/15/JG). Przesądziło to, że do podatnika należał cały budynek, a nie tylko poszczególne lokale (bo nie były one wyodrębnione prawnie). Organ uznał więc, że skoro dentysta prowadzi w tym budynku gabinet, to cały budynek jest związany z jego działalnością gospodarczą.

Do przeciwnych wniosków dyrektor tej samej izby doszedł miesiąc wcześniej w innej, bardzo podobnej sprawie. W interpretacji z 5 marca 2015 r. (nr IBPBII/2/415-1082/14/AK) przyznał, że przedsiębiorca sprzedający pompy w jednym z lokali znajdujących się w budynku usługowym może wynająć inne w ramach najmu prywatnego. Tym razem jednak organ nie wypowiedział się w sprawie prawnego ich wyodrębnienia. Przypomniał jedynie, że wynajem nie może być prowadzony w sposób zorganizowany i ciągły.

Zachowajmy zdrowy rozsądek

Łukasz Bączyk, doradca podatkowy, menedżer w Crido Taxand

Ryczałt od przychodów ewidencjonowanych ma zastosowanie do przychodów z najmu, dzierżawy lub innych umów o podobnym charakterze jedynie wtedy, gdy nie są one zawierane w ramach prowadzonej pozarolniczej działalności gospodarczej. Z przepisów ustaw o podatkach dochodowych wynika jedynie, że chodzi o działalność zarobkową, w tym m.in. usługową, prowadzoną we własnym imieniu, bez względu na jej rezultat, w sposób zorganizowany i ciągły. I właśnie te dwie ostatnie cechy powinny przesądzać, czy dana osoba może stosować stawkę 8,5 proc. względem przychodów z najmu. Ze względu na to, że żadna z ustaw nie wyjaśnia, jak należy rozumieć prowadzenie działalności w sposób zorganizowany i ciągły, to obiektywna ocena stanu faktycznego może budzić kontrowersje. W praktyce powinien decydować zdrowy rozsądek – jeżeli dana osoba nie prowadzi wynajmu w sposób profesjonalny (tj. nie angażuje się w prowadzenie działalności w tym zakresie w takim stopniu, w jakim angażują się podmioty profesjonalnie zajmujące się tym biznesem), wydaje się, iż zastosowanie ryczałtowej 8,5-proc. stawki powinno być możliwe . ©?

Nie decyduje liczba umów

Jan Kondrusik, menedżer w Dziale Doradztwa Podatkowego EY

Kwestia ustalenia, od którego momentu świadczenie przez osobę fizyczną usług najmu można uznać za działalność gospodarczą, a więc również – do kiedy jest możliwe opodatkowanie przychodów z tego tytułu ryczałtem, budzi od lat kontrowersje. Definicja działalności gospodarczej z ustawy o PIT jako przesłanki do takiej kwalifikacji wskazuje w szczególności prowadzenie jej – bez względu na rezultat – w sposób zorganizowany i ciągły. Organy podatkowe, które prowadzą postępowania w tym zakresie, powinny brać pod uwagę właśnie takie wytyczne. Powoływanie się w takich przypadkach jedynie na liczbę zawartych umów najmu czy też na prawne wyodrębnienie wynajmowanych lokali wydaje się niezgodne z intencjami ustawodawcy. ©?

Jaki podatek od najmu nieruchomości

Mariusz Szulc

REKLAMA

REKLAMA