Wynajmujący wiele mieszkań nie może stosować ryczałtu 8,5%

REKLAMA

REKLAMA

W sprawie rozpatrzonej przez NSA chodziło o właściciela jednej nieruchomości składającej się z 23 lokali. Cztery miały charakter użytkowy, pozostałe były mieszkaniami. Wszystkie miały być wynajęte: użytkowe – najemcom prowadzącym handel, 14 mieszkań – spółce, która miała je dalej podnajmować, a pozostałe lokale mieszkalne – indywidualnym najemcom.

REKLAMA

REKLAMA

Wynajmujący chciał płacić od całości przychodów 8,5-proc. ryczałt. Uważał, że ma niczym nieskrępowane prawo wyboru formy opodatkowania.

Dyrektor Izby Skarbowej w Bydgoszczy zwrócił jednak uwagę na rozmiar, powtarzalność i zarobkowy charakter przedsięwzięcia, a także sposób jego organizacji. Na tej podstawie uznał, że podatnik działa jak przedsiębiorca i powinien rozliczać się jak osoba prowadząca działalność gospodarczą.

Podatnik się z tym nie zgadzał. Zażądał od fiskusa wyjaśnienia, kiedy najem przestaje być prywatny, a staje się zawodowy. Sam uważał, że nie ma na to pytanie jednoznacznej odpowiedzi. Przekonywał, że nie może tego przesądzać liczba lokali ani zarobkowy charakter najmu, bo prywatnie też wynajmuje się dla zysku. Podkreślał też, że każda tego typu działalność jest zorganizowana i powtarzalna. W związku z tym – przekonywał – sposób opodatkowania zależy od woli i decyzji podatnika. Jeśli założy on działalność gospodarczą, to będzie się rozliczał z fiskusem jak przedsiębiorca. W przeciwnym razie wolno mu wybrać ryczałt – przekonywał.

REKLAMA

Mężczyzna przegrał jednak w sądach obu instancji. WSA w Bydgoszczy orzekł, że 8,5-proc. stawka ryczałtu jest tylko dla podatników niewynajmujących nieruchomości w ramach działalności gospodarczej. Sama jej rejestracja (bądź jej brak) tego nie przesądza.

Sąd zgodził się z fiskusem, że wynajem 23 lokali nie może mieć charakteru incydentalnego i wymaga wielu zaplanowanych i przemyślanych czynności. W związku z tym ryczałt nie wchodzi w grę – uznał WSA.

Tego samego zdania był NSA (wyrok z 8 maja 2018 r., sygn. akt II FSK 887/16). Sędzia Cezary Koziński przywołał także inny podobny wyrok – z 2 lutego 2017 r. (sygn. akt II FSK 268/15).

NOWOŚĆ na Infor.pl: Prenumerata elektroniczna Dziennika Gazety Prawnej KUP TERAZ!

Skala, zyski, profesjonalizm

Wynajem kilku lokali nie powinien jeszcze świadczyć o działalności gospodarczej. Jednak w ocenie ekspertów takie ryzyko wzrasta, gdy najem ma charakter krótkoterminowy i odbywa się za pośrednictwem portali internetowych.

Eksperci podkreślają, że nie każde wystawienie nieruchomości na portalu internetowym będzie traktowane jak działalność. Ponieważ jednak granica najmu prywatnego i prowadzonego w ramach działalności gospodarczej jest bardzo płynna, warto być świadomym ryzyka podatkowego, szczególnie przy rozrastającym się portfolio nieruchomości.

– Jeżeli właściciel wynajmuje kilka nieruchomości, oferuje lokale na krótkie okresy, ogłaszając ofertę w internecie i jednocześnie zachowuje się jak profesjonalista, to istnieje ryzyko, że najem zostanie uznany nie za prywatny, lecz prowadzony w ramach działalności gospodarczej – przestrzega Anna Bergman, prawnik w Kancelarii Ożóg Tomczykowski.

– Istotne są nie tylko skala prowadzonej działalności i stopień jej zorganizowania, ale również sposób nabywania nieruchomości (lokale odziedziczone mogą być inaczej traktowane niż zakupione pod najem), a nawet rodzaj tych nieruchomości: lokal mieszkalny można wynajmować prywatnie, natomiast biurowiec czy halę magazynową raczej nie – dodaje Konrad Turzyński, doradca podatkowy, partner w kancelarii podatkowej Kolibski, Nikończyk, Dec & Partnerzy.

Więcej też dla gminy

Wynajmując prywatną nieruchomość, warto się także upewnić, jak faktycznie lokal jest wykorzystywany przez najemcę. Może się bowiem okazać, że podatek od nieruchomości trzeba będzie zapłacić według najwyższych stawek, jak przedsiębiorca.

– W praktyce dotyczy to budynków mieszkalnych, które zasadniczo podlegają najniższym stawkom podatku od nieruchomości oraz budynków zabytkowych, które są z niego zwolnione – mówi Rafał Kran, doradca podatkowy, menedżer w MDDP Michalik Dłuska Dziedzic i Partnerzy.

Wyjaśnia, że jeżeli taka nieruchomość jest wynajmowana przedsiębiorcy, to jej właściciel – mimo że sam nie prowadzi działalności gospodarczej – musi stosować stawki właściwe dla firmy. – I to niezależnie od ustaleń wewnętrznych z najemcą – dodaje Anna Bergman.

Koniecznie zatem trzeba ustalić, w jaki sposób najemca wykorzystuje nieruchomość – podkreślają eksperci.

Co robi najemca

Brak takiej świadomości może skutkować niemiłym zaskoczeniem. Potwierdza to opisywany już na łamach DGP wyrok NSA z 19 kwietnia 2018 r. (sygn. akt II FSK 558/16). Dotyczył on właściciela sześciu mieszkań w zabytkowej kamienicy, który – choć sam nie był przedsiębiorcą – musiał stosować stawki podatku właściwe dla działalności gospodarczej, ponieważ na taki cel (działalność quasi-hotelową) przeznaczył lokale najemca.

Zdaniem Anny Bergman, samo podanie w Centralnej, Ewidencji i Informacji o Działalności Gospodarczej adresu nieruchomości jako miejsca wykonywania działalności nie jest wystarczające do uznania, że nieruchomość jest z nią związana. Konieczne jest faktyczne wykorzystywanie w takim celu.

– Niestety w praktyce bywa inaczej. Już sam wpis do CEIDG może być wystarczający do uznania przez organy podatkowe, że podatek od nieruchomości trzeba płacić według wyższej stawki – mówi ekspertka. Radzi więc, by raz na jakiś czas skorzystać z wyszukiwarki CEIDG, aby upewnić się, że najemca nie posługuje się adresem wynajmowanej nieruchomości do prowadzenia firmy. ⒸⓅ

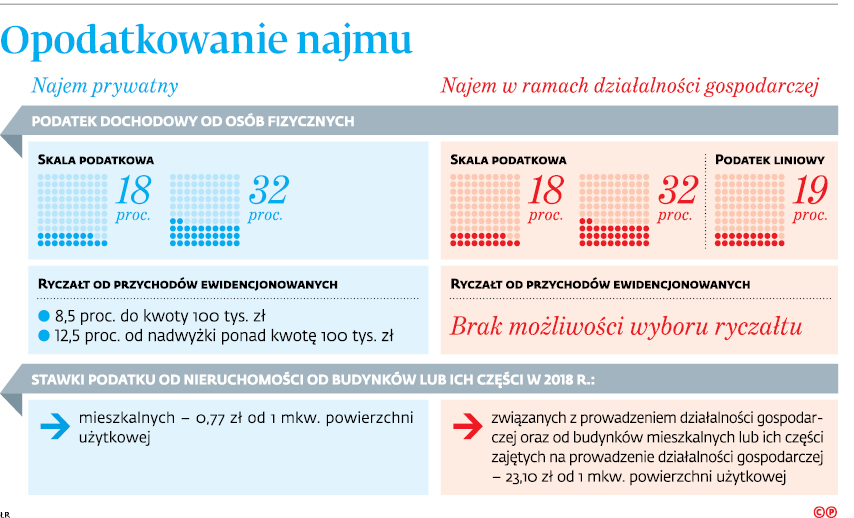

Opodatkowanie najmu

Magdalena Majkowska

Patrycja Dudek

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA