Przedsiębiorcy obawiają się wprowadzenia Jednolitego Pliku Kontrolnego (JPK)

REKLAMA

REKLAMA

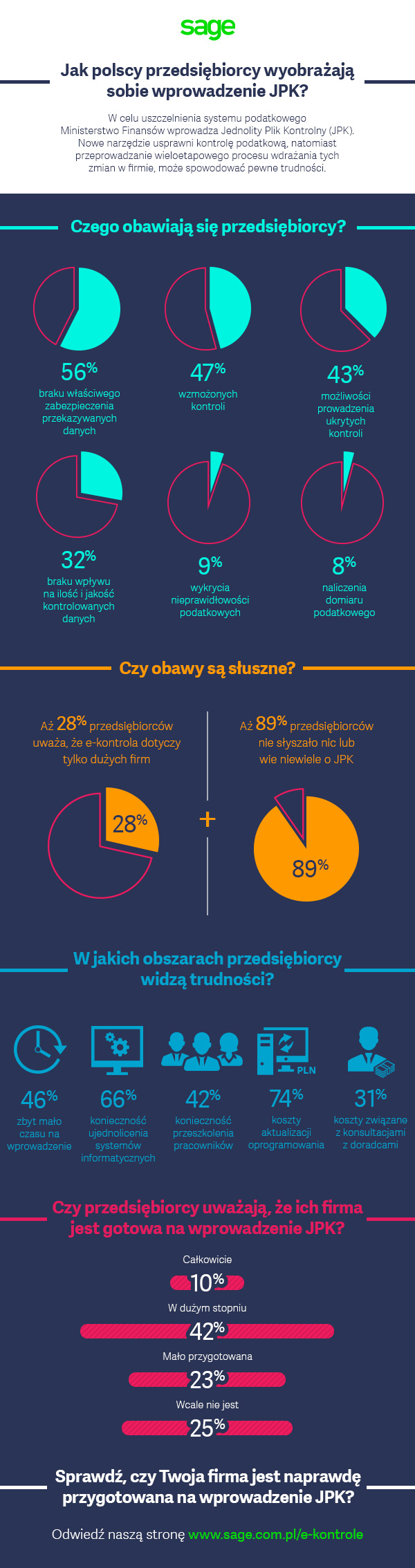

Według sondażu przeprowadzonego w marcu przez Sage, większość badanych przedsiębiorców deklaruje, że wiedza jaką posiadają na temat JPK jest niewystarczająca. Miesiąc po opublikowaniu ostatecznych struktur plików kontrolnych, jedna trzecia przedsiębiorców wciąż nie zna regulacji dotyczących wprowadzenia JPK. Na pytanie o ich znajomość zaledwie 11 proc. badanych odpowiedziało, że posiada dużą wiedzę na ten temat. Zdecydowana większość tylko słyszała o tej kwestii: 40 proc wciąż wie niewiele, a podstawowe informacje zna tylko 26 proc badanych przedsiębiorców.

REKLAMA

REKLAMA

Obowiązek składania pliku JPK_VAT co miesiąc

Kontrola podatkowa z wykorzystaniem JPK już niedługo – przygotuj swoją firmę

Co ciekawe, niemal co dziesiąty podatnik (8 proc.) uważa, że wprowadzenie JPK nie będzie miało wpływu na funkcjonowanie jego firmy, ponieważ w jego branży nie ma nadużyć podatkowych. Aż 30 proc. przedsiębiorców nadal jest zdania, że e-kontrole będą prowadzone jedynie w dużych firmach. Braki odpowiedniej wiedzy przedsiębiorców można zauważyć, analizując wyniki odpowiedzi na pytanie dotyczące największych obaw związanych z e-kontrolami podatkowymi. Aż 42 proc. ankietowanych boi się, że fiskus będzie miał możliwość prowadzenia ukrytych kontroli, bez wiedzy samych przedsiębiorców.

REKLAMA

Polecamy: Jednolity Plik Kontrolny – praktyczny poradnik (książka)

Jeszcze większy odsetek (56 proc.) obawia się o bezpieczeństwo przekazywanych danych za pomocą plików JPK. Dużą grupę stanowią także osoby, które obawiają się, że nie będą mieć wpływu na ilość i jakość kontrolowanych danych (32 proc.). Warto też zauważyć, że niemal połowa respondentów (47 proc.) obawia się wzmożonych kontroli podatkowych.

Wątpliwości związane z Jednolitym Plikiem Kontrolny (JPK)

Przedsiębiorcy zdroworozsądkowo patrzą na problemy i wyzwania związane z wdrożeniem JPK do swoich procesów biznesowych. Największą grupę stanowią osoby, które obawiają się wysokich kosztów aktualizacji posiadanego oprogramowania – tak odpowiedziało aż 74 proc. badanych. Niewiele mniej osób (66 proc.) za największy kłopot uznało samą konieczność ujednolicenia systemów informatycznych użytkowanych w firmie. Natomiast 46 proc. przedsiębiorców jest zdania, że na wprowadzenie niezbędnych zmian pozostawiono im zbyt mało czasu, co jest uzasadnioną obawą – do wdrożenia JPK zostały zaledwie dwa miesiące.

Nie bez znaczenia jest stopień przygotowania samych przedsiębiorców i ich pracowników – 42 proc. badanych za problematyczne uznaje kwestię przeszkolenia pracowników do pracy z użyciem JPK. Dla ok. jednej trzeciej badanych przedsiębiorców problemem jest konieczność poniesienia kosztów związanych z konsultacjami doradców podatkowych.

Na szczęście optymizm przedsiębiorców związany z kontrolami podatkowymi widać na przykładzie pytań dotyczących kwestii ewentualnego wykrycia nieprawidłowości podatkowych przy udziale nowego sposobu raportowania. Zdecydowana większość (56 proc.) uznała, że nie musi obawiać się raportowania za pomocą JPK.

Jak przygotować się na Jednolity Plik Kontrolny (JPK)

Co ciekawe, jedynie co dziesiąty podatnik twierdzi, że jego firma jest w 100 procentach przygotowana na kontrolę urzędu skarbowego. Aż jedna czwarta badanych uznała, że ich organizacja nie jest w ogóle na to gotowa. W sumie, grupa podatników uważających że ich firmy są przygotowane doskonale bądź w dużym stopniu (52 proc.) przeważa nad grupą tych, którzy uznają, że są przygotowani mało bądź wcale (48 proc.).

Z uwagi na konieczność implementacji plików kontrolnych do oprogramowania firmowego, ponad jedna czwarta przedsiębiorców rozważa zmianę systemu informatycznego używanego w przedsiębiorstwie. Grupa 74 proc. badanych uznała, że nie ma takiej potrzeby.

Źródło: Sage

REKLAMA

REKLAMA