Zakaz wystawiania faktur w zamian za paragony bez NIP

REKLAMA

REKLAMA

REKLAMA

REKLAMA

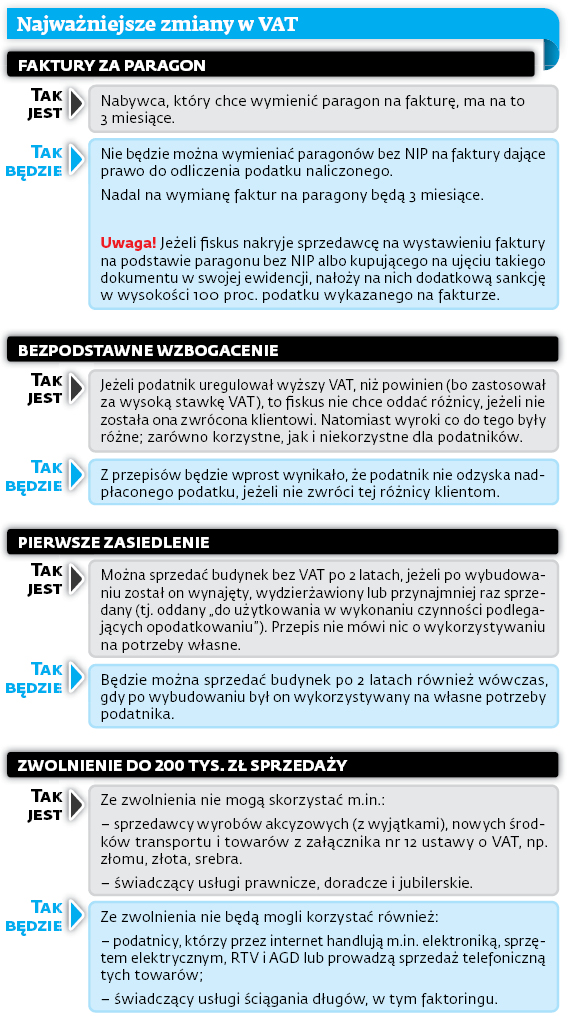

Zakłada to opublikowany w ubiegłym tygodniu projekt nowelizacji ustawy o VAT i niektórych innych ustaw. Przewiduje też wiele innych istotnych zmian. Przykładowo firmy, które zapłacą za wysoki VAT, nie odzyskają nadpłaty, jeśli różnicy nie zwrócą klientom. Kto handluje elektroniką przez internet, nie skorzysta ze zwolnienia z VAT do 200 tys. zł.

Łatwiej będzie za to sprzedać nieruchomość w cenie netto.

Zobacz: Faktura do paragonu – NIP na paragonie od 1 stycznia 2020 r.

REKLAMA

Uwaga przy zakupach

Na nadużycia związane ze zbieraniem paragonów i wymianą ich na faktury dające prawo do odliczenia VAT zwracaliśmy uwagę jako pierwsi w artykule „Paragony za paliwo napędzają oszustów” (DGP nr 52/2017). Dzieje się tak m.in. na stacjach benzynowych i w marketach budowlanych, gdzie nieuczciwi pracownicy zbierają nieodebrane przez klientów paragony i sprzedają je zaprzyjaźnionym firmom. Te z kolei wymieniają je na faktury i – choć nie poniosły wydatku – odliczają VAT, a cenę netto zaliczają do kosztów podatkowych.

Teraz Ministerstwo Finansów chce definitywnie z tym skończyć. Proponuje zakazać wymiany paragonów bez NIP na faktury dające prawo do odliczenia podatku naliczonego.

Przedsiębiorca, który kupowałby cokolwiek do celów firmowych, musiałby od razu prosić kupującego o fakturę albo o paragon z NIP (nadal jednak nie każda kasa fiskalna drukuje je z NIP).

Kupujący, który po transakcji wziąłby paragon bez NIP, mógłby wprawdzie – tak jak dziś – wymienić go w ciągu trzech miesięcy na fakturę, ale nie uprawniałaby go ona do odliczenia podatku naliczonego. W praktyce więc nabywca będzie musiał od razu przy zakupie decydować, czy kupuje jako przedsiębiorca, czy jako konsument. Nie byłaby możliwa sytuacja, w której ktoś kupuje towar bądź usługę jako konsument, a potem zmienia zdanie i postanawia, że wydatek ten będzie służył czynnościom opodatkowanym – wyjaśniał w wywiadzie dla DGP Wojciech Śliż, dyrektor departamentu VAT w Ministerstwie Finansów („Brak NIP na paragonie nie uderzy w firmy”, DGP nr 237/2017).

Nowa sankcja

Wymiana paragonów bez NIP na faktury będzie karana. Sankcja wyniesie aż 100 proc. podatku wykazanego na takiej fakturze (nowe art. 106b ust. 5 i art. 109 ust. 3b ustawy o VAT). Płaciłby ją zarówno sprzedawca, który wystawił fakturę na podstawie paragonu bez NIP, jak i kupujący, który ująłby ją w swojej ewidencji.

Sankcji unikną tylko te osoby fizyczne, które za ten sam czyn poniosą odpowiedzialność karnoskarbową.

Jarosław Ziółkowski, doradca podatkowy w Independent Tax Advisers, przypuszcza, że podatnicy, którzy nie mają kas drukujących NIP nabywcy na paragonie, w ogóle zrezygnują z wystawiania faktur na podstawie paragonów.

Zwraca uwagę na to, że czasem sankcja może być wynikiem niezawinionych błędów. Dlatego zaleca, aby zarówno sprzedawcy rejestrujący transakcje na kasach fiskalnych, jak i przedsiębiorcy, którzy robią zakupy, wdrożyli u siebie procedury ostrożnościowe.

Na osłodę

MF zamierza także obniżyć sankcyjny VAT z 20 proc. do 15 proc. tym podatnikom, którzy złożą korektę i wpłacą podatek po rozpoczęciu kontroli celno-skarbowej. Dzisiejsza sankcja (20 proc.) nie zachęca do wcześniejszej poprawy rozliczeń.

Bez bezpodstawnego wzbogacenia

Potwierdza się też nasza informacja, o której pisaliśmy w artykule „Fiskus nie zamierza oddawać nadpłaconego podatku” (DGP nr 32/2018).

Chodzi o sytuacje, gdy przedsiębiorcy starają się o zwrot VAT niesłusznie zapłaconego według wyższej stawki podatkowej. Do tej pory fiskus odmawiał zwrotu pieniędzy, argumentując, że przedsiębiorca musiałby zwrócić tę nadwyżkę klientom, bo to oni ponieśli ekonomiczny ciężar zawyżonego podatku. W przeciwnym razie sprzedawca bezpodstawnie by się wzbogacił (z taką argumentacją spotkali się m.in. przedsiębiorcy prowadzący sauny i siłownie, którym fiskus niesłusznie przez lata nakazywał rozliczanie VAT według stawki 23 proc. zamiast 8 proc.).

Teraz zasada ta miałaby się znaleźć wprost w ustawie o VAT i ordynacji podatkowej. Urzędnicy mogliby żądać dokumentów potwierdzających, że to firma, a nie jej klienci, poniosła ekonomiczny ciężar podatku. Bez tego fiskus nie zwróci nadpłaty.

Polecamy: PIT 2018. Komentarz

Przemysław Antas, radca prawny w kancelarii Antas Legal, potwierdza, że Trybunał Sprawiedliwości UE na to zezwalał. Nie było natomiast mowy o tym, żeby fiskus mógł wymagać od podatnika udowodnienia, że nie doszło do takiego wzbogacenia. – Pod tym względem projektowane przepisy budzą wątpliwości – mówi ekspert.

Kaucja nie dla nowych

Firmy działające w branży paliwowej będą mogły złożyć kaucję gwarancyjną dopiero po roku działania jako podatnik VAT czynny.

Chodzi o zabezpieczenie, które chroni nabywców paliwa przed solidarną odpowiedzialnością za podatek nierozliczony przez sprzedawcę. Podatnik, który złoży kaucję (w kwocie pomiędzy 1 a 10 mln zł), zostaje wpisany do rejestru prowadzonego przez MF i jest domyślnie traktowany jako „uczciwy”. Kaucja nie musi być w pieniądzu, może to być gwarancja bankowa lub ubezpieczeniowa.

Dziś składają ją też nowo powstałe firmy, które w ten sposób uwiarygodniają swoją działalność wobec nabywców. Zdarza się jednak, że w rzeczywistości są to oszuści wyłudzający podatki. Dlatego MF chce wykluczyć możliwość składania kaucji przez pierwszy rok działania firmy.

Branże bez zwolnienia

Ze zwolnienia z VAT do 200 tys. zł wartości sprzedaży nie będą mogli korzystać podatnicy, którzy przez internet handlują m.in. elektroniką, sprzętem elektrycznym, RTV i AGD albo prowadzą sprzedaż telefoniczną takich towarów. Chodzi o:

- komputery, wyroby elektroniczne i optyczne (PKWiU 26);

- urządzenia elektryczne i nieelektryczny sprzęt gospodarstwa domowego (PKWiU 27);

- maszyny i urządzenia, gdzie indziej niesklasyfikowane (PKWiU 28).

Handel elektroniką na portalach aukcyjnych od dłuższego czasu jest pod szczególnym nadzorem fiskusa. Efektem są publikowane na stronie internetowej komunikaty o nieprawidłowościach, polegających m.in. na bezprawnym stosowaniu procedury VAT marża („Sprzedawcy elektroniki nieprawidłowo się rozliczają”, DGP nr 17/2018), odmowie wystawiania faktur („Handel telefonami bez faktury jest bezprawny”, DGP nr 33/2018).

Ze zwolnienia (do limitu 200 tys.) nie mogliby też korzystać podatnicy świadczący usługi ściągania długów, w tym faktoringu.

Wszystkie te czynności będą objęte VAT już od 1 lipca 2018 r. (tj. od wejścia w życie przepisów). Natomiast zaliczki wpłacone do końca czerwca br. będą jeszcze objęte zwolnieniem, nawet gdy dostawy towarów (np. komputerów) lub usługi (np. faktoringu) zostaną dokonane po 30 czerwca.

Pierwsze zasiedlenie

Zmieni się również definicja pierwszego zasiedlenia. Nie będzie już wątpliwości, że budynek będzie mógł sprzedać po dwóch latach bez VAT również pierwszy właściciel, który wykorzystywał go na własne potrzeby.

Jest to konsekwencja wyroku Trybunału Sprawiedliwości UE w sprawie Kozuba (z 16 listopada 2017 r., C-308/16). TSUE uznał bowiem, że pierwsze zasiedlenie to także użytkowanie na własne potrzeby.

Trybunał wskazał ponadto, że budynek może być pierwszy raz zasiedlony nawet kilkakrotnie – po każdym „istotnym” ulepszeniu. W naszej ustawie o VAT nie ma mowy o „istotności”, jest warunek, aby wydatki na ulepszenie przekraczały 30 proc. wartości początkowej. Z projektu nie wynika, żeby w tym zakresie miało się coś zmienić.

W uzasadnieniu MF wyjaśniło, że TSUE nie zakwestionował polskiego warunku dotyczącego ulepszenia (30 proc. wartości początkowej). Co więcej, zdaniem resortu takie kryterium pozwala jednoznacznie ustalić, kiedy dochodzi do ulepszenia. Zapewnia to podatnikom pewność prawa.

Wykreślanie z rejestru

MF zaproponowało też doprecyzowanie przepisów o usuwaniu firm z rejestru podatników VAT i przywracaniu do niego. Ma być jasne, że podatnik, z którym nie było kontaktu (albo nie istniał), nie może być przywrócony z mocą wsteczną. Będzie to możliwe (bez składania wniosku o rejestrację), tylko gdy powodem wykreślenia z rejestru było nieskładanie deklaracji VAT (za sześć miesięcy lub dwa kwartały). Warunkiem będzie jednak, aby podatnik złożył brakujące deklaracje i wniosek o przywrócenie w ciągu dwóch miesięcy od dnia wykreślenia z rejestru. ⒸⓅ

Mariusz Szulc

Agnieszka Pokojska

REKLAMA

REKLAMA