Nowy JPK_VAT z deklaracją 2020 - broszura informacyjna MF (aktualizacja)

REKLAMA

REKLAMA

Wstęp

REKLAMA

REKLAMA

Na podstawie przepisów ustawy z dnia 4 lipca 2019 r. o zmianie ustawy o podatku od towarów i usług oraz innych ustaw (Dz. U. 2019 poz. 1520), wprowadzono zmiany do ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2018 r., poz. 2174, z późn. zm.) – zwanej dalej: „ustawą”, mające na celu uproszczenie obowiązków sprawozdawczych w tym podatku, poprzez połączenie składanych dotychczas odrębnie informacji o prowadzonej ewidencji w formie JPK_VAT oraz deklaracji VAT-7/VAT-7K.

Zgodnie z nowymi rozwiązaniami dotychczasowe deklaracje VAT-7 i VAT-7K są przesyłane łącznie z informacją o ewidencji w jednym dokumencie elektronicznym JPK_VAT, w formie JPK_V7M lub JPK_V7K.

UWAGA!

Nowy JPK_VAT będzie miał zastosowanie tylko do rozliczeń podatku VAT dokonywanych dotychczas w formie deklaracji VAT-7 i VAT-7K.

Nie będzie natomiast dotyczył skróconej deklaracji VAT w zakresie usług taksówek osobowych opodatkowanych ryczałtem (VAT-12), jak również pozostałych deklaracji podatkowych (np. VAT-8, VAT-9M, VAT-10, czy VAT-14), do których będą mieć zastosowanie dotychczasowe przepisy.

REKLAMA

Elementy nowego JPK_VAT określa rozporządzenie Ministra Finansów, Inwestycji i Rozwoju z 15 października 2019 r. w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług (Dz. U. z 2019 r., poz. 1988), zmienione rozporządzeniem Ministra Finansów z 1 kwietnia 2020 r. (Dz. U. poz. 576) oraz rozporządzeniem Ministra Finansów z dnia 25 czerwca 2020 r. (Dz. U. poz. 1127) – zwane dalej: „rozporządzeniem” oraz opracowane na jego podstawie wzory struktury logicznej JPK_VAT, w formie JPK_V7M i JPK_V7K.

Nowy JPK_VAT, który obejmie część deklaracyjną i ewidencyjną, będą obowiązkowo składać wszyscy podatnicy zarejestrowani jako podatnicy VAT czynni za okresy od 1 października 2020 r.

JPK_VAT z deklaracją pierwotnie miał być składany przez tzw. dużych przedsiębiorców począwszy za okresy rozliczeniowe od 1 kwietnia 2020 r., a przez pozostałych przedsiębiorców za okresy rozliczeniowe od 1 lipca 2020 r. Na podstawie art. 58 pkt 4 ustawy z dnia 31 marca 2020 r. o zmianie ustawy o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych oraz niektórych innych ustaw (Dz. U. z 2020 r., poz. 568) przesunięto termin wejścia w życie nowego rozwiązania dla dużych przedsiębiorców na 1 lipca 2020 r., a następnie zgodnie z art. 72 pkt 2 ustawą z dnia 19 czerwca 2020 r. o dopłatach do oprocentowania kredytów bankowych udzielanych przedsiębiorcom dotkniętym skutkami COVID-19 oraz o uproszczonym postępowaniu o zatwierdzenie układu w związku z wystąpieniem COVID-19 (Dz. U. 2020 poz. 1086) przesunięto termin wejścia w życie nowego rozwiązania dla wszystkich przedsiębiorców na 1 października 2020 r.

UWAGA

Za okresy od dnia 1 października 2020 r. nie będzie możliwości składania deklaracji VAT-7 i VAT-7K oraz ewidencji w inny sposób niż w formie nowego JPK_VAT.

UWAGA

Do korekt deklaracji i ewidencji składanych za okresy rozliczeniowe poprzedzające rozliczenie na nowych zasadach należy stosować regulacje prawne obowiązujące za okres, za który jest składana korekta deklaracji lub ewidencji (czyli korekty deklaracji i JPK_VAT złożonych pierwotnie na starych zasadach, składane są również według starych zasad).

Będą obowiązywać dwa warianty JPK_VAT:

- JPK_V7M – dla podatników rozliczających się w podatku od towarów i usług miesięcznie

- JPK_V7K - dla podatników rozliczających się w podatku od towarów i usług kwartalnie.

UWAGA

JPK_V7M – dla podatników, którzy są zobowiązani do składania części ewidencyjnej oraz deklaracyjnej miesięcznie.

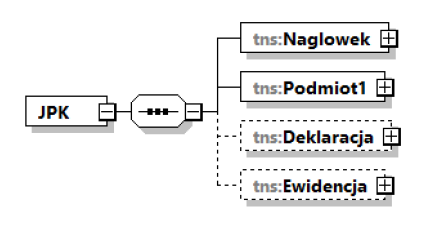

Podatnicy obowiązani są do wypełniania wszystkich elementów JPK_V7M w pliku XML, tj. Nagłówek, Podmiot1, Deklaracja oraz Ewidencja.

JPK_V7K – dla podatników, którzy są zobowiązani do składania części ewidencyjnej miesięcznie, zaś deklaracyjnej kwartalnie.

Podatnicy w JPK_V7K za dwa pierwsze miesiące kwartału powinni wypełnić następujące elementy w pliku XML, tj.: Nagłówek, Podmiot1, Ewidencja.

Natomiast za trzeci miesiąc kwartału powinni wypełnić wszystkie elementy JPK_V7K w pliku XML, tj.: Nagłówek, Podmiot1, Deklaracja, Ewidencja, z tym że Deklaracja dotyczy zbiorczych wartości za cały kwartał, natomiast Ewidencja obejmuje dane tylko za ostatni miesiąc kwartału.

UWAGA

W składanych korektach wypełnia się wyłącznie części (odpowiednio deklarację lub ewidencję), które podlegają korekcie:

- W przypadku korekty części deklaracyjnej oraz ewidencyjnej wskazuje się wszystkie elementy, tj.: Nagłówek, Podmiot1, Deklaracja, Ewidencja.

- W przypadku korekty wyłącznie części deklaracyjnej, która nie ma wpływu na część ewidencyjną, wskazuje się elementy: Nagłówek, Podmiot1, Deklaracja.

- W przypadku korekty wyłącznie części ewidencyjnej, która nie ma wpływu na część deklaracyjną, wskazuje się elementy: Nagłówek, Podmiot1, Ewidencja.

Polecamy: Nowy JPK_VAT z deklaracją i ewidencją. Poradnik Gazety Prawnej 4/2020

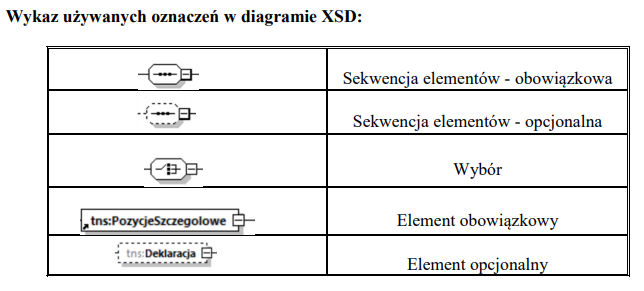

Formaty pól (danych) pliku JPK_VAT:

Ogólne założenia dotyczące formatu pól:

1. Formatem pliku jest XML.

2. Pola w pliku XML przyjmują następujący charakter:

- obowiązkowe - zapisów dokonuje się każdorazowo, a w przypadku gdy nie jest możliwe ustalenie wymaganych danych (np. NrKontrahenta, NazwaKontrahenta) należy wpisać „BRAK”.

- opcjonalne - zapisów dokonuje się wyłącznie w przypadku wystąpienia wymaganej informacji, a w pozostałych przypadkach pole pozostaje puste.

- fakultatywne - zapisów dokonuje się dobrowolnie; w przypadku braku zapisu (np. numer telefonu kontaktowego) pole pozostaje niewypełnione.

3. Pola znakowe są polami alfanumerycznymi. Dopuszczalne jest stosowanie małych i dużych liter oraz cyfr. Maksymalna ilość znaków wynosi co do zasady 256.

4. Polskie znaki diakrytyczne muszą być wpisywane przy użyciu kodowania UTF-8. W polach znakowych dopuszczalne jest stosowanie znaków specjalnych, np. „/”, „- ”, „+”.

5. Pola kwotowe (numeryczne) służą do podania wartości liczbowej. Wartość należy wpisać ciągiem cyfr, nie można używać separatorów dla tysięcy (np. spacji). Jako separator miejsc dziesiętnych można używać wyłącznie kropki („ . ”).

6. Kwoty, w części dotyczącej ewidencji, podawane są z dokładnością do 2 miejsc po przecinku – o ile występują (np. 12345.56).

7. Kwoty w części dotyczącej deklaracji zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych, zgodnie z art. 63 § 1 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (Dz. U. z 2019 r., poz. 900, z późn. zm.).

8. Wszystkie wielkości ujemne poprzedza się znakiem minus („ - ”).

9. Daty podawane są w formacie RRRR-MM-DD (np. 2020-08-31).

10. Wymóg podania daty i czasu dotyczy tylko jednego pola. Jest to pole opisujące datę i czas wytworzenia pliku. Datę i czas podaje się w formacie RRRR-MM-DDTGG:MM:SS (np.: 2018-02-24T09:30:47Z; gdzie T oznacza „Time”). Przy podawaniu czasu uniwersalnego (UTC) na końcu należy dodać literę „Z” (ZULU).

11. Numery identyfikacji podatkowej ujęte w ewidencji należy zapisywać jako ciąg kolejno po sobie następujących cyfr lub liter, bez spacji i innych znaków rozdzielających oraz poprzez wyodrębnienie literowego kodu kraju do osobnego pola przeznaczonego na ten kod.

Struktura schematu głównego dla JPK_V7M i JPK_V7K

Struktura schematu głównego dla JPK_V7M i JPK_V7K składa się z następujących elementów: „Nagłówek”, „Podmiot1”, „Deklaracja”, Ewidencja.

Opis struktury schematu głównego dla JPK_V7M i JPK_V7K

Tabela 1. Opis struktury schematu głównego dla JPK_V7M i JPK_V7K.

|

Nazwa pola |

Opis pola |

|

Nagłówek |

Zawiera m. in. dane dotyczące okresu, za jaki jest składany plik JPK_V7M/JPK_V7K, cel złożenia, urząd skarbowy, do którego adresowana jest deklaracja, data złożenia. |

|

Podmiot1 |

Zawiera informacje, które identyfikują podmiot składający plik JPK_V7M/JPK_V7K. |

|

Deklaracja |

Zawiera dane niezbędne do obliczenia wysokości podatku należnego, obliczenia wysokości podatku naliczonego, obliczenia wysokości podatku lub zwrotu podatku wraz z oznaczeniem sposobu dokonania tego zwrotu oraz pouczenia podatnika. |

|

Ewidencja |

Zawiera dane pozwalające na prawidłowe rozliczenie podatku należnego i podatku naliczonego. |

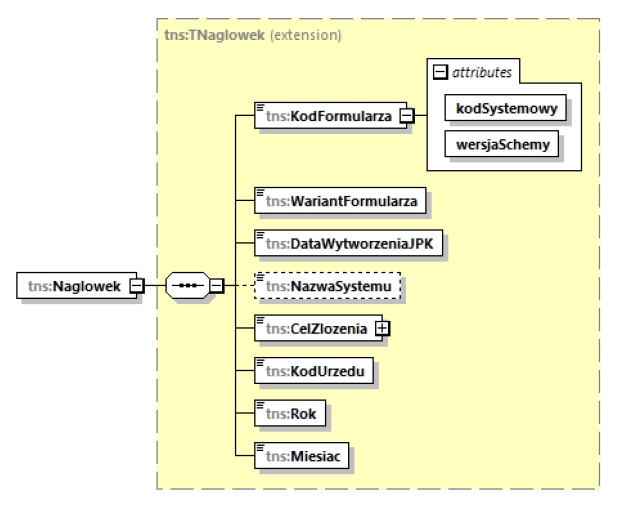

Nagłówek dla JPK_V7M i JPK_V7K

Struktura elementu Naglowek dla JPK_V7M i JPK_V7K

Schemat 2. Struktura elementu Naglowek dla JPK_V7M i JPK_V7K.

Tabela 2. Opis struktury nagłówka dla JPK_V7M i JPK_V7K.

|

Nazwa pola |

Opis pola |

|

KodFormularza |

Pole przechowuje dwa atrybuty elementu KodFormularza: |

|

WariantFormularza |

Pole zawiera oznaczenie schematu. Obecnie jest to wartość: 1. Jest to pierwszy wariant schemy JPK_V7M oraz JPK_V7K. |

|

DataWytworzeniaJPK |

Data i czas sporządzenia JPK_V7M albo JPK_V7K. |

|

NazwaSystemu |

Nazwa systemu informatycznego, z którego przesyłany jest JPK_V7M/JPK_V7K (pole fakultatywne) |

|

CelZlozenia |

Pole zawiera określenie celu złożenia: |

|

KodUrzedu |

Oznaczenie kodu urzędu skarbowego, do którego składana jest deklaracja i ewidencja (np. 1471). |

|

Rok |

Oznaczenie roku, za który składana jest deklaracja i ewidencja (np. 2020). |

|

Miesiąc |

Oznaczenie miesiąca, za który składana jest deklaracja i ewidencja dla JPK_V7M oraz oznaczenie miesiąca, za który składana jest ewidencja dla JPK_V7K (np. 10). |

Podmiot1 dla JPK_V7M i JPK_V7K

Podmiot1 dla JPK_V7M i JPK_V7K składa się z następujących pól: „OsobaFizyczna” oraz „OsobaNiefizyczna”.

Na dane identyfikujące podmiotu będącego osobą fizyczną składają się następujące pola: „NIP”, „ImiePierwsze”, „Nazwisko”, „DataUrodzenia”, „Email” i „Telefon”

Natomiast do pól wchodzących w skład danych identyfikujących podmiotu niebędącego osobą fizyczną należą: „NIP”, „PelnaNazwa”, „Email” i „Telefon”.

Struktura Podmiotu1 dla JPK_V7M i JPK_V7K (schemat i opis struktury) - str.9 Broszury

Ewidencja dla JPK_V7M i JPK_V7K

Ogólne założenia dotyczące wypełniania części ewidencyjnej w strukturze JPK_V7M i JPK_V7K:

1. W przypadku korekty przesłanej ewidencji, należy złożyć nowy, kompletny oraz zawierający poprawione dane plik XML. Niedopuszczalne jest złożenie pliku zawierającego jedynie dane korygowane.

2. Korektę błędnego wpisu niewpływającego na wysokość podatku należnego lub naliczonego dokonuje się co do zasady poprzez jego wystornowanie, tj. wpisanie ze znakiem przeciwnym całego wpisu oraz ponowne dodanie prawidłowego wpisu z podaniem pierwotnego numeru dokumentu (np. DowodSprzedazy, NrKontrahenta lub NazwaKontrahenta). Natomiast, w przypadku gdy podatnik jeszcze nie przesłał pliku za dany okres rozliczeniowy, dopuszczalne jest ujęcie tylko jednego zapisu z poprawnymi danymi.

3. Korekty dokumentów wpływających na wysokość podstawy opodatkowania lub podatku należnego („in plus” lub „in minus”) należy ująć w ewidencji z numerem dokumentu korygującego za ten okres, za który zgodnie z przepisami ustawy powinna nastąpić korekta.

4. Korekty dokumentów wpływających na wysokość podatku naliczonego „in plus” lub „in minus” należy ująć w ewidencji z numerem dokumentu korygującego. Natomiast, w przypadku korekt dokumentów wpływających na wysokość podatku naliczonego „in minus” jeżeli zgodnie z przepisami ustawy dokument pierwotny oraz korygujący można ująć w ewidencji za jeden okres rozliczeniowy dopuszczalne jest ujęcie wyłącznie dokumentu pierwotnego pomniejszonego o wartości z dokumentu korygującego.

5. Wielkości liter nie mają znaczenia.

6. Numery dowodów sprzedaży oraz dowodów zakupu należy ująć w ewidencji w całości, zgodnie z ich oryginalną pisownią. Nie należy pomijać części oznaczeń takich dokumentów.

Struktura i opis elementu Ewidencja dla JPK_V7M i JPK_V7K (str. 11-39 Broszury)

Struktura i opis ewidencji w zakresie podatku należnego dla JPK_V7M i JPK_V7K - str. 12-32 Broszury

UWAGA

Oznaczenie FP – „Faktura do paragonu”

W dodanym art. 109 ust. 3d ustawy dookreślono, że dla celów prowadzonej ewidencji, faktury dotyczące sprzedaży zarejestrowanej przy zastosowaniu kasy rejestrującej są ujmowane w okresie, w którym zostały wystawione i nie będą zwiększać wartości sprzedaży i podatku należnego za ten okres (ponieważ sprzedaż została zarejestrowana na kasie rejestrującej i ujęta w raporcie fiskalnym dobowym oraz miesięcznym, w okresie rozliczeniowym w którym co do zasady powstał obowiązek podatkowy). W celu uniknięcia korekt JPK_VAT za okresy wcześniejsze przyjęto zasadę, że właściwym będzie ujęcie faktury w części ewidencyjnej pliku JPK_VAT za miesiąc, w którym wystawiono fakturę, niezależnie od tego, w jakim okresie sprzedaż została ujęta w raporcie fiskalnym.

WAŻNE

W sumach kontrolnych ewidencji w zakresie podatku należnego nie uwzględnia się wysokości podstawy opodatkowania i podatku należnego z tytułu dostawy towarów oraz świadczenia usług udokumentowanych fakturami, o których mowa w art. 109 ust. 3d ustawy (oznaczonych FP).

Oznaczenia dostaw towarów i świadczenia usług prezentowane są za pomocą symboli GTU_01 – GTU_13.

Pola wypełnia się dla całej faktury poprzez zaznaczenie „1” we właściwych polach odpowiadających symbolom od GTU_01 do GTU_13, w przypadku wystąpienia dostawy towaru lub świadczenia usługi na ewidencjonowanym dokumencie, bez wyodrębniania poszczególnych wartości, kwot podatku, itp.

Sprzedaż ewidencjonowaną przy użyciu kasy rejestrującej oraz sprzedaż nieudokumentowaną fakturami i nieobjętą obowiązkiem prowadzenia ewidencji sprzedaży przy użyciu kasy rejestrującej należy wykazać w ewidencji w wysokościach zbiorczych w podziale na stawki podatku oraz sprzedaż zwolnioną od podatku.

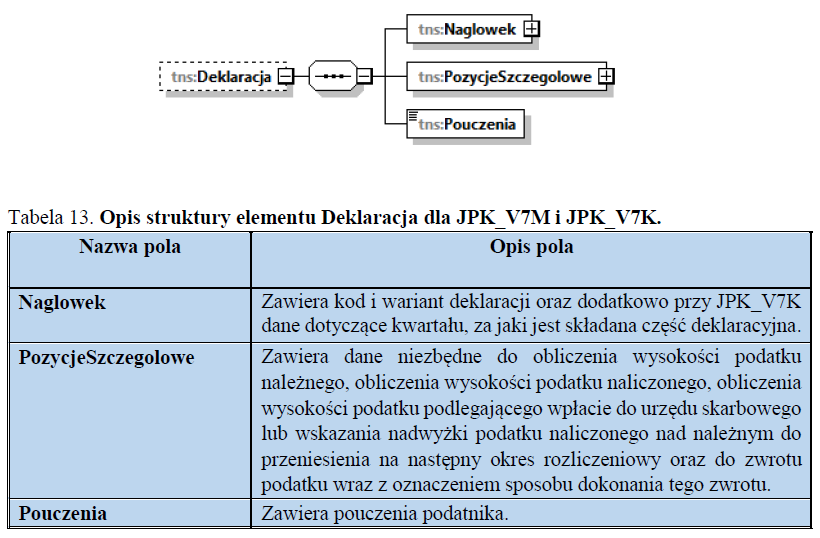

Deklaracja

Struktura deklaracji dla JPK_V7M i JPK_V7K

Schemat 13. Struktura deklaracji dla JPK_V7M i JPK_V7K.

Naglowek w elemencie Deklaracja dla JPK_V7M i JPK_V7K

Struktura Naglowek w elemencie Deklaracja dla JPK_V7M - str. 41-43 Broszury

Pozycje szczegółowe deklaracji dla JPK_V7M i JPK_V7K

Struktura pozycji szczegółowych deklaracji dla JPK_V7M i JPK_V7K - str. 44-57 Broszury

WAŻNE

W deklaracji nie uwzględnia się wysokości podstawy opodatkowania i podatku należnego z tytułu dostawy towarów oraz świadczenia usług udokumentowanych fakturami, o których mowa w art. 109 ust. 3d ustawy (oznaczonych FP).

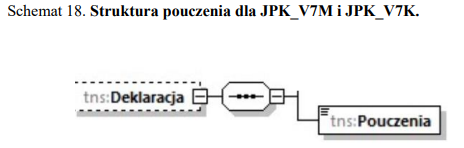

Pouczenia

Struktura pouczenia

Podanie „1” oznacza potwierdzenie zapoznania się z treścią i akceptację poniższych pouczeń:

- w przypadku niewpłacenia w obowiązującym terminie podatku podlegającego wpłacie do urzędu skarbowego lub wpłacenia go w niepełnej wysokości niniejsza deklaracja stanowi podstawę do wystawienia tytułu wykonawczego, zgodnie z przepisami o postępowaniu egzekucyjnym w administracji;

- za podanie nieprawdy lub zatajenie prawdy i przez to narażenie podatku na uszczuplenie grozi odpowiedzialność przewidziana w przepisach Kodeksu karnego skarbowego.

Przykłady

1. Złożenie pierwotnego pliku JPK_VAT

Przykład 1: Złożenie pierwotnego pliku JPK_V7M (deklaracja i ewidencja)

Przykład 2: Złożenie pierwotnego pliku JPK_V7K (ewidencja za dwa pierwsze miesiące kwartału)

Przykład 3: Złożenie pierwotnego pliku JPK_V7K (ewidencja za trzeci miesiąc kwartału wraz z deklaracją za cały kwartał)

2. Korekta pliku JPK_VAT

Przykład 4: Korekta ewidencji w JPK_V7M

WAŻNE

Dokonanie korekty w przesłanej ewidencji VAT, która nie ma wpływu na część deklaracyjną, zawartą we wspólnym pliku, nie będzie wywoływało skutków dla rozliczenia podatku VAT.

Korekta pliku JPK_VAT - wyłącznie części ewidencyjnej, np. w zakresie NIP kontrahenta, nie będzie miała wpływu np. na termin zwrotu nadwyżki podatku naliczonego nad należnym wynikający z przesłanego wcześniej rozliczenia (część deklaracyjna) zawartego w pierwotnym pliku.

Przykład 5: Korekta deklaracji w JPK_V7M

WAŻNE

Dokonanie korekty wyłącznie w części deklaracyjnej, np. zmiana wysokości kwoty nadwyżki z poprzedniej deklaracji, nie będzie miała wpływu na dane zawarte w części ewidencyjnej.

Przykład 6: Korekta ewidencji za trzeci miesiąc kwartału w JPK_V7K

Przykład 7: Korekta deklaracji kwartalnej JPK_V7K (trzeci miesiąc kwartału)

3. Ewidencja i deklaracja bez wpisów tzw. „zerowa”

Przykład 8: Ewidencja i deklaracja bez wpisów tzw. „zerowa” dla JPK_V7M i JPK_V7K

UWAGA

Zasady wypełniania nowego JPK_VAT w przypadku tzw. „zerowej” części deklaracyjnej i ewidencyjnej, mają również zastosowanie w przypadku wysyłania korekty części deklaracyjnej czy ewidencyjnej do „zera”.

4. Korekta z art. 89a ustawy w nowym JPK_VAT

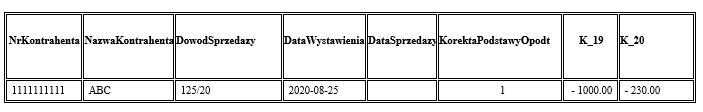

Przykład 9: Korekta na podstawie art. 89a ust. 1 ustawy („in minus”)

Podatnik (wierzyciel), korzystający z korekty podstawy opodatkowania oraz podatku należnego z tytułu dostawy towarów lub świadczenia usług na terytorium kraju w przypadku wierzytelności, których nieściągalność została uprawdopodobniona, zgodnie z art. 89a ust. 1 ustawy tzw. „ulga na złe dług” wypełnia dla całego dokumentu pole KorektaPodstawyOpodt poprzez zaznaczenie „1” oraz wykazuje pojedynczo korekty podstawy opodatkowania oraz podatku należnego ze znakiem „in minus” z podziałem na stawki podatku.

Tabela. 20. Sposób prezentacji w ewidencji w zakresie podatku należnego dla JPK_V7M i JPK_V7K rozliczenia korekty na podstawie art. 89a ust. 1 ustawy.

Następnie w deklaracji w polu P_68 i _P_69 podaje się ze znakiem „in minus” odpowiednio zbiorczą wysokość korekty podstawy opodatkowania oraz podatku należnego, o której mowa w art. 89a ust. 1 ustawy, która została uwzględniona w pozycjach od K_15 do K_20.

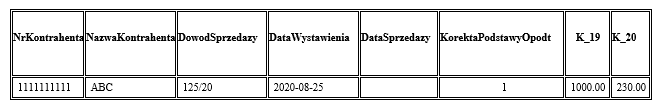

Przykład 10: Korekta na podstawie art. 89a ust. 4 ustawy („in plus”)

W przypadku gdy po złożeniu deklaracji podatkowej, w której dokonano korekty, o której mowa w art. 89a ust. 1, należność zastała uregulowana lub zbyta w jakiejkolwiek formie, wierzyciel obowiązany jest do zwiększenia podstawy opodatkowania oraz kwoty podatku należnego w rozliczeniu za okres, w którym należność została uregulowana lub zbyta stosownie do art. 89a ust. 4 ustawy. Wówczas w ewidencji wierzyciel wypełnia dla całego dokumentu pole KorektaPodstawyOpodt poprzez zaznaczenie „1” oraz wykazuje pojedynczo korekty podstawy opodatkowania oraz podatku należnego ze znakiem „in plus” z podziałem na stawki podatku.

Tabela. 21. Sposób prezentacji w ewidencji w zakresie podatku należnego dla JPK_V7M i JPK_V7K rozliczenia korekty na podstawie art. 89a ust. 4 ustawy.

5. Sposób prezentacji w ewidencji w zakresie podatku należnego i naliczonego dla JPK_V7M i JPK_V7K dostawy towarów i świadczenia usług opodatkowanych na zasadach marży zgodnie z art. 119 i art. 120 ustawy.

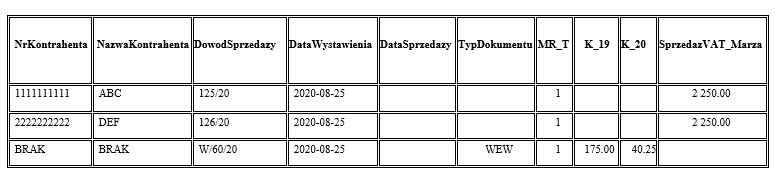

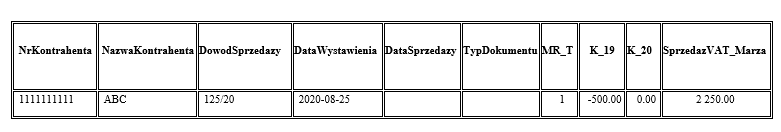

Przykład 11: Świadczenie usług turystyki, rozliczane w procedurze marży zgodnie z art. 119 ustawy – oznaczony MR_T.

Jeżeli podatek ustalany jest od sumy marż uzyskanych na poszczególnych usługach turystyki, podatnik w ewidencji sprzedaży rejestruje na podstawie dokumentu wewnętrznego (WEW - Dokument wewnętrzny), z opisem procedury (MR_T - Świadczenie usług turystyki, rozliczane w procedurze marży zgodnie z art. 119 ustawy), podstawę opodatkowania, tj. kwotę marży pomniejszoną o podatek należny i kwotę podatku, w polach właściwych dla sprzedaży według odpowiednych stawek VAT. Następnie także po stronie sprzedaży podatnik ewidencjonuje faktyczne dokumenty sprzedaży z opisem procedury (MR_T), z podaniem danych kontrahenta, daty i numeru dokumentu sprzedaży, wpisując wartość brutto w polu SprzedazVAT_Marza dotyczącym świadczenia usług opodatkowanych na zasadzie marży, zgodnie z art. 119 ustawy.

Tabela 22. Sposób prezentacji w ewidencji w zakresie podatku należnego dla JPK_V7M i JPK_V7K rozliczenia marży zgodnie z art. 119 ustawy (liczona sumą marż).

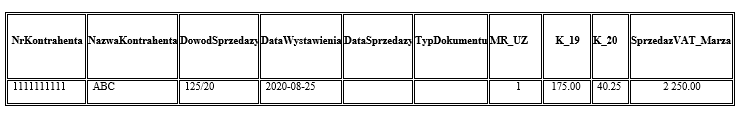

Jeżeli podatek ustalany jest od marży jednostkowej, podatnik w ewidencji sprzedaży rejestruje na podstawie faktycznego dokumentu sprzedaży, z podaniem danych kontrahenta, z opisem procedury (MR_T - Świadczenie usług turystyki, rozliczane w procedurze marży zgodnie z art. 119 ustawy), podstawę opodatkowania, tj. kwotę marży pomniejszoną o podatek należny, i kwotę podatku w polach właściwych dla sprzedaży według odpowiednych stawek VAT.

Natomiast faktyczną wartość brutto wykazuje w polu SprzedazVAT_Marza dotyczącym dostawy towarów opodatkowanych na zasadzie marży, zgodnie z art. 119 ustawy.

Tabela 23. Sposób prezentacji w ewidencji w zakresie podatku należnego dla JPK_V7M i JPK_V7K rozliczenia marży zgodnie z art. 119 ustawy (dla marży jednostkowej).

WAŻNE

W deklaracji nie uwzględnia się wysokości ujemnej podstawy opodatkowania w przypadku świadczeniu usług opodatkowanych na zasadzie marży, zgodnie z art. 119 ustawy (oznaczonych MR_T).

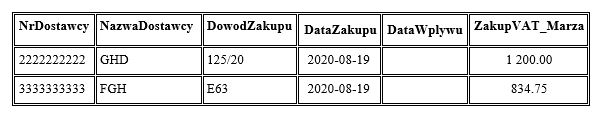

Następnie po stronie zakupu (tabela poniżej) podatnik ewidencjonuje dokumenty zakupu towarów i usług będące podstawą wyliczenia marży z podaniem danych kontrahenta, numeru dokumentu zakupu, wpisując wartość brutto w polu ZakupVAT_Marza dotyczącym nabycia towarów i usług związanych ze sprzedażą opodatkowaną na zasadzie marży, zgodnie z art. 119 ustawy.

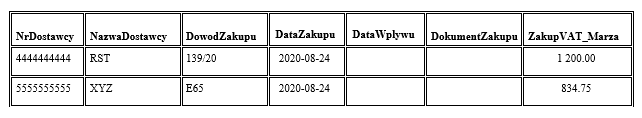

Tabela 24. Sposób prezentacji w ewidencji w zakresie podatku naliczonego dla JPK_V7M i JPK_V7K rozliczenia marży zgodnie z art. 119 ustawy.

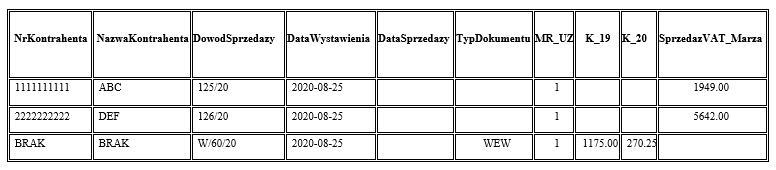

Przykład 12: Dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, rozliczane w procedurze marży zgodnie z art. 120 ustawy - oznaczony MR_UZ

Podatnik w ewidencji sprzedaży rejestruje na podstawie faktycznego dokumentu sprzedaży, z podaniem danych kontrahenta, z opisem procedury (MR_UZ - Dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, rozliczane w procedurze marży zgodnie z art. 120 ustawy), podstawę opodatkowania, tj. kwotę marży pomniejszoną o podatek należny, i kwotę podatku, w polach właściwych dla sprzedaży według odpowiednych stawek VAT.

Natomiast faktyczną wartość brutto wykazuje w polu SprzedazVAT_Marza dotyczącym dostawy towarów opodatkowanych na zasadzie marży, zgodnie z art. 120 ustawy.

Tabela 25. Sposób prezentacji w ewidencji w zakresie podatku należnego dla JPK_V7M i JPK_V7K rozliczenia marży zgodnie z art. 120 ust. 4 ustawy.

W odniesieniu do przedmiotów kolekcjonerskich, jeżeli podatnik za zgodą naczelnika urzędu skarbowego oblicza różnicę pomiędzy łączną wartością dostaw a łączną wartością nabyć określonego rodzaju przedmiotów kolekcjonerskich w okresie rozliczeniowym, zapisów w ewidencji sprzedaży dokonuje analogicznie, jak w przypadku MR_T (gdzie podatek ustalany jest od sumy marż uzyskanych na poszczególnych usługach turystyki) na podstawie dowodu wewnętrznego oraz faktycznych dokumentów sprzedaży.

Tabela 26. Sposób prezentacji w ewidencji w zakresie podatku należnego dla JPK_V7M i JPK_V7K rozliczenia marży zgodnie z art. 120 ust. 5 ustawy.

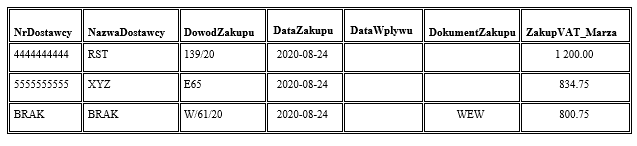

Następnie po stronie zakupu (tabela poniżej) podatnik ewidencjonuje dokumenty zakupu towarów i usług będące podstawą wyliczenia marży z podaniem danych kontrahenta, numeru dokumentu zakupu, wpisując wartość brutto w polu ZakupVAT_Marza dotyczącym nabycia towarów i usług związanych ze sprzedażą opodatkowaną na zasadzie marży, zgodnie z art. 120 ust. 4 ustawy.

WAŻNE

W deklaracji nie uwzględnia się wysokości ujemnej podstawy opodatkowania w przypadku dostawy towarów opodatkowanych na zasadzie marży, zgodnie z art. 120 ustawy (oznaczonych MR_UZ).

Tabela 27. Sposób prezentacji w ewidencji w zakresie podatku naliczonego dla JPK_V7M i JPK_V7K rozliczenia marży zgodnie z art. 120 ust. 4 ustawy.

W przypadku nabycia towarów i usług związanych ze sprzedażą opodatkowaną na zasadzie marży, zgodnie z art. 120 ust. 5 ustawy podatnik po stronie zakupu (tabela poniżej) ewidencjonuje dokumenty zakupu towarów i usług będące podstawą wyliczenia marży z podaniem danych kontrahenta, numeru dokumentu zakupu, wpisując wartość brutto w polu ZakupVAT_Marza. Natomiast nadwyżkę wartości nabyć określonego rodzaju przedmiotów kolekcjonerskich z poprzedniego okresu rozliczeniowego, o której mowa w art. 120 ust 7 ustawy, podatnik ewidencjonuje na podstawie dowodu wewnętrznego.

Tabela 28. Sposób prezentacji w ewidencji w zakresie podatku naliczonego dla JPK_V7M i JPK_V7K rozliczenia marży zgodnie z art. 120 ust. 5 ustawy.

Pełna treść broszury "JPK_VAT z deklaracją" - czerwiec 2020 r.

Broszura "JPK_VAT z deklaracją" - wersja anglojęzyczna - czerwiec 2020 r.

REKLAMA

REKLAMA