Kasy fiskalne w biurach rachunkowych

REKLAMA

REKLAMA

Interpretacja ogólna ministra z 9 kwietnia 2015 r. (nr PT3.8101.2.2015.AEW.16) ucina spory nie tylko o obowiązek posługiwania się od 1 marca 2015 r. przez biura rachunkowe kasami fiskalnymi. Oznacza też, że mają one prawo do zwolnienia z VAT, jeśli ich roczne obroty nie przekraczają 150 tys. zł.

REKLAMA

REKLAMA

Według ministra prowadzenie ksiąg i ewidencji podatkowej jest ze swej istoty bliskie działalności zawodowej osób uprawnionych do usługowego prowadzenia ksiąg rachunkowych, czyli czynnościom księgowym. Natomiast sporządzanie deklaracji i zeznań podatkowych ma w znacznej mierze charakter techniczny, a nie prawny. Tym samym czynności te nie stanowią doradztwa podatkowego, niezależnie od tego, że zostały one uznane za takie w ustawie o doradztwie podatkowym – stwierdził minister.

Samochód w firmie 2015 – multipakiet

Winna deregulacja

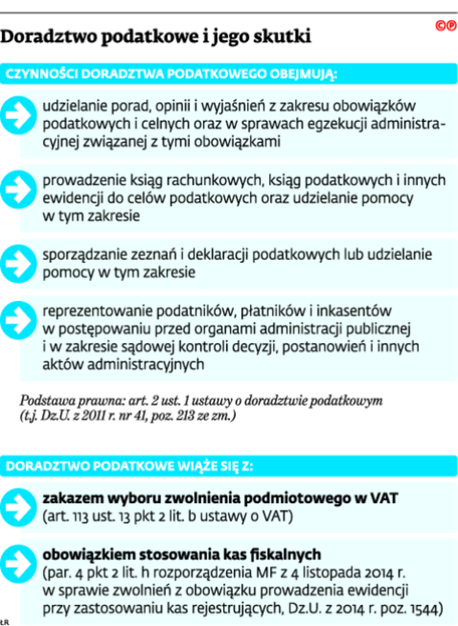

Problem wziął się z powodu ubiegłorocznej deregulacji. Od 10 sierpnia 2014 r. zniesiono obowiązek certyfikowania usług księgowych (ustawa z 9 maja 2014 r., Dz.U. z 2014 r. poz. 768). Od tej pory wypełnianiem cudzych deklaracji, ksiąg podatkowych i rachunkowych może się zająć każdy, bez dodatkowych uprawnień. Równocześnie jednak w ustawie o doradztwie podatkowym pozostawiono przepis, z którego wynika, że czynności doradztwa podatkowego to m.in.: prowadzenie ksiąg rachunkowych, ksiąg podatkowych i innych ewidencji do celów podatkowych oraz sporządzanie zeznań i deklaracji podatkowych.

REKLAMA

W związku z tym powstało przekonanie, że skoro są to czynności doradztwa podatkowego, to każdy, kto je wykonuje, musi przestrzegać także innych wymogów dotyczących doradztwa. W tym przede wszystkim dwóch: obowiązku stosowania od 1 marca 2015 r. kas fiskalnych i zakazu wyboru zwolnienia podmiotowego w VAT – bez względu na wielkość sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz wielkość obrotów ogółem.

To oznaczałoby, że z limitów pozwalających na uniknięcie kasy fiskalnej (20 tys. zł) i zwolnienie z VAT (150 tys. zł) nie mogą korzystać nie tylko doradcy, lecz także wszystkie inne osoby wykonujące czynności doradztwa podatkowego. W tym także biura rachunkowe – twierdziły izby skarbowe w interpretacjach indywidualnych (IBPP1/443-1093/14/AW, IBPP1/443-932/14/AW, IBPP3/443-1407/14/KG).

Zwolnienie z VAT biur rachunkowych - interpretacja ogólna

Minister odkręca

Ten tok rozumowania organów podatkowych podważyła właśnie interpretacja ogólna.

Minister nie ma wątpliwości, że ustawa o VAT rozróżnia usługi doradcze od księgowych, czego przykładem jest art. 28l pkt 3. W sytuacji zatem gdy dany podmiot będzie się zajmował wyłącznie prowadzeniem ksiąg rachunkowych, ksiąg podatkowych i innych ewidencji dla celów podatkowych lub też sporządzaniem (wypełnianiem) zeznań i deklaracji podatkowych, i nie będzie świadczył usług doradczych ani prawniczych, będzie mógł on korzystać ze zwolnienia z VAT oraz ze zwolnienia z obowiązku stosowania kas rejestrujących – potwierdził minister.

Kasy fiskalne 2015 / 2016 – zwolnienia

Lepiej późno niż wcale

Dorota Pokrop, dyrektor w Dziale Doradztwa Podatkowego EY

Z pewnością interpretacja ministra pomoże tym biurom rachunkowym, które dopiero wystąpiły o wydanie interpretacji indywidualnej w tym zakresie. Jednak ta ich część, która otrzymała odpowiedzi negatywne, nakazujące im rozliczać VAT i kupować kasy fiskalne, może tylko żałować, że fiskus wydał interpretację ogólną tak późno.

Gdyby minister, zasypywany przecież pytaniami, częściej korzystał z instytucji interpretacji ogólnej, to mniej byłoby podobnych problemów, a jednolite stanowisko fiskusa zapewniłoby równą konkurencję na rynku.

Księgowi czekali na taką wykładnię

Stefan Czerwiński, sekretarz Zarządu Głównego Stowarzyszenia Księgowych w Polsce

Zwolnienie ze względu na wielkość sprzedaży jest szczególnie ważne dla księgowych zajmujących się wypełnianiem zeznań rocznych PIT. Cieszy, że minister finansów rozwiał wątpliwości i przyznał, że takie usługi jak wypełnianie PIT i deklaracji nie są usługami doradczymi w rozumieniu ustawy o VAT. Zgadzam się, że są to jedynie czynności techniczne, których świadczenie przez księgowych może być zwolnione z VAT. Szkoda tylko, że interpretacja pojawiła się tak późno. Z drugiej strony lepiej późno niż wcale. Dzięki interpretacji osoby rozpoczynające świadczenie usług księgowych nie będą miały rozterek co do możliwości skorzystania ze zwolnienia VAT oraz ewidencjonowania obrotu za pomocą kas rejestrujących.

Doradcy też mogą korzystać ze zwolnienia z VAT

dr Mariusz Cieśla, skarbnik Krajowej Rady Doradców Podatkowych

Minister finansów skupił się na słownikowej definicji słowa „doradztwo”, wracając niejako do poprzednio wypracowanej praktyki organów skarbowych, które uznawały możliwość zwolnienia podmiotowego wszystkich podmiotów niewykonujących usług doradczych niezależnie od ich statusu zawodowego. Z interpretacji wynika, że zarówno dla podmiotów posiadających uprawnienia doradcy podatkowego, jak i dla podmiotów działających obecnie na rynku bez posiadania specjalnych uprawnień istnieje zwolnienie podmiotowe w VAT na podstawie art. 113 ust. 1 ustawy VAT. Podobna sytuacja dotyczy kas rejestrujących – tu minister finansów również stoi na stanowisku, że bezwzględny nakaz ich wprowadzenia od pierwszego obrotu dotyczy każdego podmiotu, który będzie wykonywać usługi doradztwa podatkowego w rozumieniu słownikowym. Zatem nawet doradcy podatkowi wykonujący tylko usługi księgowe nie są zobligowani do wprowadzania kas fiskalnych.

Interpretacje indywidualne wprowadzały w błąd

Arkadiusz Kwieciński, Biuro Rachunkowe ARCO

Stanowisko ministra kładzie wreszcie kres pozbawionym logiki interpretacjom indywidualnym, które opierały się na sztucznie, ustawowo wykreowanej rzeczywistości (uznanie za doradztwo podatkowe czynności, które nie są faktycznym doradzaniem, tylko czynnościami technicznymi, jak np. sporządzanie zeznań i deklaracji). Jest oczywiste, że zapis ustawy o doradztwie podatkowym definiujący zakres czynności objętych tą ustawą miał na celu objęcie szerszej liczby podmiotów obowiązkiem legitymowania się specjalnymi uprawnieniami do wykonywania tych czynności czy posiadania obowiązkowego ubezpieczenia OC.

Co do drugiej części interpretacji należy stwierdzić, że brak zwyczajowego odwołania w ustawie o VAT do innych przepisów (ustawy o doradztwie), przy jednoczesnej zasadzie stosowania definicji ustawowych wyłącznie na gruncie danej ustawy, w pełni uzasadnia stanowisko ministra. Szkoda, że jego stanowisko zostało zaprezentowane tak późno.

Katarzyna Jędrzejewska

Łukasz Zalewski

Mariusz Szulc

REKLAMA

REKLAMA