Należyta staranność w VAT - jak sprawdzić kontrahenta?

REKLAMA

REKLAMA

– Nawet uczciwy przedsiębiorca może zetknąć się z problemem kłopotliwych wątpliwości fiskusa. Pytań można się spodziewać np. gdy okazuje się, że to nasz kontrahent nie jest uczciwy. Tłumaczenie się przed urzędnikiem, że o tym nie wiedzieliśmy, będzie bezskuteczne. Organy podatkowe mogą ocenić, czy podatnik należycie zweryfikował swojego kontrahenta (np. dostawcę towaru) i okoliczności transakcji z nim zawieranej – komentuje Katarzyna Miazek z Tax Care.

REKLAMA

REKLAMA

Standardy zostały przedstawione w dokumencie nazywanym w skrócie Metodyką. To zbiór najważniejszych okoliczności, które urzędnicy mają brać pod uwagę, oceniając postępowanie przedsiębiorcy zupełnie nieświadomie uczestniczącego w podejrzanej transakcji służącej oszustwu w zakresie VAT.

Polecamy: VAT 2018. Komentarz

REKLAMA

Należyta staranność krok po kroku

Po pierwsze: sprawdzaj kontrahenta pod kątem formalnym

Weryfikacja musi nastąpić przed nawiązaniem relacji. Przede wszystkim warto zacząć od sprawdzenia historii firmy kontrahenta w bazach:

- KRS: Krajowym Rejestrze Sądowym lub

- CEIDG: Centralnej Ewidencji i Informacji o Działalności Gospodarczej

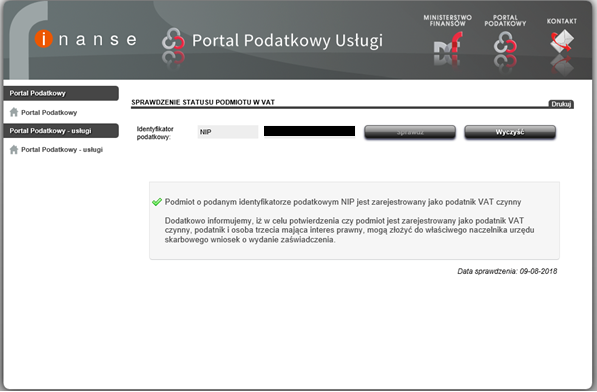

Konieczne jest też sprawdzenie statusu kontrahenta w VAT – czy jest czynnym podatnikiem VAT. W drugiej kolejności można też sprawdzić rejestry podmiotów niezarejestrowanych lub wykreślonych, ale także podatników przywróconych. Weryfikację można przeprowadzić, korzystając z danych udostępnionych na stronach Ministerstwa Finansów i znając numer identyfikacji podatkowej danego podmiotu:

- status podmiotu w VAT: https://ppuslugi.mf.gov.pl/_/

- rejestr podmiotów niezarejestrowanych lub wykreślonych, oraz rejestr podatników przywróconych: https://www.mf.gov.pl/krajowa-administracja-skarbowa/dzialalnosc/wykaz-podmiotow-niezarejestrowanych-oraz-wykreslonych-i-przywroconych-do-rejestru-vat

Status kontrahenta można również łatwo sprawdzić w Chmurze Faktur. System jest połączony z weryfikatorem udostępnionym przez Ministerstwo.

W przypadku, gdy do prowadzonej przez kontrahenta działalności niezbędna jest koncesja (np. na sprzedaż alkoholu) sprawdzamy, czy faktycznie takie pozwolenie posiada.

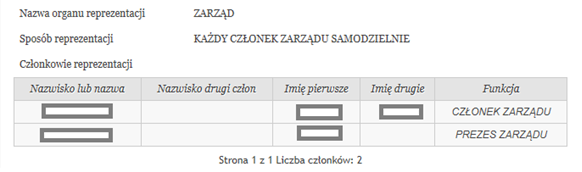

Jeśli planujemy zawrzeć współpracę ze spółką, sprawdzamy także, kto może ją formalnie reprezentować. Taką informację znajdziemy w statucie organizacji (dane o podmiocie w rejestrze KRS). Warto pamiętać, że w rejestrze konkretnie wskazana jest zarówno nazwa organu reprezentacji, jak i jej sposób. Jeśli potencjalny kontrahent nie jest wymieniony w statucie firmy jako osoba uprawniona do reprezentacji podmiotu, nie powinniśmy nawiązywać z nim relacji biznesowej. W przeciwnym razie możemy być posądzeni o brak zachowania należytej staranności.

Zobacz: Należyta staranność w VAT

Po drugie: sprawdzaj samą transakcję

W Metodyce wylistowanych jest kilka przykładów sytuacji, które powinny wzbudzić czujność przedsiębiorców:

- Transakcja bez ryzyka gospodarczego – to np. taka, w której kontrahent proponuje przedsiębiorcy dalszą sprzedaż dostarczonego przez siebie towaru konkretnemu klientowi, w dodatku klient ten płaci należność za towar zanim przedsiębiorca zapłaci kontrahentowi. Przedsiębiorca nie angażuje żadnych własnych środków finansowych i nie musi szukać klienta. Jego rola polega na tym, że jedynie pośredniczy w transakcji, płacąc swojemu kontrahentowi pieniędzmi uzyskanymi od wskazanego przez kontrahenta kupującego towar. Czujność wzbudzić powinno również stosowanie przelewów natychmiastowych.

- Płatność gotówką za towar w przypadku zamówienia o wartości ponad 15 tys. zł – jeśli potencjalny kontrahent proponuje np. rabat za uregulowanie płatności gotówką, sztuczne podzielenie płatności na szereg mniejszych, aby uniknąć płatności przelewem.

- Płatność na różne rachunki bankowe, w tym osób trzecich lub zagraniczny – żądanie zapłaty kwoty netto na jedno konto, a wartości VAT na inne, niebędące rachunkiem VAT, powinno wzbudzić czujność przedsiębiorcy. Płatność podzielona ma uzasadnienie tylko w przypadku stosowania obowiązującego od lipca br. systemu split payment.

- Znacząca różnica ceny względem rynkowej bez uzasadnienia ekonomicznego – bardzo korzystne ceny mogą wynikać np. z akcji promocyjnych, publicznych ofert czy programów lojalnościowych, ale warto sprawdzić, czy faktycznie kontrahent odnosi jakąś korzyść, obniżając cenę. Znacząca, wyróżniająca się na tle ofert konkurencji obniżka ceny może wskazywać, że kontrahent nie zamierza na transakcji zarobić.

- Propozycja nabycia towarów / produktów / usług spoza branży, w jakiej działa kontrahent – kontrahent składa atrakcyjną propozycę na produkt, którego przedsiębiorca nigdy wcześniej od niego nie kupował i być może nawet nigdy nie był nim zainteresowany. Uzasadnienie ekonomiczne takiej propozycji występuje natomiast wtedy, gdy kontrahent zmienia swój profil działalności.

- Kontakt z kontrahentem niepasujący do okoliczności danej transakcji – nie zawierajmy transakcji z osobami, które nie są rezydentami w Polsce, lub które nie przedstawiają nikogo innego poza sobą do kontaktu w Polsce. Podejrzenie powinien wzbudzać również fakt braku posiadania biura / przedstawicielstwa w Polsce. Przede wszystkim zaś nie powinniśmy podejmować współpracy z osobą, która nie potwierdziła formalnie swojej tożsamości lub z którą nie mieliśmy możliwości spotkać się osobiście.

- Wirtualna siedziba kontrahenta – zanim podejmiemy współpracę z kontrahentem, sprawdźmy, czy miejsce wskazywane jako miejsce prowadzenia działalności faktycznie nim jest.

- Warunki transakcji odbiegające od rynkowych – jeśli kontrahent nie godzi się na zapisy uwzględniające warunki reklamacji, ewentualne kary umowne wynikające z braku realizacji lub złej realizacji umowy, to odbiega od ogólnie rynkowych standardów.

- Brak dokumentów formalnych potwierdzających realizację danej transakcji – brakuje dokumentacji zamówienia, potwierdzenia czy realizacji transakcji.

Metodyka nie stanowi zamkniętego katalogu i nie jest prawomocna, jednak służy ocenie należytej staranności prowadzących działalności gospodarcze. Przez przedsiębiorców może być traktowana jako zbiór wartościowych wskazówek.

REKLAMA

REKLAMA