Samochód wykorzystywany wyłącznie w działalności gospodarczej - jak to udowodnić

REKLAMA

REKLAMA

Jak wynika z art. 86a ust. 4 ustawy o VAT, pojazdy samochodowe są uznawane za wykorzystywane wyłącznie do działalności gospodarczej podatnika, jeżeli:

REKLAMA

REKLAMA

1) sposób wykorzystywania tych pojazdów przez podatnika, zwłaszcza określony w ustalonych przez niego zasadach ich używania, dodatkowo potwierdzony prowadzoną przez podatnika dla tych pojazdów ewidencją przebiegu pojazdu, wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą lub

2) konstrukcja tych pojazdów wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą lub powoduje, że ich użycie do celów niezwiązanych z działalnością gospodarczą jest nieistotne.

Polecamy: Biuletyn VAT

REKLAMA

Polecamy: INFORLEX Księgowość i Kadry

I. Samochody dające prawo do pełnego odliczenia VAT ze względu na sposób wykorzystania

W przypadku samochodów dających prawo do odliczenia VAT ze względu na wykorzystywanie ich wyłącznie do działalności musimy wykonać wiele czynności, aby udowodnić organom podatkowym, że tak jest.

Krok 1. Określenie zasad korzystania z samochodu

W firmie muszą zostać określone zasady korzystania z samochodów. Jednocześnie musi być również wprowadzony system kontroli wykorzystania samochodu.

Należy pamiętać, że zdaniem organów podatkowych i sądów następujący sposób wykorzystania powoduje, iż nie możemy odliczać pełnego VAT:

- parkowanie samochodu pod domem pracownika, chyba że wynika ze specyfiki prowadzonej działalności, np. pracownicy wyjeżdżający i wracający o różnych porach z podróży służbowej;

- wynajem samochodu pracownikowi do celów prywatnych (zob. wyrok NSA z 11 kwietnia 2017 r., sygn. akt I FSK 1721/15);

- brak kontroli nad sposobem wykorzystania samochodu.

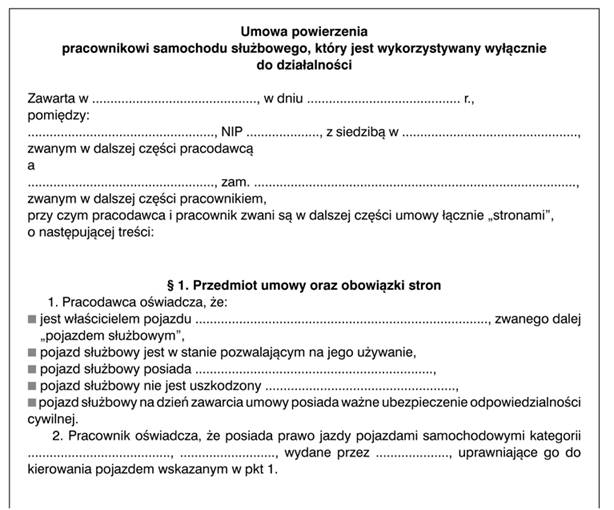

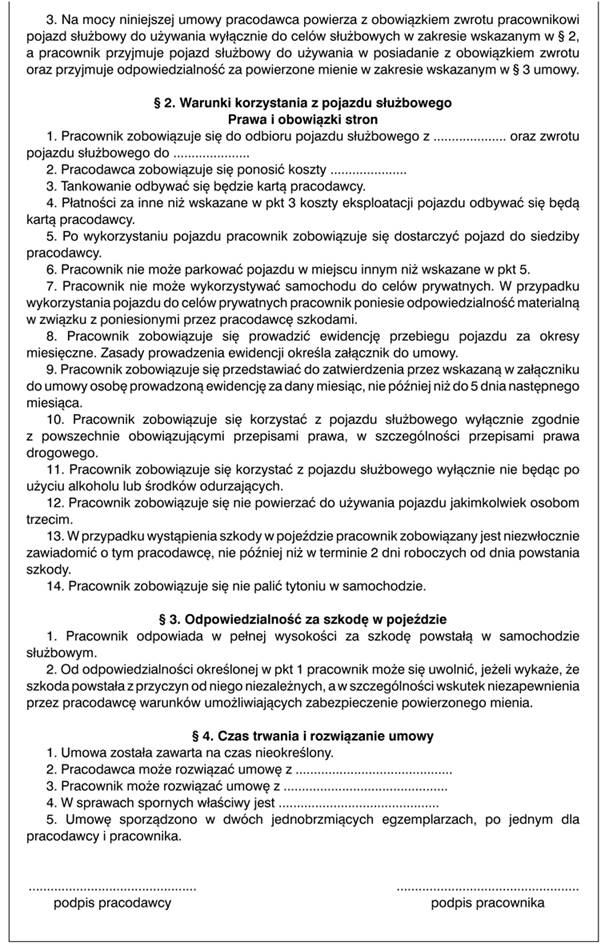

Samochód może być użytkowany na podstawie umowy powierzenia. Gdy takie umowy nie są zawierana, w firmie powinien być wprowadzony regulamin użytkowania samochodu do celów firmowych.

Dlatego gdy samochód będzie wykorzystywany wyłącznie do działalności, umowa powierzenia lub regulamin powinny zawierać w szczególności:

- zobowiązanie pracownika do wykorzystywania samochodu wyłącznie do celów służbowych i określenie konsekwencji niewywiązywania się z tego obowiązku,

- określenie zasad prowadzenia ewidencji przebiegu pojazdu, potwierdzania i kontroli zapisów, gdy samochód jest wykorzystywany wyłącznie do działalności, oraz konsekwencji niewywiązywania się z tego obowiązku,

- określenie zasad parkowania samochodu.

Wzór umowy powierzenia samochodu

Do kontroli wykorzystania samochodu może służyć system GPS, ale brak tego systemu nie wyklucza możliwości odliczania 100 VAT.

Krok 2. Złożenie zgłoszenia VAT-26

Podatnicy wykorzystujący wyłącznie do działalności gospodarczej pojazdy samochodowe, dla których są obowiązani prowadzić ewidencję przebiegu pojazdu, mają obowiązek złożyć naczelnikowi urzędu skarbowego informację o tych pojazdach (VAT-26). Informację należy złożyć w terminie 7 dni od dnia, w którym zostanie poniesiony pierwszy wydatek związany z tymi pojazdami (art. 86a ust. 12 ustawy o VAT). Służy do tego formularz VAT-26. W części C formularza VAT-26 w kolumnie "g" należy wpisać datę, kiedy został poniesiony pierwszy wydatek związany z samochodem, od którego chcemy odliczyć pełny VAT. Od tej daty mamy 7 dni na złożenie VAT-26.

Przykład

Spółka zamierza od listopada 2019 r. wykorzystywać samochód wyłącznie do działalności. 2 listopada 2019 r. samochód był zatankowany. Jeśli od tego wydatku spółka chce odliczyć pełny VAT, musi złożyć VAT-26 najpóźniej 9 listopada 2019 r.

W przypadku niezłożenia w terminie informacji VAT-26 uznaje się, że pojazd samochodowy jest wykorzystywany wyłącznie do działalności gospodarczej podatnika dopiero od dnia jej złożenia.

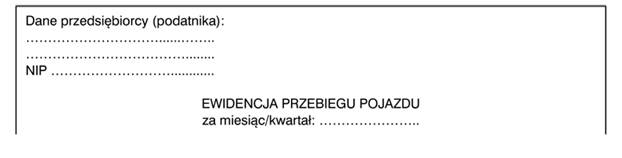

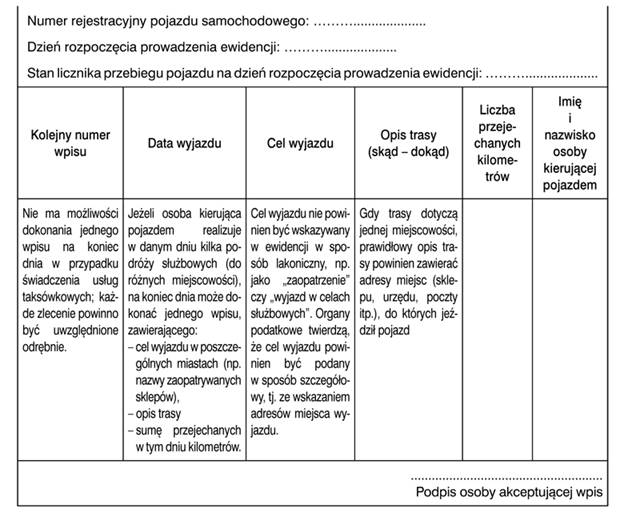

Krok 3. Prowadzenie ewidencji przebiegu pojazdu

Zasadniczo podatnicy wykorzystujący samochody wyłącznie do działalności mają obowiązek prowadzenia ewidencji przebiegu pojazdu. Nie dotyczy to wskazanych przez ustawodawcę samochodów (zob. pkt 7.2) oraz przypadków, gdy samochody te są przeznaczone wyłącznie do sprzedaży lub na wynajem.

Ewidencja musi być prowadzona od pierwszego wydatku wskazanego w VAT-26. W art. 86a ust. 7 ustawy o VAT zostały określone obowiązkowe dane, jakie muszą się w niej znaleźć.

Ewidencja może być prowadzona w formie papierowej lub elektronicznej. Może być prowadzona nawet w formie raportu z systemu GPS, gdy spełnia on wszystkie warunki określone w art. 86a ust. 7 ustawy o VAT.

Wzór ewidencji przebiegu pojazdu prowadzonej przez pracownika

II. Samochody dające prawo do odliczenia ze względu na swoją konstrukcję

Jeżeli konstrukcja pojazdów samochodowych wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą lub powoduje, że ich użycie do celów niezwiązanych z tą działalnością jest nieistotne, to podatnik ma prawo do pełnego odliczenia VAT od wydatków z nimi związanych (art. 86a ust. 4 pkt 2 ustawy o VAT). Nie są to dowolne pojazdy, lecz tylko wymienione w przepisach VAT.

Pojazdy uprawniające do odliczenia VAT ze względu na konstrukcję

|

Lp. |

Rodzaj pojazdu |

Co potwierdza prawo do pełnego odliczenia |

|

1 |

2 |

3 |

|

1. |

Pojazd samochodowy, inny niż samochód osobowy, mający jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą, klasyfikowany na podstawie przepisów o ruchu drogowym do podrodzaju: wielozadaniowy, van |

Zaświadczenie wydane przez okręgową stację kontroli pojazdów po przeprowadzeniu badania technicznego, że samochód spełnia warunki, oraz adnotacja w dowodzie rejestracyjnym VAT-1a |

|

2. |

Pojazd samochodowy, inny niż samochód osobowy, mający jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą z otwartą częścią przeznaczoną do przewozu ładunków |

Zaświadczenie wydane przez okręgową stację kontroli pojazdów po przeprowadzeniu badania technicznego, że samochód spełnia warunki, oraz adnotacja w dowodzie rejestracyjnym VAT-1b |

|

3. |

Pojazd samochodowy, inny niż samochód osobowy, który posiada kabinę kierowcy z jednym rzędem siedzeń i nadwozie przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne elementy pojazdu |

Zaświadczenie wydane przez okręgową stację kontroli pojazdów po przeprowadzeniu badania technicznego, że samochód spełnia warunki, oraz adnotacja w dowodzie rejestracyjnym VAT-2 |

|

4. |

Pojazdy specjalne, które spełniają również warunki zawarte w odrębnych przepisach, określone dla następujących przeznaczeń: a) agregat elektryczny/spawalniczy, b) do prac wiertniczych, c) koparka, koparko-spycharka, d) ładowarka, e) podnośnik do prac konserwacyjno-montażowych, f) żuraw samochodowy |

Dokumenty wydane zgodnie z przepisami o ruchu drogowym, z których wynika, że dany pojazd jest pojazdem specjalnym |

|

5. |

Pojazdy samochodowe będące pojazdami specjalnymi o przeznaczeniu: 1) pogrzebowy, 2) bankowóz - wyłącznie typu A i B - jeżeli mają jeden rząd siedzeń albo ich dopuszczalna masa całkowita jest większa niż 3 tony |

Dokumenty wydane zgodnie z przepisami o ruchu drogowym, z których wynika, że dany pojazd jest pojazdem specjalnym |

|

6. |

Pojazdy samochodowe będące pojazdami specjalnymi o przeznaczeniu: 1) pomoc drogowa, mające nadwozie konstrukcyjnie przeznaczone do przewozu uszkodzonych pojazdów, 2) pogrzebowy, inne niż określone w § 2 pkt 1 rozporządzenia Ministra Finansów z 27 marca 2014 r. w sprawie pojazdów samochodowych uznawanych za wykorzystywane wyłącznie do działalności gospodarczej podatnika (Dz.U. poz. 407), jeżeli przedmiotem działalności gospodarczej podatnika wykorzystującego te pojazdy są usługi pogrzebowe (zob. poz. 5 tabeli), 3) bankowóz - wyłącznie typu A i B, inne niż określone w § 2 pkt 2 rozporządzenia, o którym mowa w pkt 2, jeżeli przedmiotem działalności gospodarczej podatnika wykorzystującego te pojazdy jest transport wartości pieniężnych (zob. poz. 5 tabeli) |

dokumenty wydane zgodnie z przepisami o ruchu drogowym, z których wynika, że dany pojazd jest pojazdem specjalnym |

Spełnienie wymagań dla pojazdów wymienionych w poz. 1-3 stwierdza się na podstawie:

· dodatkowego badania technicznego przeprowadzonego przez okręgową stację kontroli pojazdów, potwierdzonego zaświadczeniem wydanym przez tę stację, oraz

· dowodu rejestracyjnego pojazdu zawierającego odpowiednią adnotację o spełnieniu tych wymagań.

Przeprowadzenie takiego badania nie jest jednak warunkiem, którego niedopełnienie skutkuje utratą prawa do pełnych odliczeń. O prawie do dokonywania takich odliczeń (dzięki uznaniu za pojazd samochodowy wykorzystywany tylko do wykonywania działalności gospodarczej podatnika) decyduje wyłącznie posiadanie przez pojazdy samochodowe wskazanych powyżej cech. Zdaniem organów podatkowych przeprowadzenie badania technicznego samochodu dostawczego i uzyskanie wpisu w dowodzie rejestracyjnym jest warunkiem skorzystania z prawa do pełnego odliczenia VAT naliczonego. Badania muszą być przeprowadzone do dnia złożenie deklaracji, w której podatnik odlicza VAT.

Dla pojazdów wymienionych w tabeli nie prowadzimy ewidencji przebiegu pojazdów i nie zgłaszamy ich na formularzu VAT-26.

REKLAMA

REKLAMA