Split payment zamiast odwrotnego obciążenia od 1 listopada 2019 r.

REKLAMA

REKLAMA

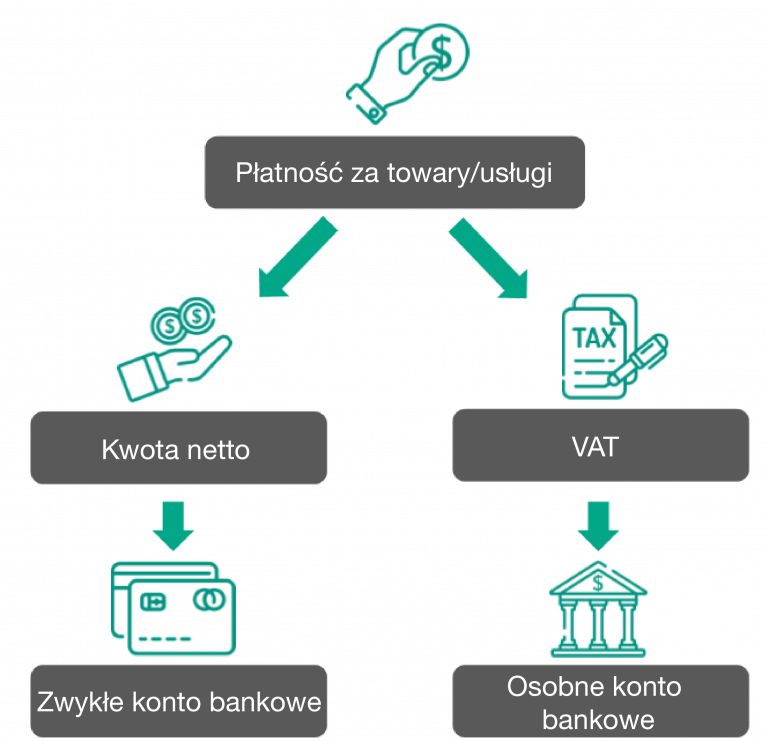

Znowelizowana ustawa o VAT wprowadza obowiązkowy split payment dla branż „wrażliwych” na oszustwa od 1 listopada 2019 roku.

REKLAMA

REKLAMA

Stosowana do tej pory metoda odwrotnego obciążenia obejmująca towary i usługi z załącznika 11 i 14 oraz solidarna odpowiedzialność podatkowa obejmująca towary wymienione w załączniku numer 13 zostaje zastąpiona rozszerzonym załącznikiem numer 15 i objęta obowiązkowym mechanizmem podzielonej płatności.

Odwrotne obciążenie w obrocie krajowym znika bezpowrotnie razem z deklaracją VAT-27.

REKLAMA

Kiedy powstaje obowiązek MPP – Metoda Podzielonej Płatności?

Należy spełnić cztery warunki:

- obowiązek podatkowy, dostawa towarów lub świadczenie usług oraz data wystawienia faktury przypada po 31 października 2019 r.,

- wartość brutto transakcji wynosi powyżej 15 000 PLN lub równowartość tej kwoty,

- co najmniej jedna pozycja z faktury została zawarta w załączniku numer 15 znowelizowanej ustawy o VAT (znikają zał. 11, 13 i 14),

- sprzedawca i odbiorca są podatnikami (transakcja B2B, niezależnie od statusu VAT odbiorcy).

Podzielona płatność zacznie obejmować również towary, które dotąd nie podlegały odpowiedzialności solidarnej ani odwrotnemu obciążeniu. Załącznik numer 15 zawiera 150 pozycji i zostanie nim objęta sprzedaż m.in.:

- części i akcesoriów do pojazdów silnikowych,

- węgla i produktów węglowych,

- maszyn i urządzeń elektrycznych, ich części i akcesoriów.

Dodatkowa informacja na fakturze

W celu zidentyfikowania obowiązkowego mechanizmu podzielonej płatności, na fakturze będzie trzeba zawrzeć informację „Mechanizm podzielonej płatności”. Brak tego sformułowania skutkuje wysokimi sankcjami. Brak takiego sformułowania nie zwalnia kupującego z obowiązku dokonania płatności w formie split payment.

Za brak adnotacji na fakturze o obowiązkowej płatność MPP zostaje wprowadzona sankcja w wysokości 30% zobowiązania podatkowego wykazanego na tej fakturze. Zostanie również wprowadzony katalog przypadków w których odstępuje się od stosowania sankcji.

Jeśli nabywca dokona płatności z pominięciem MPP, będzie podlegał karze grzywny do 720 stawek dziennych lub karze grzywny za wykroczenie skarbowe.

Wady i zalety split payment

Jedną z głównych wad nowej ustawy jest brak możliwości swobodnego dysponowania własnymi środkami. Zostają one „zablokowane” na rachunku VAT.

Ministerstwo rozszerzyło jednak możliwość regulowania zobowiązań z rachunku VAT. Oprócz możliwości dokonywania zobowiązań wobec dostawców metodą MPP, będzie można również regulować zobowiązania publicznoprawne m.in.: podatki dochodowe, VAT, akcyzę, cło, składki ZUS. Wprowadza się również możliwość dokonywania przelewu jednym komunikatem za więcej niż jedną fakturę.

Polecamy: Praktyczny przewodnik po zmianach w VAT. Sprawdź!

Ma zostać wprowadzona możliwość zapłaty w MPP w ramach zaliczek oraz możliwość wzajemnych kompensat należności i potrąceń bez naruszenia MPP.

Z dniem 1 stycznia 2020 r. wejdzie zmiana w zakresie podatku dochodowego, skutkująca wyłączeniem z kosztów podatkowych towarów bądź usług, za które dokonano płatności z pominięciem mechanizmu podzielonej płatności. Dotyczy to transakcji powyżej 15 0000 zł.

Ewa Kulesza, VGD

REKLAMA

REKLAMA