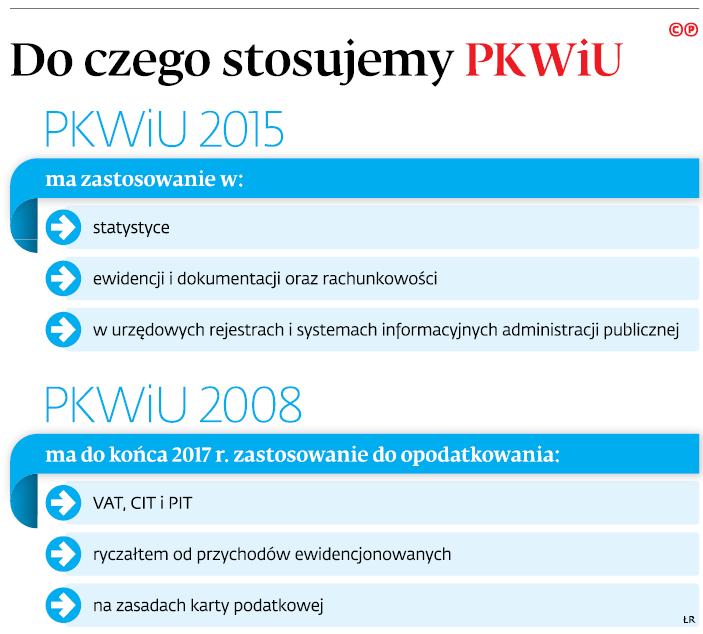

PKWiU z 2008 r. będzie stosowana do celów VAT do końca 2017 r.?

REKLAMA

REKLAMA

Trudne rozstania

W 2014 r., gdy zmieniono ustawę o VAT, resort finansów przekonywał, że odchodzi od Polskiej Klasyfikacji Wyrobów i Usług. Zrezygnował z PKWiU m.in. w przepisach określających zakres zwolnień z VAT.

REKLAMA

REKLAMA

Od tego czasu jednak znaczenie PKWiU znów rośnie. Wiąże się to z rozszerzaniem mechanizmu odwrotnego obciążenia oraz solidarnej odpowiedzialności nabywcy za VAT niezapłacony przez sprzedawcę.

O tym, jakiego znaczenia nabiera PKWiU, można się przekonać, zaglądając do załączników do ustawy o VAT: nr 11 i nr 13, a ostatnio, w związku z wprowadzeniem odwrotnego obciążenia na usługi budowlane – także do załącznika nr 14.

Polecamy książkę: VAT 2017. Komentarz

REKLAMA

W efekcie piętrzą się problemy podatników z właściwym klasyfikowaniem towarów i usług.

Opinia nie jest wiążąca

Podatnik może, owszem, wystąpić z wnioskiem o wydanie opinii klasyfikacyjnej do Ośrodka Interpretacji Standardów Klasyfikacyjnych w Łodzi (GUS), ale taka opinia nie jest wiążąca dla organów podatkowych. – Cóż z tego, że uzyskam opinię GUS, skoro jest ona tylko dowodem w sprawie podatkowej? – pyta Krystian Łatka, doradca podatkowy z Instytutu Studiów Podatkowych Modzelewski i Wspólnicy.

Dominik Szczygieł, radca prawny i doradca podatkowy z MSDS Tax i MSDS Legal, podaje przykład podatnika, który wprawdzie otrzymał opinię statystyczną, ale niewiele mu to pomogło.

– Organ podatkowy dwukrotnie występował do GUS z prośbą o weryfikację. Mimo że GUS dwukrotnie potwierdzał prawidłowość stanowiska podatnika, organy obu instancji dokonały samodzielnej, odmiennej interpretacji, a sądy (WSA i NSA) nie dopatrzyły się w tym zakresie nieprawidłowości – opowiada ekspert.

Zdarza się również – jak mówi Krystian Łatka – że GUS np. po pół roku od wydania opinii statystycznej zmienia klasyfikację. Jakie może to mieć skutki, ekspert opisuje na przykładzie podatnika, który kupował wyroby stalowe z VAT, bo taką uzyskał opinię GUS. Po pół roku dostawca dostał jednak pismo zmieniające opinię. GUS przyznał w niej, że nastąpiła pomyłka w klasyfikacji i dany wyrób powinien być objęty odwrotnym obciążeniem VAT.

– Przykład pokazuje, że potrzebna jest droga odwoławcza i związanie urzędu skarbowego dokonaną klasyfikacją (na wzór Wiążącej Informacji Taryfowej lub Wiążącej Informacji Akcyzowej) – apeluje Krystian Łatka.

Wyroki sądu też nie

Na niewiele zda się tu występowanie o interpretację indywidualną. Fiskus twierdzi bowiem, że nie są one od tego, aby wyjaśniały, czy do konkretnego grupowania PKWiU należy zakwalifikować dany towar lub usługę.

Podatnicy spierają się o to nawet w sądach. Ostatnio WSA w Krakowie orzekł, że podatnik może pytać fiskusa o klasyfikacje PKWiU (wyrok z 11 kwietnia 2017 r., sygn. akt I SA/Kr 71/17). Wyrok jest jednak nieprawomocny, a wcześniej zapadały również orzeczenia przeciwne, w tym przed Naczelnym Sądem Administracyjnym.

– Choć pogląd WSA w Krakowie uważam za trafny, to obawiam się, że NSA go nie podzieli – komentuje Krystian Łatka.

Problemy z odwrotnym obciążeniem...

Ostatnio problem z klasyfikacją daje o sobie znać szczególnie w sprawach związanych z odwrotnym obciążeniem. Przykładem są usługi polegające na najmie rusztowań i ich montażu. Podwykonawcy mają problem, czy w tym przypadku stosować odwrotne obciążenie, czy zasady ogólne VAT.

Jak tłumaczy Arkadiusz Łagowski, doradca podatkowy w Grant Thornton, nie ma w tym zakresie wytycznych do PKWiU z 2008 r. Pomocniczo stosowane są wytyczne do klasyfikacji PKWiU z 2015 r. – Wskazują one na traktowanie wynajmu rusztowań z demontażem jako usługi budowlanej podlegającej odwrotnemu obciążeniu. Natomiast wytyczne do klasyfikacji PKD nakazują traktować najem jako usługę niebudowlaną, opodatkowaną na zasadach ogólnych – wyjaśnia ekspert.

Na dodatek w PKWiU używane są pojęcia wieloznaczne, jak np. „roboty budowlane specjalistyczne” czy „roboty ogólnobudowlane”. Można je różnie interpretować.

Jakie mogą być skutki podatkowe błędnej kwalifikacji, tłumaczy Krystian Łatka. Gdy okaże się, że:

● usługa była opodatkowana na zasadach ogólnych, to usługodawca popełni błąd, nie rozliczając podatku, jeśli oceni, że usługa, którą wykonuje, jest objęta odwrotnym obciążeniem;

● usługa była objęta odwrotnym obciążeniem, to usługobiorca popełni błąd, odliczając VAT z faktury niesłusznie wystawionej przez usługodawcę na zasadach ogólnych.

...i stawkami

Od lat powiązanie PKWiU z ustawą o VAT rodzi problemy z określeniem właściwej stawki podatkowej. Przykładem opodatkowanie dań gotowych i na wynos. Dopiero w interpretacji ogólnej (z 24 czerwca 2016 r., nr PT1.050.3.2016.156) minister finansów wyjaśnił, że sprzedaż gotowych posiłków i dań na wynos należy objąć ośmioprocentową stawką VAT. Są to bowiem dania gotowe do spożycia, a więc sklasyfikowane w dziale PKWiU 56 – Usługi związane z wyżywieniem. Nie można więc do nich stosować stawki 5 proc., właściwej dla działu PKWiU 10.85 – Gotowe posiłki i dania.

Problem zastosowania właściwej stawki podatkowej daje o sobie znać szczególnie w przypadku świadczeń złożonych, np. kompleksowych usług budowlanych. Bartosz Bogdański, doradca podatkowy i partner w MDDP, wyjaśnia, że w takim przypadku decydujące są zasady opodatkowania usługi głównej. – Natomiast z perspektywy zasad metodycznych klasyfikacji statystycznej kompleksowe świadczenie budowlane może być klasyfikowane jako wiele odrębnych usług, objętych różnymi stawkami podatkowymi – mówi ekspert.

Dodaje, że opinia statystyczna GUS może nie pomóc podatnikowi również w sytuacji, gdy preferencyjna stawka VAT jest stosowana jedynie do części towarów i usług objętych jednym grupowaniem. Oznaczenie „ex” przed kodem PKWiU oznacza, że wolą ustawodawcy było zawężenie stosowania preferencji podatkowej jedynie do części towarów i usług objętych wspólnym kodem PKWiU.

Krystian Łatka, doradca podatkowy z Instytutu Studiów Podatkowych Modzelewski i Wspólnicy, wskazuje, że źródłem wszystkich tych problemów jest brak precyzyjnej drogi prawnej dla potwierdzenia stawki VAT w powiązaniu z kodem PKWiU.

Mniejsze zło

Mimo wielu wad powiązania przepisów o VAT z klasyfikacją statystyczną eksperci przyznają, że w pewnych kwestiach takie odwołania są konieczne.

Z tym że nie tam, gdzie nastąpiła harmonizacja na poziomie całej Unii Europejskiej.

– Ministerstwo słusznie więc od 2014 r. odeszło od wykorzystywania klasyfikacji statystycznych np. do określania zakresu zwolnień z VAT czy miejsca świadczenia usług – ocenia Jerzy Martini, partner i doradca podatkowy w Kancelarii Martini i Wspólnicy.

Zwraca natomiast uwagę, że tam, gdzie państwa członkowskie mają większą swobodę (np. przy określeniu zakresu usług objętych odwrotnym obciążeniem), powiązanie usług z PKWiU jest dobrym rozwiązaniem.

Zdaniem Krystiana Łatki odwołanie do PKWiU to mniejsze zło, bo choć w praktyce stwarza problemy, to jego brak mógłby być równie kłopotliwy. Widać to na przykładzie licznych sporów o stawkę VAT od wstępu np. do klubów fitness, na basen. Problem wziął się z tego, że w poz. 186 załącznika nr 3 do ustawy o VAT wskazane zostały – jako objęte stawką 8 proc. VAT – „pozostałe usługi związane z rekreacją – wyłącznie w zakresie wstępu”, bez względu na symbol PKWiU. Spory o to rozstrzygnęły dopiero sądy, korzystnie dla podatników.

Eksperci są natomiast zdania, że ustawodawca bezwzględnie powinien zaktualizować odesłania w ustawie o VAT do obecnie obowiązującej klasyfikacji (PKWiU 2015). – Z punktu widzenia zwykłego, drobnego przedsiębiorcy, który samodzielnie czyta przepisy o VAT, odwoływanie się do nieobowiązujących już klasyfikacji może być bardzo mylące – zauważa Jerzy Martini. ⒸⓅ

Łukasz Zalewski

REKLAMA

REKLAMA