Kto straci zwolnienie podmiotowe z VAT od 1 września 2019 r.

REKLAMA

REKLAMA

Polecamy: Najnowsze zmiany w VAT. Sprawdź!

REKLAMA

REKLAMA

Polecamy: Praktyczny przewodnik po zmianach w VAT. Sprawdź!

Mali przedsiębiorcy, którzy w sieci sprzedają np. komputery, telefony czy sprzęt domowy, od 1 września będą musieli rozliczać podatek od towarów i usług. Ustawodawca nie przewidział dla nich przepisów przejściowych.

REKLAMA

O sposobie rozliczenia sprzedaży z fiskusem będzie decydować data zapłaty. Oznacza to, że jeżeli klient część ceny ureguluje w sierpniu, a resztę we wrześniu, płatność trzeba będzie rozliczyć według zupełnie różnych zasad. Problem związany jest z dużą nowelizacją ustawy o VAT, którą w ubiegłym tygodniu przyjął Senat. Teraz przepisy trafią do podpisu prezydenta.

Niezależenie od obrotu

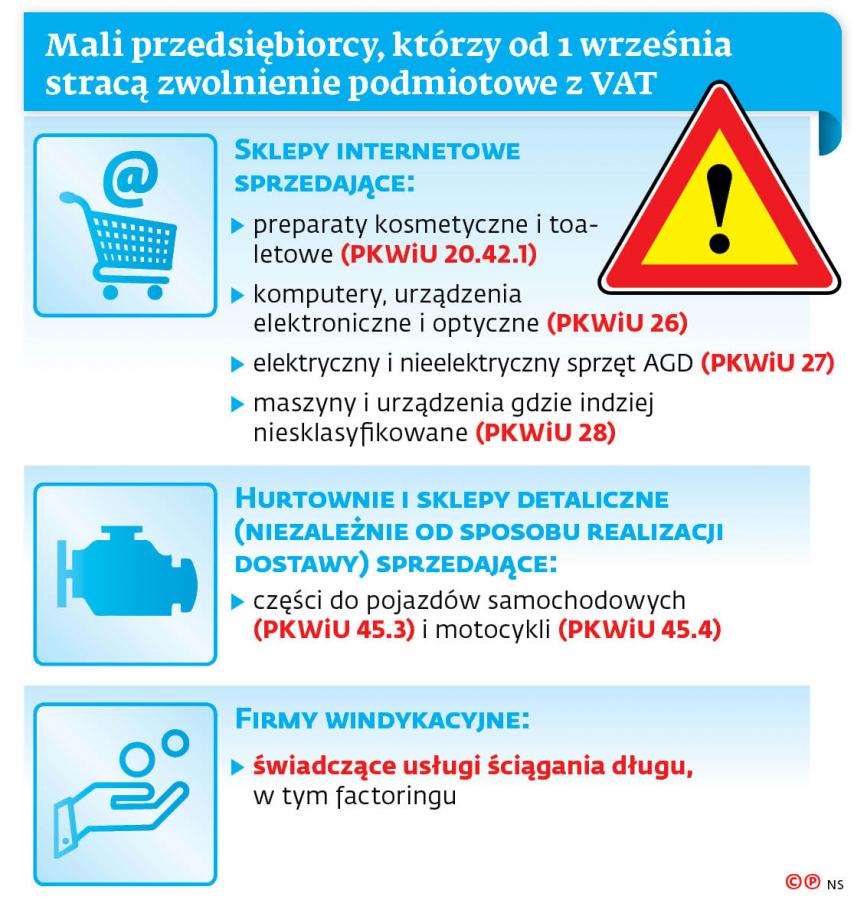

Jedna ze zmian zakłada, że od 1 września br. ze zwolnienia z podatku dla najmniejszych przedsiębiorców (z obrotami do 200 tys. zł wartości sprzedaży) nie będą mogli już korzystać podatnicy, którzy handlują m.in. elektroniką, sprzętem elektrycznym, RTV i AGD w sieci albo ci, którzy prowadzą sprzedaż telefoniczną takich towarów.

Nowe zasady dotyczyć będą też przedsiębiorców, którzy sprzedają kosmetyki, a także części do samochodów i motocykli (niezależnie od sposobu realizacji dostawy), oraz świadczących usługi ściągania długu, w tym faktoringu.

Za kilka miesięcy wiele sklepów będzie musiało więc rozliczać VAT jako czynni podatnicy, niezależnie od wartości obrotu. To będzie się wiązać z nowymi obowiązkami. Będą oni musieli składać zarówno deklaracje VAT jak i JPK_VAT (ma się to zmienić w przyszłym roku – patrz tekst poniżej).

Polecamy: Biuletyn VAT

Polecamy: VAT 2019. Komentarz

Brak przepisów przejściowych

Rozliczenia z fiskusem nie będą proste w pierwszym okresie obowiązywania przepisów. Problem może powstać np., gdy zaliczka zostanie wpłacona do 31 sierpnia, a towar dotrze po tej dacie, albo jeżeli wysyłka nastąpi w sierpniu, a zamówienie znajdzie się u odbiorcy we wrześniu. Odpowiedzi trudno szukać w przepisach przejściowych, bo ustawodawca ich nie przewidział. – Wprowadził je tylko odnośnie do zmian w rozliczaniu VAT przez komorników – zwraca uwagę Roman Namysłowski, doradca podatkowy, partner zarządzający Crido. Wyjaśnia, że tu będzie decydować termin dostawy. Zupełnie inaczej, zdaniem eksperta, będzie w przypadku sklepów internetowych.Te przy rozliczaniu VAT powinny się kierować terminem zapłaty (który decyduje, kiedy powstał obowiązek podatkowy w VAT).\

– Jeżeli więc klient wpłaci pieniądze przed 1 września, to w tym przypadku trzeba będzie zastosować zwolnienie. Nie ma przy tym znaczenia, że towar dotarł do odbiorcy po tej dacie – wyjaśnia Roman Namysłowski. Jego zadaniem sprawa się skomplikuje, gdy płatność zostanie rozłożona w czasie. W takim przypadku może się okazać, że do części kwoty trzeba będzie zastosować zwolnienie (bo zostanie uregulowana np. w sierpniu), a od pozostałej (wpłaconej np. we wrześniu) – odprowadzić podatek.

Podobnie sprawa będzie wyglądała w przypadku zamówień za pobraniem, które zostaną zrealizowane po wejściu w życie nowelizacji. Ekspert przyznaje, że w tym przypadku trzeba będzie zastosować nowe zasady – bo zapłata nastąpi już po 31 sierpnia.

Mali przedsiębiorcy, którzy od 1 września stracą zwolnienie podmiotowe z VAT / DGP

Odliczenie podatku

Powstaje również pytanie, czy przedsiębiorcy będą mogli odliczyć podatek z faktur zakupowych sprzed 1 września na towary, które sprzedadzą po tej dacie, bowiem wraz z likwidacją zwolnienia podmiotowego i wprowadzeniem obowiązku naliczania VAT przedsiębiorcy będą mogli też odliczać podatek od swoich zakupów.

W tym przypadku warto sięgnąć do obowiązujących przepisów (art. 91 ust. 1–7d ustawy o VAT). Umożliwiają one odliczenie podatku od towarów handlowych (przez jego skorygowanie) nabytych przed dniem utraty zwolnienia. Korektę podatku naliczonego sklep będzie musiał zrobić w deklaracji składanej za okresy rozliczeniowe, w których wystąpiła sprzedaż (tj. zmiana podatkowego przeznaczenia towarów i usług).

Przy czym należy pamiętać, że gdy przedsiębiorca naliczy podatek tylko do części ceny (uregulowanej po 31 sierpnia), to VAT z faktury musi być odliczony w tej samej proporcji.

Etap legislacyjny

Nowelizacja przepisów o VAT oraz niektórych innych ustaw (druk senacki 1228) – trafi do podpisu prezydenta

Agnieszka Pokojska

REKLAMA

REKLAMA