Handlujący w internecie elektroniką stracą zwolnienie z VAT - od 1 lipca 2018 r.

REKLAMA

REKLAMA

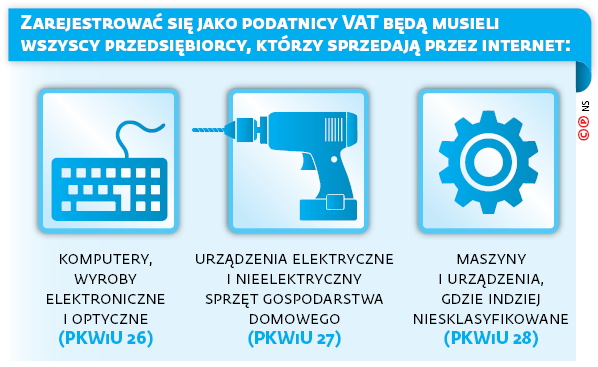

Nową broń przeciwko nieuczciwym handlarzom ukryto w projekcie nowelizacji ustawy o podatku od towarów i usług, który jest obecnie w konsultacjach. Zakłada on, że od 1 lipca br. ze zwolnienia z podatku dla najmniejszych przedsiębiorców (z obrotami do 200 tys. zł wartości sprzedaży) nie będą mogli już korzystać podatnicy, którzy handlują m.in. elektroniką, sprzętem elektrycznym, RTV i AGD w sieci, albo ci, którzy prowadzą sprzedaż telefoniczną takich towarów.

REKLAMA

REKLAMA

Ministerstwo Finansów już jakiś czas temu objęło szczególnym nadzorem handel urządzeniami elektronicznymi na portalach aukcyjnych. Na swojej stronie internetowej zamieszcza komunikaty o wykrytych nieprawidłowościach, np. bezprawnym stosowaniu przez handlarzy procedury VAT marża czy odmowie wystawiania faktur klientom. Przykładem jest informacja opublikowana 14 lutego br., w której resort ostrzegł, że ma na oku przedsiębiorców, którzy sprzedają telefony komórkowe i tablety z adnotacją „nie wystawiam FV”. Zdaniem MF takie zachowanie „może wskazywać na chęć zaniżenia podstawy opodatkowania VAT, co skutkuje powstaniem zaległości podatkowej oraz sankcji”.

Oszuści szybko znikają

Eksperci nie są zaskoczeni aktywnością urzędników fiskusa na tym polu. Bo w sieci działa coraz więcej firm, których głównym celem jest wyłudzanie VAT. – Taki przedsiębiorca kupuje elektronikę objętą mechanizmem odwrotnego obciążenia. Jako nabywca powinien odprowadzić VAT, ale tego nie robi – tłumaczy Michał Kanownik, prezes ZIPSEE. Potem taka firma sprzedaje telefon bądź tablet na portalu aukcyjnym w znacznie niższej cenie niż sklep, który uczciwie rozlicza się z fiskusem.

Jak duża jest skala tego procederu? – Ogromna. Wystarczy zajrzeć na strony popularnych aukcji internetowych, by się o tym przekonać – podkreśla Kanownik. Dodaje, że bardzo często, zanim fiskusowi uda się zidentyfikować zagrożenie, oszust znika z rynku. Dziś takie podmioty nie widnieją w ewidencji podatników VAT, bo mogą korzystać ze zwolnienia dla małych podmiotów. Tym samym nie muszą też przesyłać skarbówce JPK_VAT.

REKLAMA

Trzeba chronić uczciwych

Według Michała Kanownika, gdy tylko zmiany legislacyjne wejdą w życie, w ręce urzędników trafi nowe narzędzie, które pozwoli od razu wykazać, że przedsiębiorca działa nieprawidłowo. Wystarczy, że fiskus sprawdzi w swoich rejestrach, czy sprzedawca laptopa, telefonu czy tabletu jest zarejestrowany jako podatnik VAT. Z góry można założyć, że oszust nie dostosuje się do nowych wymogów.

Jarosław Ziółkowski, doradca podatkowy w Independent Tax Advisers, przyznaje, że zmiany planowane przez resort finansów powinny ułatwić mu walkę z nieprawidłowościami. Zastrzega jednak, że same przepisy nie wyeliminują oszustów. Ważne są także stałe i skoordynowane działania administracji podatkowej, która będzie umiała zrobić użytek z nowych uprawnień.

– Same ostrzeżenia, które resort już nieraz kierował pod adresem potencjalnie nieuczciwych firm, nie wystarczyły. Na portalach aukcyjnych ciągle można znaleźć mnóstwo ofert, w których sprzedawca, a zarazem przedsiębiorca, zastrzega, że nie wystawia faktur – przypomina Ziółkowski. Jego zdaniem kontrole fiskusa i wyłapywanie oszustów są ważne nie tylko ze względu na wpływy budżetowe, lecz także ochronę uczciwych przedsiębiorców.

Polecamy: VAT 2018. Komentarz

– Trudno konkurować z podmiotem, który nie rozlicza w ogóle VAT albo rozlicza podatek zagraniczny (z niższą stawką niż krajowy), choć faktycznie prowadzi działalność na terytorium Polski – mówi Jarosław Ziółkowski.

Doradca podatkowy zwraca też uwagę na inny, mniej przyjemny z punktu widzenia konsumentów, skutek walki fiskusa z nieuczciwymi przedsiębiorcami. – Może się okazać, że trudniej będzie kupić nowy telefon czy tablet w tak okazyjnej cenie jak dziś – przyznaje. Na szczęście niewiele powinno się zmienić w sprzedaży telefonów używanych. W ich przypadku, podobnie jak obecnie, będzie można rozliczać podatek w systemie marży. ⒸⓅ

Agnieszka Pokojska

Mariusz Szulc

Etap legislacyjny

Projekt nowelizacji ustawy o VAT i niektórych innych ustaw (nr UA37) – w konsultacjach.

REKLAMA

REKLAMA