Koszty zakupu materiałów i towarów w księgach rachunkowych

REKLAMA

REKLAMA

Koszty zakupu, nawet jeżeli są istotne i zwiększają cenę nabycia materiałów i/lub towarów, mogą być ewidencjonowane na różne sposoby. Wybrana forma ewidencji powinna wynikać z przyjętej przez jednostkę polityki rachunkowości. Stosowana metoda musi spełnić wymogi ustawy o rachunkowości, tj. materiały i towary wycenia się w cenie nabycia. Jak jednak wynika z art. 34 ust. 1 i 2, jednostki mogą wyceniać materiały i towary w cenie zakupu, jeżeli nie zniekształca to stanu aktywów ani wyniku finansowego jednostki. Składniki rzeczowych aktywów obrotowych mogą być ujmowane na dzień nabycia w cenach przyjętych do ewidencji, z uwzględnieniem różnic między tymi cenami a rzeczywistymi cenami ich nabycia albo zakupu. Na dzień bilansowy wartość składników rzeczowych aktywów obrotowych wyrażoną w cenach ewidencyjnych należy doprowadzić do poziomu ceny nabycia (zakupu) lub ceny rynkowej, w zależności od tego, która z nich jest niższa. Oznacza to, że stosowana metoda ewidencji musi zapewnić prawidłową wycenę bilansową materiałów/towarów.

REKLAMA

REKLAMA

Koszty usługi transportowej w księgach rachunkowych

Ewidencja materiałów i/lub towarów oraz kosztów zakupu może odbywać się następująco:

• materiały/towary w rzeczywistej cenie nabycia – koszty zakupu ujmuje się na koncie „Materiały” i/lub „Towary”.

REKLAMA

• materiały/towary w rzeczywistej cenie nabycia – koszty zakupu ujmuje się na koncie „Rozliczenia międzyokresowe kosztów”.

• materiały/towary w rzeczywistej cenie zakupu – koszty zakupu zalicza się bezpośrednie w koszty bieżącego okresu.

• materiały/towary w stałej cenie ewidencyjnej ustalonej na poziomie ceny zakupu (+/– odchylenie) – koszty zakupu zalicza się w koszty bieżącego okresu.

• materiały/towary w stałej cenie ewidencyjnej ustalonej na poziomie ceny nabycia (+/– odchylenie) – koszty zakupu ujmuje się na koncie „Rozliczenie międzyokresowe kosztów”.

Wydatki na szkolenie BHP pracowników w księgach rachunkowych

PRZYKŁAD 1

Materiały/towary w rzeczywistej cenie nabycia

– koszty zakupu ujmuje się na koncie „Materiały”/„Towary”

Jednostka otrzymała razem z dostawą fakturę za zakup materiałów. Wartość dostawy: 5000 zł. Następnie otrzymała też fakturę za transport. Wartość netto faktury wynosi 600 zł.

Ewidencja księgowa

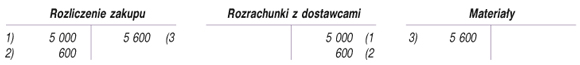

1. Otrzymanie dostawy:

Wn „Rozliczenie zakupu” 5 000 zł

Ma „Rozrachunki z dostawcami” 5 000 zł

Deregulacja zawodów księgowych i finansowych w 2014r. - PDF

2. Otrzymanie faktury za transport:

Wn „Rozliczenie zakupu” 600 zł

Ma „Rozrachunki z dostawcami” 600 zł

3. Przyjęcie materiałów do magazynu:

Wn „Materiały” 5 600 zł

Ma „Rozliczenie zakupu” 5 600 zł

W ten sposób na koncie „Materiały”/„Towary” ujmuje się składniki w rzeczywistej cenie nabycia. Cena nabycia każdej dostawy będzie prawdopodobnie inna, w zależności od ceny zakupu oraz od kosztów zakupu.

Podyskutuj o tym na naszym FORUM

Więcej na ten temat w Biuletynie Głównego Księgowego

REKLAMA

REKLAMA