Wydatki na szkolenie BHP pracowników w księgach rachunkowych

REKLAMA

REKLAMA

RADA

Koszty obowiązkowych szkoleń dotyczących bezpieczeństwa i higieny pracy ewidencjonuje się na koncie 405 „Ubezpieczenia społeczne i inne świadczenia” i/lub na koncie 550 „Koszty zarządu”. Koszty szkoleń BHP pracowników są kosztami uzyskania przychodów. Szczegóły – w uzasadnieniu.

REKLAMA

REKLAMA

UZASADNIENIE

Na pracodawcy ciążą obowiązki związane z zatrudnieniem nowego pracownika. Osoba przyjmowana do pracy nie tylko podlega wstępnym badaniom lekarskim (zgodnie z art. 229 Kodeksu pracy), ale również powinna odbyć wstępne szkolenie z zakresu bezpieczeństwa i higieny pracy. Zgodnie z art. 2373 § 2 Kodeksu pracy pracodawca jest obowiązany zapewnić przeszkolenie pracownika w zakresie bezpieczeństwa i higieny pracy przed dopuszczeniem go do pracy oraz prowadzenie okresowych szkoleń w tym zakresie. Szkolenie pracownika przed dopuszczeniem do pracy nie jest wymagane w przypadku podjęcia przez niego pracy na tym samym stanowisku pracy, które zajmował u danego pracodawcy bezpośrednio przed nawiązaniem z tym pracodawcą kolejnej umowy o pracę.

Darowizny na cele charytatywne w księgach rachunkowych

Do szkoleń obowiązkowych, które odbywają się na koszt pracodawcy, należą:

REKLAMA

• szkolenia wstępne organizowane przy zatrudnianiu nowego pracownika, zawierające podstawowe informacje na temat zasad BHP,

• szkolenia okresowe, mające na celu uaktualnienie i ugruntowanie wiedzy pracownika w zakresie BHP.

Szkolenia te mogą być organizowane i prowadzone przez pracodawców lub na ich zlecenie przez jednostkę organizacyjną prowadzącą działalność szkoleniową w dziedzinie bezpieczeństwa i higieny pracy. Szczegółowe zasady w dziedzinie bhp, zakres szkolenia oraz wymagania dotyczące treści tego szkolenia i sposób jego udokumentowania zostały uregulowane w rozporządzeniu Ministra Gospodarki i Pracy z 27 lipca 2004 r. w sprawie szkolenia w dziedzinie bezpieczeństwa i higieny pracy.

Szkolenie BHP pracowników a koszt uzyskania przychodu

Kodeks pracy (art. 207 § 2) nakłada na pracodawcę obowiązek chronienia zdrowia i życia pracowników przez zapewnienie bezpiecznych i higienicznych warunków pracy przy odpowiednim wykorzystaniu osiągnięć nauki i techniki. Oznacza to, że koszty szkoleń BHP mają ścisły związek z funkcjonowaniem firmy (nie można mówić o dowolności ich organizacji). Mając na uwadze również fakt, że koszty działań podejmowanych przez pracodawcę w zakresie BHP nie mogą obciążać pracowników (art. 207 § 21 k.p.), należy ponad wszelką wątpliwość uznać je za koszty uzyskania przychodów.

Jak ująć w księgach koszty postępowania sądowego

Szkolenie BHP pracowników w księgach rachunkowych

Wydatki na BHP pracodawca zalicza w ciężar kosztów działalności operacyjnej. W księgach rachunkowych ich ewidencja odbywa się na koncie kosztów rodzajowych 405 „Ubezpieczenia społeczne i inne świadczenia” lub/i na koncie 550 „Koszty zarządu” w układzie kalkulacyjnym.

Podyskutuj o tym na naszym FORUM

PRZYKŁAD

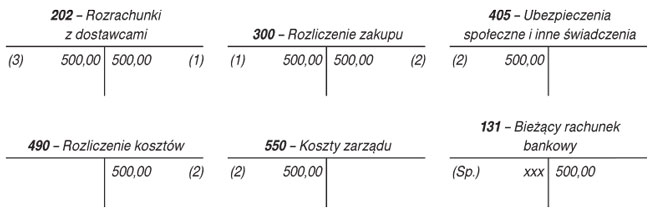

Spółka Alfa zatrudniła w maju 2014 r. dwóch pracowników, których skierowano na wstępne szkolenie z zakresu BHP. Szkolenie zostało przeprowadzone przez zewnętrzną firmę, która wystawiła fakturę na kwotę 500 zł. Jednostka prowadzi ewidencje na kontach zespołu 4 i 5.

Ewidencja w księgach rachunkowych

1. Faktura – zakup usług – ewidencja zobowiązania (szkolenia z zakresu bezpieczeństwa i higieny pracy, odbywające się na zasadach określonych w przepisach Kodeksu pracy i powołanego wcześniej rozporządzenia, stanowią czynności zwolnione z VAT na podstawie art. 43 ust. 1 pkt 29 lit. a) ustawy o VAT)

Wn konto 300 „Rozliczenie zakupu” 500,00 zł

Ma konto 202 „Rozrachunki z dostawcami” 500,00 zł

2. Faktura – zakup usług – ewidencja kosztu

Wn konto 405 „Ubezpieczenia społeczne i inne świadczenia” 500,00 zł

Ma konto 300 „Rozliczenie zakupu” 500,00 zł

oraz księgowanie równoległe:

Wn konto 550 „Koszty zarządu” 500,00 zł

Ma konto 490 „Rozliczenie kosztów” 500,00 zł

3. WB – uregulowanie zobowiązań wobec dostawcy

Wn konto 202 „Rozrachunki z dostawcami” 500,00 zł

Ma konto 131 „Bieżący rachunek bankowy” 500,00 zł

PODSTAWA PRAWNA:

• art. 43 ust. 1 pkt. 29 lit. a) ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2014 r., poz. 312

• art. 207 § 2, art. 229, 237 ustawy z 26 czerwca 1974 r. – Kodeks pracy – j.t. Dz.U. z 1998 r. Nr 21, poz. 94; ost.zm. Dz.U. z 2014 r., poz. 208

Dorota Pietrasz

praktyk, specjalista ds. rachunkowości

Źródło: Monitor Księgowego

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA