Dofinansowanie wypoczynku zimowego w księgach rachunkowych

REKLAMA

REKLAMA

REKLAMA

REKLAMA

W przypadku finansowania z zakładowego funduszu świadczeń socjalnych (dalej: ZFŚS) trzeba pamiętać, że jest on tworzony na działalność socjalną danej firmy. Co istotne, przyznanie pomocy poszczególnym pracownikom zależy od ich sytuacji życiowej, rodzinnej i materialnej. Oczywiście jeśli ten warunek zostanie spełniony i jest odpowiedni zapis w regulaminie ZFŚS, to nie ma przeszkód, aby z tych środków dofinansować np. kolonie czy wczasy. Dotyczy to zarówno pracowników, jak i ich rodziny.

Zgodnie bowiem z ustawą o ZFŚS za działalność socjalną uważa się usługi świadczone przez pracodawców na rzecz różnych form wypoczynku, działalności kulturalno-oświatowej, sportowo-rekreacyjnej, opieki nad dziećmi w żłobkach, klubach dziecięcych, przedszkolach oraz innych form wychowania przedszkolnego, udzielanie pomocy materialnej – rzeczowej lub finansowej, a także zwrotnej lub bezzwrotnej pomocy na cele mieszkaniowe na warunkach określonych umową.

Ważny dokument

Ponadto w regulaminie ZFŚS trzeba wskazać wzory wniosków składanych przez pracowników do otrzymania świadczeń z funduszu socjalnego. Trzeba też określić sposób dokumentowania wydatków dofinansowywanych lub zwracanych ze środków tego funduszu. Takie dokumenty powinny zostać także opisane w instrukcji sporządzania, obiegu i kontroli dowodów księgowych. Wnioski o przyznanie świadczeń z ZFŚS powinny być sprawdzone pod względem merytorycznym przez osobę upoważnioną i zatwierdzone do wypłaty (decyzja o przyznaniu świadczenia). Realizacja świadczenia następuje na podstawie polecenia wypłaty.

REKLAMA

Warto zwrócić uwagę, że często jako załącznik do wniosku dołącza się dokumenty określone w regulaminie, na podstawie których można zweryfikować zasadność przyznania takiego świadczenia. Przykładowo może to być dowód zapłaty. Powinny z niego jednoznacznie wynikać informacje:

● kto jest organizatorem wypoczynku,

● kto korzystał z wypoczynku,

● jakie są formy wypoczynku,

● o okresie, w którym z niego korzystano,

● o kwocie poniesionego wydatku.

Powinien też widnieć podpis osoby, która wystawiła taki dokument. Za spełnienie wymogu identyfikacji podmiotu uprawnionego do organizacji takiego wypoczynku może być uznane np. przedłożenie wyciągu ze statutu organizatora lub oświadczenie organizatora.

PIT i składki

Wartość otrzymanego świadczenia przez pracownika jest dla niego przychodem zgodnie z art. 12 ust. 1 i art. 20 ust. 3 ustawy o PIT. Jednak na podstawie art. 21 ust. 1 pkt 78 ustawy o PIT wolne od podatku dochodowego są opłaty do: wypoczynku zorganizowanego przez podmioty prowadzące działalność w tym zakresie w formie wczasów, kolonii, obozów i zimowisk, w tym również połączonego z nauką pobytu na leczeniu sanatoryjnym, w placówkach leczniczo-sanatoryjnych, rehabilitacyjno-szkoleniowych i leczniczo-opiekuńczych, oraz przejazdów związanych z tym wypoczynkiem i pobytem na leczeniu – dzieci i młodzieży do lat 18:

a) z funduszu socjalnego, zakładowego funduszu świadczeń socjalnych oraz zgodnie z odrębnymi przepisami wydanymi przez właściwego ministra niezależnie od ich wysokości,

b) z innych źródeł – do wysokości nieprzekraczającej w roku podatkowym kwoty 760 zł.

Polecamy: Podatki 2017 - PIT, CIT, ryczałt 2017 (książka)

Świadczenia z ZFŚS nie podlegają oskładkowaniu. Zgodnie bowiem z par. 2 ust. 1 pkt 19 rozporządzenia ministra pracy i polityki socjalnej z 18 grudnia 1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (Dz.U. nr 161, poz. 1106 ze zm.) podstawy wymiaru składek nie stanowią świadczenia finansowane ze środków przeznaczonych na cele socjalne w ramach ZFŚS.

W księgach

Ewidencja księgowa dofinansowania z ZFŚS do wypoczynku zimowego dziecka pracownika może przebiegać w poniżej opisany sposób. Po pierwsze, przyznanie dofinansowania do wypoczynku zimowego dziecka przez zakład pracy powoduje zmniejszenie stanu ZFŚS oraz powstanie zobowiązania wobec właściwego pracownika. Ewidencja będzie następująca: strona Wn konta 831 – Zakładowy fundusz świadczeń socjalnych i strona Ma konta 234 – Pozostałe rozrachunki z pracownikami.

Po drugie, tak jak uzasadniono wcześniej, jeśli dopłata do wypoczynku zimowego dotyczy dziecka, którego wiek nie przekracza 18 lat, nie będzie ona podlegała PIT, niezależnie od kwoty tej dopłaty. Ponadto dopłata sfinansowana z ZFŚS nie stanowi podstawy do naliczania ZUS. Dlatego w analizowanym przypadku nie wystąpi konieczność księgowań na kontach właściwych dla rozliczeń publicznoprawnych z tych tytułów.

Po trzecie, wypłata dofinansowania właściwemu pracownikowi powoduje zmniejszenie stanu środków pieniężnych oraz oznacza uregulowanie zobowiązania wobec pracownika z tego tytułu. Wypłatę świadczenia księguje się: strona Wn konta Pozostałe rozrachunki z pracownikami i w zależności od sposobu wypłaty strona Ma konta:

– Kasa (jeżeli wypłata jest dokonywana z kasy), lub

– Rachunek bankowy (jeżeli płatność następuje w drodze przelewu ze środków obrotowych pracodawcy na rachunek bankowy pracownika), lub

– Rachunek bankowy ZFŚS (jeżeli płatność następuje w drodze przelewu z rachunku środków ZFŚS na rachunek bankowy pracownika). ⒸⓅ

PRZYKŁAD

Przekazane środki

Pracownikowi przyznano dofinansowanie z zakładowego funduszu świadczeń socjalnych do wypoczynku dziecka (300 zł). Wypoczynek spełnia wymogi, o których mowa w art. 21 ust. 1 pkt 78 ustawy o PIT. Na podstawie złożonych dokumentów środki pieniężne zostały przekazane pracownikowi.

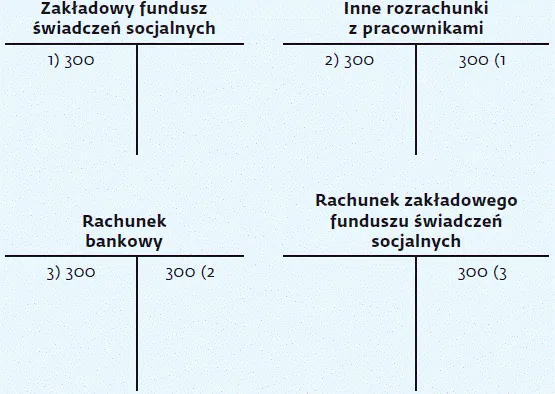

Objaśnienia do schematu

1. PK – decyzja o przyznaniu dofinansowania w kwocie 300 zł: strona Wn konta Zakładowy fundusz świadczeń socjalnych, strona Ma konta Inne rozrachunki z pracownikami.

2. WB – przelew środków na konto pracownika w kwocie 300 zł: strona Wn konta Inne rozrachunki z pracownikami, strona Ma konta Rachunek bankowy.

3. WB – refundacja środków z rachunku ZFŚS: strona Wn Rachunek bankowy, strona Ma Rachunek bankowy ZFŚS. ⒸⓅ

Magdalena Sobczak

Podstawa prawna

Ustawa z 29 września 1994 r. o rachunkowości (t.j. Dz.U. z 2016 r. poz. 1047).

Ustawa z 4 marca 1994 r. o zakładowym funduszu świadczeń socjalnych (t.j. Dz.U. z 2016 r. poz. 800).

Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2016 r. poz. 2032).

REKLAMA

REKLAMA