Zwrot sprzedanego środka trwałego ewidencjonuje się jak zakup

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Ponownego przyjęcia środka trwałego do ewidencji należy dokonać na podstawie dowodu OT. Sposób ewidencji w księgach rachunkowych przebiega na zasadach ogólnych.

UZASADNIENIE

Środki trwałe, jako składniki majątku spółki, mogą być przedmiotem obrotu gospodarczego. Jak każda transakcja, również sprzedaż środka trwałego obarczona jest pewnym ryzykiem, jak chociażby zwrot zakupionego przedmiotu. Jednakże taka możliwość powinna być uregulowana w umowie zawartej między kontrahentami. Nabywca, zwracając kupiony wcześniej przedmiot, musi mieć ku temu konkretny powód. Nie może się po prostu rozmyślić, chyba że sprzedaży dokonano na próbę. Wówczas, w trakcie trwania okresu próbnego, nabywca decyduje, czy zatrzymuje nabyty wcześniej przedmiot, czy zwraca go dostawcy.

REKLAMA

Ewidencja faktury korygującej

Jeżeli środek trwały z jakiegoś uzasadnionego powodu został zwrócony sprzedawcy, ma on obowiązek wystawić fakturę korygującą. Faktury korygujące księguje się w dacie ich otrzymania. Pierwotna faktura prawidłowo wskazuje stan faktyczny, który miał miejsce w dacie jej wystawienia (tu: 2006 r.), dlatego nie ma podstaw do korygowania rozliczeń podatkowych dotyczących poprzedniego roku obrotowego.

VAT należny wynikający z faktury korygującej spółka będzie mogła rozliczyć dopiero w tym miesiącu (kwartale), w którym otrzyma potwierdzenie jej odbioru przez nabywcę.

Jednak z punktu widzenia prawa bilansowego zwrot powinien mieć swoje odzwierciedlenie w księgach tego roku, w którym wykazano przychód ze sprzedaży.

Ponieważ księgi roku 2006 powinny być już zamknięte, a sprawozdanie zatwierdzone, ewidencję należy przeprowadzić w księgach 2007 r. Sposób księgowania uzależniony jest od tego, czy spółka potraktuje korektę jako błąd podstawowy korygujący zysk/stratę z lat poprzednich, czy uzna kwotę za nieistotną i wykaże ją bezpośrednio na kontach wynikowych jako zmniejszenie przychodów.

Wn „Pozostałe przychody operacyjne”,

Ma „Rozrachunki z odbiorcami”.

Zwrócony środek trwały należy powtórnie wprowadzić do ewidencji.

Uwaga!

Z punktu widzenia podatkowego spółka nie ma prawa do amortyzowania tych składników majątku, które nie są używane na skutek zaprzestania działalności, w której były używane.

Jednostka powinna sama ocenić, czy zwrócony środek trwały ma związek z prowadzoną działalnością i czy będzie przez nią wykorzystywany w przyszłości.

Ustawodawca nie stawia warunku, że używanie środka trwałego musi być związane z osiąganiem konkretnych przychodów. Dlatego może on być amortyzowany przez spółkę, a koszty amortyzacji mogą być zaliczane do kosztów uzyskania przychodu, ale pod warunkiem, że jest on wprowadzony do ewidencji, a jego sprzedaż nie miała związku z zaprzestaniem działalności, w której był wykorzystywany.

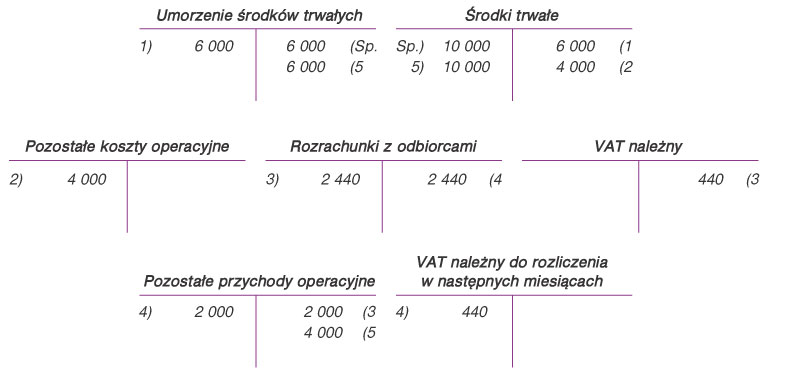

Przykład 1

Spółka Omega sprzedała w 2006 r. spółce Alfa środek trwały o wartości 2000 zł netto. Wartość początkowa środka trwałego wynosi 10 000 zł, dotychczasowe umorzenie - 6000 zł. W nowym roku obrotowym spółka Alfa zwróciła kupiony wcześniej środek trwały. Ponieważ sprawozdanie finansowe spółki już zatwierdzono, a wartość korekty uznano za nieistotną, skorygowano przychody roku bieżącego.

Ewidencja księgowa

1. Wyksięgowanie dotychczasowego umorzenia:

Wn„Umorzenie środków trwałych” 6 000

Ma„Środki trwałe” 6 000

2. Wyksięgowanie części nieumorzonej:

Wn„Pozostałe koszty operacyjne” 4 000

Ma„Środki trwałe” 4 000

3. Wystawiono fakturę dokumentującą sprzedaż środka trwałego. Ponieważ przy zakupie środka trwałego spółka miała możliwość odliczenia VAT naliczonego, więc sprzedając środek trwały, zobowiązana jest do naliczenia VAT należnego:

Wn„Rozrachunki z odbiorcami” 2 440

Ma„VAT należny” 440

Ma„Pozostałe przychody operacyjne” 2 000

4. W 2007 r. spółka Alfa zwróciła kupiony wcześniej środek trwały. Wystawiono fakturę korygującą. Ponieważ sprawozdanie finansowe spółki już zatwierdzono, a wartość korekty uznano za nieistotną, skorygowano przychody roku bieżącego. Do momentu ujęcia korekty w księgach spółka nie otrzymała potwierdzenia jej odbioru przez kontrahenta:

Wn„Pozostałe przychody operacyjne” 2 000

Wn„VAT należny do rozliczenia w następnych miesiącach” 440

Ma„Rozrachunki z odbiorcami” 2 440

5. Spółka wprowadziła środek trwały do ewidencji w historycznej wartości początkowej równej cenie nabycia:

Wn„Środki trwałe” 10 000

Ma„Umorzenie środków trwałych” 6 000

Ma„Pozostałe przychody operacyjne” 4 000

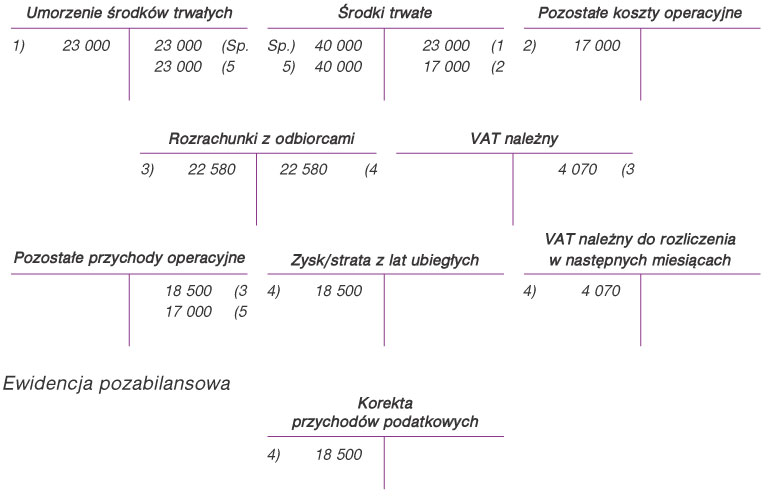

Przykład 2

Spółka Omega sprzedała w 2006 r. spółce Alfa maszynę o wartości 20 000 zł netto. Wartość początkowa środka trwałego wynosi 40 000 zł, dotychczasowe umorzenie - 23 000 zł.

W nowym roku obrotowym spółka Alfa zwróciła kupiony wcześniej środek trwały.

Sprawozdanie spółki Omega zostało już zatwierdzona. Kwota korekty jest istotna z punktu widzenia spółki, wobec tego potraktowano ją jako błąd podstawowy.

Ewidencja księgowa

1. Wyksięgowanie dotychczasowego umorzenia:

Wn„Umorzenie środków trwałych” 23 000

Ma„Środki trwałe” 23 000

2. Wyksięgowanie części nieumorzonej:

Wn„Pozostałe koszty operacyjne” 17 000

Ma„Środki trwałe” 17 000

3. Wystawiono fakturę dokumentującą sprzedaż środka trwałego. Ponieważ przy zakupie środka trwałego spółka miała możliwość odliczenia VAT naliczonego, więc sprzedając środek trwały, zobowiązana jest do naliczenia VAT należnego:

Wn„Rozrachunki z odbiorcami” 22 570

Ma„VAT należny” 4 070

Ma„Pozostałe przychody operacyjne” 18 500

4. W 2007 r. spółka Alfa zwróciła kupiony wcześniej środek trwały. Wystawiono fakturę korygującą. Wartość korekty uznano za błąd podstawowy. Do momentu ujęcia korekty w księgach spółka nie otrzymała potwierdzenia jej odbioru przez kontrahenta:

Wn„Zysk/strata z lat ubiegłych” 18 500

Wn„VAT należny do rozliczenia w następnych miesiącach” 4 070

Ma„Rozrachunki z odbiorcami” 22 580

Ewidencja pozabilansowa - korekta przychodów do celów podatkowych

Wn„Korekta przychodów podatkowych” 18 500

5. Spółka wprowadziła środek trwały do ewidencji w historycznej wartości początkowej równej cenie nabycia:

Wn„Środki trwałe” 40 000

Ma„Umorzenie środków trwałych” 23 000

Ma„Pozostałe przychody operacyjne” 17 000

• art. 3 ust. 1 pkt 32, art. 31 ust. 2, art. 32 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2002 r. Nr 76, poz. 694; ost.zm. Dz.U. z 2006 r. Nr 208, poz. 1540

• art. 16a, art. 16b, art. 16c, art. 16g, art. 16h ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - j.t. Dz.U. z 2000 r. Nr 54, poz. 654; ost.zm. Dz.U. z 2006 r. Nr 251, poz. 1847

• rozporządzenie Ministra Finansów z 25 maja 2005 r. w sprawie zwrotu podatku niektórym podatnikom, zaliczkowego zwrotu podatku, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług - Dz.U. Nr 95, poz. 798; ost.zm. Dz.U. z 2006 r. Nr 102, poz. 860

Maryla Piotrowska

księgowa z licencją MF

REKLAMA

REKLAMA