Mały ZUS plus 2020 - ostatni dzień na zgłoszenie

REKLAMA

REKLAMA

Nawet 800 zł oszczędności

Z preferencyjnego oskładkowania mogą skorzystać przedsiębiorcy, którzy osiągnęli w 2019 roku przychód nieprzekraczający 120 tys. zł oraz dochód nieprzekraczający 76,3 tys. zł. „Mały ZUS plus” można opłacać maksymalnie przez 36 miesięcy. Korzyści z tego rozwiązania są tym większe, im mniejszy dochód osiąga firma. Przykładowo, przedsiębiorca, który ma średni miesięczny przychód na poziomie 5 000 zł i koszty (fakturowe) na poziomie 1 000 zł, może zmniejszyć swoje miesięczne składki aż o 801 zł (bez składki chorobowej). Z kolei przedsiębiorca osiągający średni miesięczny przychód na poziomie 7 000 zł i mający koszty (fakturowe) na poziomie 1500 zł, zyskałby miesięcznie 338 zł – wynika z szacunków Carsmile.

REKLAMA

REKLAMA

Takie kwoty są już konkretną zachętą do skorzystania z „małego ZUS plus”. Warto jednak zwrócić uwagę, że zaoszczędzone w ten sposób pieniądze mogą przyczynić się do wzmocnienia rozwoju firmy, na co liczą twórcy nowych przepisów. Aby tak się stało, konieczne jest połączenie małego ZUS z jakimś wydatkiem firmowym, na przykład wyleasingowaniem nowego sprzętu do firmy czy wynajęciem samochodu.

450 zł miesięcznie, 16 tysięcy przez 3 lata – tyle można zyskać

Carsmile, który specjalizuje się w długoterminowym wynajmie oraz leasingu samochodów przez internet, przygotował symulację pokazującą w jaki sposób „mały ZUS plus” może pomóc przedsiębiorcy w przesiadce do nowego, bezpiecznego samochodu, który – być może – był poza jego zasięgiem w związku z koniecznością zapłaty wysokich składek na ZUS. Z symulacji wynika, że połączenie abonamentu na samochód z przejściem na preferencyjne składki ZUS może spowodować, że efektywny koszt wynajmu samochodu może być nawet o 450 zł mniejszy od ceny netto widocznej na fakturze. Przez 36 miesięcy daje to sumaryczną korzyść na poziomie przekraczającym 16 tysięcy!

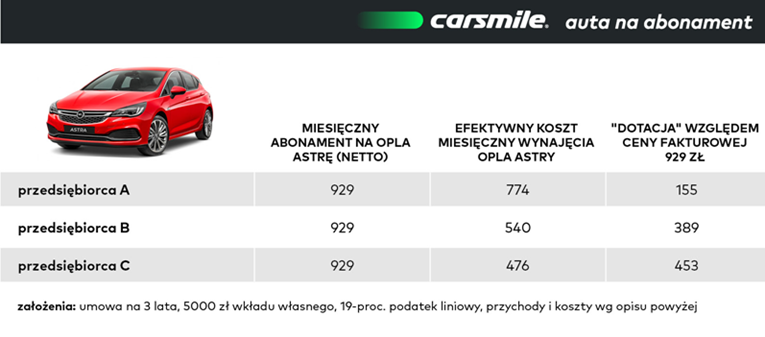

Analitycy Carsmile przeprowadzili symulację efektywnych kosztów wynajęcia auta przez osoby decydujące się na „mały ZUS plus” dla popularnego kompaktu – Opla Astry.

REKLAMA

Założenia:

Symulację przeprowadzono na przykładzie trzech przedsiębiorców rozliczających się wg 19-proc. liniowej stawki podatkowej:

- Przedsiębiorca A ma średni miesięczny przychód na poziomie 10 000 zł netto i średnie miesięczne koszty wynikające z faktur na poziomie 3 000 zł netto

- Przedsiębiorca B ma średni miesięczny przychód na poziomie 7 000 zł netto i średnie miesięczne koszty wynikające z faktur na poziomie 1500 zł netto

- Przedsiębiorca C ma średni miesięczny przychód na poziomie 5 000 zł netto i średnie miesięczne koszty wynikające z faktur na poziomie 1000 zł netto

W pierwszym kroku wyliczono minimalny ZUS na dotychczasowych zasadach (bez składki chorobowej), który w każdym z tych przypadków (A, B i C) wynosi 1354,64 zł. Dochód przedsiębiorcy pomniejszono następnie o obowiązkowe składki ZUS, obliczając podstawę opodatkowania, a następnie dochód „na rękę”.

Polecamy: Monitor prawa pracy i ubezpieczeń

Ile można zyskać łącząc przejście na mały ZUS plus z wynajęciem Opla Astry?

Mniejszy dochód, mniejszy ZUS

W kolejnym kroku założono, że każdy przedsiębiorca zwiększa swoje miesięczne koszty o kwotę miesięcznego abonamentu. Wynosi on 929 zł netto dla wersji 1.2 T Edition S&S Opla Astry. Do obliczeń przyjęto, ze umowa wynajmu podpisywana jest na 3 lata, a wkład własny wynosi 5000 zł. Przedsiębiorca wybiera opcję z ubezpieczeniem i pakietem assistance.

Dodanie miesięcznego abonamentu do kosztów firmy spowoduje obniżenie dochodu przedsiębiorców w każdym z wariantów. Ponieważ przedsiębiorcy zdecydowali się jednocześnie przejść na preferencyjny ZUS, od obniżonego dochodu zapłacą jeszcze dodatkowo mniejsze składki niż przedsiębiorcy niewynajmujący samochodu. W kolejnym kroku obliczono preferencyjny ZUS (bez składki chorobowej), podstawę opodatkowania oraz dochód „na rękę”.

Efektywnie niższy abonament

Porównując dochód „na rękę” przedsiębiorców wynajmujących i niewynajmujących Opla Astrę obliczono, ile wynosi miesięczny efektywny koszt abonamentu. Jest on znacząco niższy od kwoty, jaką przedsiębiorca zobaczyłby na fakturze za wynajem auta. Najwięcej zyskałby przedsiębiorca C, który ma najmniejszy dochód.

Różnicę między efektywnym kosztem abonamentu a kwotą widoczną na fakturze za wynajem można potraktować jako swego rodzaju „dotację” do wynajęcia samochodu. Bardzo dużo mówi się w Polsce o dotacjach do samochodów elektrycznych, a często zapominamy, że bycie przedsiębiorcą daje taką korzyść, że kupowane do firmy produkty czy usługi kosztują nas w praktyce mniej niż wynikałoby to z faktur kosztowych. Oczywiście, sytuacja, w której przedsiębiorca płaci efektywnie mniej za auto niż wynikałoby to z kwoty widocznej na fakturze, jest standardowym efektem rozliczania kosztów i przychodów w firmie. Jednak połączenie tego zjawiska z przejściem na mały ZUS plus może dać dodatkowe korzyści.

Nawet o połowę „taniej” niż na fakturze

Jak duże mogą one być? Przykład Opla Astry pokazuje, że efektywny koszt wynajęcia tego samochodu może być od 155 zł miesięcznie (przedsiębiorca A) do 453 zł miesięcznie (przedsiębiorca C) niższy niż w przypadku przedsiębiorców, którzy nie zdecydowaliby się na połączenie wynajmu samochodu z przejściem na „mały ZUS plus”. Tak liczona „dotacja” wynosi od 16 do 49% ceny widocznej na fakturze.

Zespól analiz Carsmile

REKLAMA

REKLAMA