Ulga B+R coraz popularniejsza. Jakie korzyści podatkowe?

REKLAMA

REKLAMA

Na czym polega ulga B+R?

Ulga B+R pozwala obniżać wartość podatku dochodowego w związku z ponoszeniem kosztów na realizację działalności badawczo-rozwojowej. Po upływie 5 lat od jej wprowadzenia wydaje się, że ten proinnowacyjny mechanizm jest coraz lepiej rozumiany przez przedsiębiorców, a co za tym idzie, coraz chętniej z niego korzystają. Jak tłumaczy Kinga Gala, konsultantka w Dziale innowacji, ulg i dotacji w Ayming Polska, potwierdzają to dane płynące z MF.

REKLAMA

REKLAMA

Popularność ulgi B+R wśród podatników

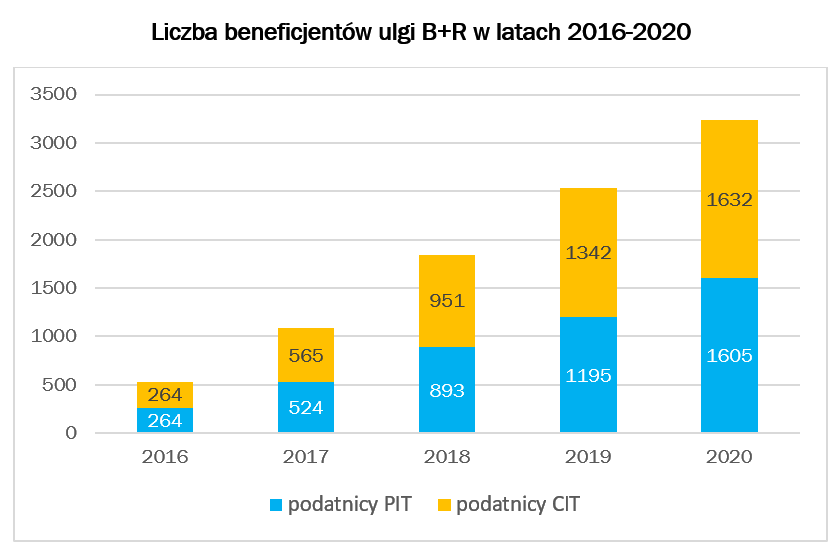

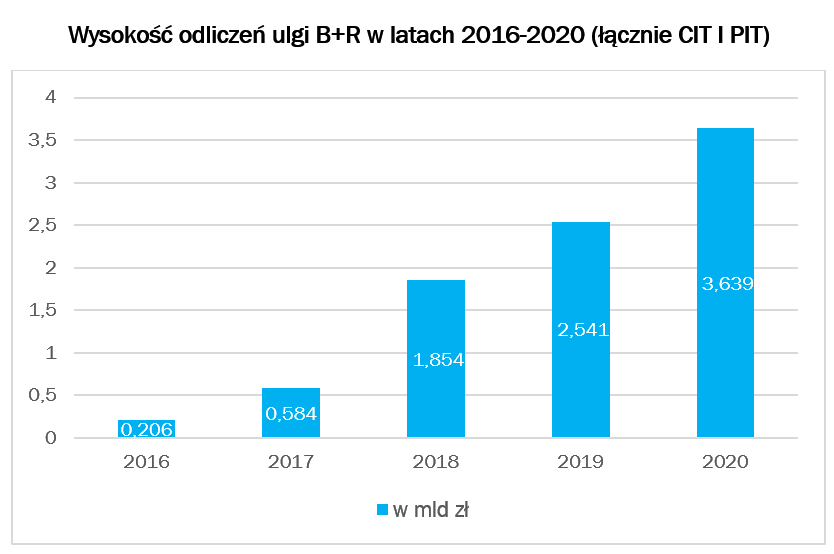

– W pierwszym roku obowiązywania ulgi (2016) rozliczyło ją zaledwie 528 podatników PIT i CIT. Trzy lata później, po wprowadzeniu szeregu zmian uatrakcyjniających tę preferencję, było to 2 537 podmiotów. Rok 2020 przyniósł kolejny przyrost – 3 237 przedsiębiorców otrzymało zwrot podatkowy w nagrodę za swoją innowacyjność. Wykazane koszty kwalifikowane wzrosły odpowiednio o 37 proc. dla CIT-owców oraz 39 proc. dla PIT-owców w stosunku do 2019 r. Jednak w tej beczce miodu jest i łyżka dziegciu. Z naszego badania wynika, że 48 proc. firm z innowacyjnych sektorów nawet nie słyszało o uldze B+R – komentuje ekspertka.

REKLAMA

Koszty osobowe bardziej atrakcyjne

Kategorią kosztów kwalifikowanych, które były najczęściej wskazywane do odliczenia w ramach ulgi B+R, pozostają, podobnie jak w latach poprzednich, koszty osobowe. W 2020 r. wysokość tych kosztów wskazana przez podatników CIT wyniosła 3,111 mld zł, co stanowiło 72 proc. wszystkich rozliczanych kosztów kwalifikowanych. W przypadku podatników PIT stosunek ten wyniósł 52 proc. Na drugim miejscu znalazły się koszty materiałów i surowców.

– Dobrą wiadomością dla podatników rozliczających koszty osobowe jest to, że od 2022 r. kwota obniżająca należny podatek znacząco wzrośnie. Zgodnie z uchwalonymi zmianami dotyczącymi ulgi na badania i rozwój, od stycznia 2022 r. koszty osobowe odliczane będą nie w 100 proc., lecz w wartości dwukrotnie wyższej.

W praktyce oznacza to, że każdy wydany 1 mln zł, stanowiący kwalifikowane koszty osobowe, przyniesie podatnikowi CIT aż 380 tys. zł oszczędności zamiast dotychczasowych 190 tys. – zauważa Kinga Gala.

Korzyści z zatrudniania innowatorów

Uatrakcyjnienie wysokości odliczeń kosztów osobowych w uldze B+R może przełożyć się na wzrost poziomu zatrudnienia w firmach realizujących prace badawczo-rozwojowe lub też na wzrost wynagrodzeń specjalistów rozwijających innowacje. Inną preferencją podatkową, która nagrodzi zatrudnianie innowatorów, będzie wprowadzona w 2022 r. ulga na innowacyjnych pracowników. Pozwoli ona podatnikom realizującym projekty badawczo-rozwojowe odliczyć koszty zidentyfikowane w ramach ulgi B+R mimo odnotowanej straty podatkowej lub pomimo poniesienia kosztów działalności B+R przekraczających dochód w danym roku podatkowym.

– Ulga na innowacyjnych pracowników umożliwi bieżące obniżanie zaliczek na podatek dochodowy PIT w odniesieniu do specjalistów realizujących projekty badawczo-rozwojowe w przynajmniej 50 proc. swojego czasu pracy. Redukcja tych zaliczek może być stosowana do momentu osiągnięcia sumarycznej, niewypłaconej do US kwoty stanowiącej równowartość ulgi B+R, której podatnik nie miał możliwości wykorzystać w poprzednim roku podatkowym – dodaje Tomasz Stańczyk, manager ds. ulg proinnowacyjnych w Ayming Polska.

Ulga B+R - odliczenia i korekty

Standardowo podatnicy CIT na rozliczenie ulgi B+R za rok 2021 mają czas do 30 marca. Na razie Ministerstwo Finansów nie zapowiada przesunięcia tego terminu w związku z pandemią, co zdarzyło się

w dwóch poprzednich latach. Należy pamiętać, że przedsiębiorcy mogą nie tylko rozliczać ulgę na bieżąco, ale także złożyć korekty za lata przeszłe. Rok 2022 jest ostatnim, kiedy istnieje możliwość korygowania zeznań za 2016 r. Zatem podatnicy mają jeszcze czas na ponowną analizę prowadzonych wówczas działań badawczo-rozwojowych i skorzystanie z ulgi B+R.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA