Samochód służbowy zamiast podwyżki? To nawet 50% oszczędności dla pracodawcy. Ale jest jeden „haczyk”!

REKLAMA

REKLAMA

Pracodawca, który (zamiast podwyżki pensji) udostępni pracownikowi samochód służbowy do celów prywatnych i pokryje związane z tym wydatki, może dużo zaoszczędzić. Tak wynika z analizy podatkowej przygotowanej na zlecenie Carsmile. Aby to było możliwe i bezpieczne, pracodawca musi spełnić jeden istotny warunek. Jaki?

- Benefit polegający na udostepnieniu pracownikowi samochodu firmowego, który może on wykorzystywać do celów prywatnych, to atrakcyjna forma pozapłacowych świadczeń pracowniczych. Zatrudniony może korzystać z auta, na które z dużym prawdopodobieństwem nie byłoby go stać, a pracodawca ponosi znacząco niższy koszt, niż gdyby równowartość wydatków związanych z wynajmem auta miał zrekompensować pracownikowi w formie dodatkowego wynagrodzenia – przyznaje Łukasz Domański, prezes Carsmile. – Dlatego w Carsmile rozwijamy nową usługę, Car Benefit. Udostępniamy firmom dedykowaną platformę, która ułatwia wybór auta i nie obciąża pracodawcy czynnościami administracyjnymi związanymi z zarządzaniem flotą – dodaje.

REKLAMA

REKLAMA

Preferencyjne opodatkowanie

Carsmile powołuje się na opinię podatkową oraz symulację przygotowaną przez kancelarię Paczuski Taudul Doradcy Podatkowi. Wynika z niej, że u pracownika, który będzie wykorzystywał służbowy samochód do celów prywatnych, powstanie przychód w niskiej, zryczałtowanej wysokości. Pośrednio skorzysta również pracodawca, który będzie mógł utrzymać wynagrodzenie netto pracownika na tylko lekko skorygowanym poziomie. Poza tym, zaliczy on znaczną część wydatków związanych z autem do kosztów uzyskania przychodu, a także odliczy połowę VAT. Gdyby wynajem takiego samego auta pracownik chciał sfinansować z własnych środków, a firma miałaby mu to zrekompensować podwyżką wynagrodzenia, wówczas ciężar ekonomiczny takiego scenariusza dla pracodawcy mógłby być nawet dwukrotnie wyższy.

Samochód służbowy do celów prywatnych

Aby firma mogła przyznać pracownikowi benefit w postaci auta i jednocześnie skorzystać z preferencji podatkowych, musi spełnić pewien istotny warunek. – W analizowanych regulacjach mowa jest o wykorzystaniu samochodu służbowego do celów prywatnych. Warto zwrócić uwagę na fakt, że mowa tu o „samochodzie służbowym", a nie o jakimkolwiek „samochodzie". Oznacza to, że udostępniony samochód firmowy ma służyć przede wszystkim realnemu wykonywaniu obowiązków zawodowych – podkreśla Anna Paczuska, doradca podatkowy. Jeśli pojazd będzie wykorzystywany wyłącznie do celów prywatnych, wówczas pracownik nie będzie mógł skorzystać ze zryczałtowanego przychodu. Powstanie u niego przychód w wysokości odpowiadającej rzeczywistej wartości świadczenia, czyli na przykład raty z tytułu wynajmu auta.

Zryczałtowany przychód

W opinii podatkowej sporządzonej przez kancelarię Paczuski Taudul Doradcy podatkowi czytamy, że możliwość wykorzystania samochodu służbowego do celów prywatnych wiąże się z powstaniem przychodu z tytułu nieodpłatnego świadczenia po stronie pracownika. Zgodnie z art.12 ust. 2a ustawy o PIT, wartość tego świadczenia wynosi 250 zł w wypadku aut elektrycznych i samochodów o mocy silnika do 60 kW (hybrydy) oraz 400 zł w przypadku pozostałych samochodów. Jest to wartość nieporównywalnie niższa od rzeczywistego kosztu np. wynajmu samochodu na warunkach rynkowych.

REKLAMA

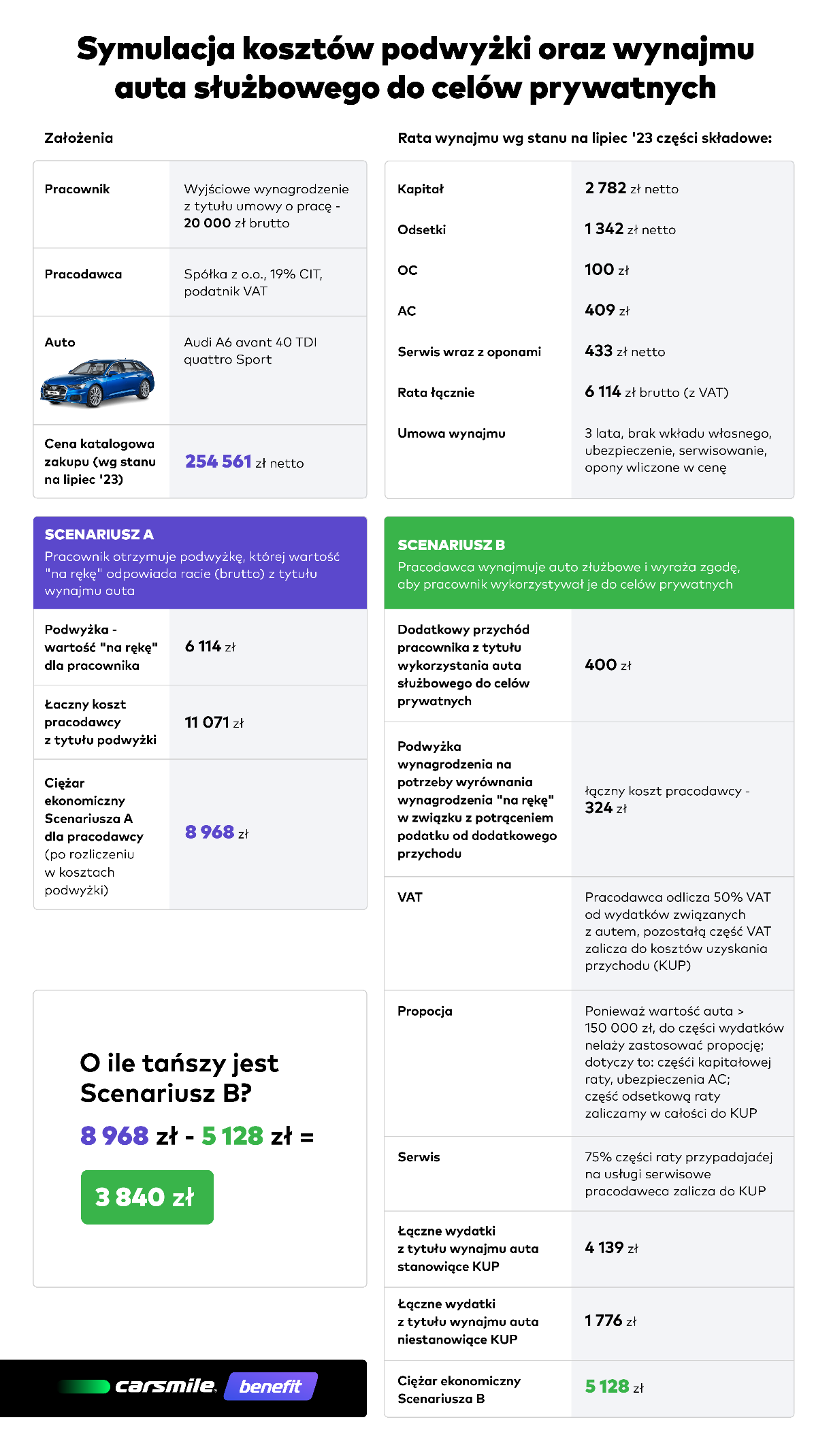

Symulacja kosztów

Aby zrozumieć konsekwencje podatkowe udostępnienia pracownikowi auta firmowego do celów prywatnych lub – alternatywnie - przyznania mu podwyżki pozwalającej na sfinansowanie wynajmu takiego samego pojazdu, prześledźmy je na przykładzie Audi A6 Avant 40 TDI Quattro Sport. Do analizy przyjęto, że cena zakupu auta wynosi 254 561 zł netto, a pracownik otrzymuje obecnie miesięcznie wynagrodzenie w wysokości 20 000 zł brutto.

Na miesięczną ratę wynajmu auta składa się kilka pozycji: część leasingowa w kwocie 4 124 zł netto (2 782 zł – kapitał, 1342 zł – odsetki), ubezpieczenie w kwocie 509 zł (100 zł – OC, 409 zł – AC), a także opłaty serwisowe w kwocie 433 zł netto. Założono ponadto, że pracodawca jest spółką z o.o., rozliczającą się wg 19-proc. stawki CIT, będącą czynnym podatnikiem VAT.

Realny ciężar podwyżki: prawie 9 tys. zł

W pierwszym scenariuszu policzono, jaki koszt poniósłby pracodawca, gdyby wynajem auta miał zostać sfinansowany z podwyżki przyznanej pracownikowi. Jeśli pracownik miałby sam zawrzeć umowę wynajmu Audi A6 w wersji opisanej wyżej i ponieść związane z tym koszty, musiałby przeznaczać na ten cel 6 114 zł miesięcznie wraz z podatkiem VAT. Przyznanie pracownikowi takiej dodatkowej kwoty „na rękę” kosztowałaby pracodawcę 11 071 zł wraz z podatkami i składkami ZUS – wynika z obliczeń kancelarii Paczuski Taudul Doradcy Podatkowi. Realny ciężar podwyżki, uwzględniający możliwość rozliczenia jej w kosztach uzyskania przychodu, wyniósłby dla firmy 8 968 zł.

Ciężar lżejszy o 43%

Gdyby natomiast pracodawca wybrał alternatywne rozwiązanie i zdecydował się udostępnić pracownikowi to samo Audi A6 jako auto służbowe wyrażając jednocześnie zgodę na jego wykorzystanie do celów prywatnych, ostateczny ciężar takiego rozwiązania wyniósłby „jedynie” 5 128 zł. Byłby zatem o 43% mniejszy niż w wariancie z podwyżką.

Skąd takie różnice? – Wynikają one z prawa pracodawcy do zaliczenia części lub całości wydatków związanych z wynajmem samochodu do kosztów uzyskania przychodów, a także z prawa do odliczenia połowy VATu. Ponadto zryczałtowany przychód uzyskany przez pracownika z tytułu możliwości wykorzystania pojazdu służbowego do celów prywatnych i związane z tym przychodem obciążenia podatkowe są mniejsze od obowiązkowych danin z tytułu dodatkowego wynagrodzenia wypłacanego w formie pieniężnej, gdyby miało ono pokryć rynkowy koszt wynajmu auta – wyjaśnia Anna Paczuska.

Uwaga na proporcję

Korzyści dla pracodawcy z wyboru drugiego wariantu są znaczące pomimo faktu, że wartość auta przyjętego do analizy przekracza limit 150 000 zł, a zatem konieczne jest tu zastosowanie proporcji, która ogranicza możliwość zaliczenia wszystkich wydatków do kosztów uzyskania przychodu (proporcję należy zastosować do części kapitałowej raty oraz ubezpieczenia AC; ponadto – niezależnie od kwestii związanych proporcją – część raty przypadającą na usługi serwisowe można odliczyć w 75%). Szczegółowe obliczenia przedstawia poniższa tabela.

Porównanie kosztów podwyżki dla pracownika i wynajmu samochodu służbowego do celów prywatnych - źródło Carsmile

Carsmile

Rabat dla dużej firmy

- Z przedstawionej symulacji wynika, że firma, która w formie benefitu udostępni pracownikowi auto i pokryje związane z tym wydatki, zaoszczędzi nawet połowę kwoty, jaką musiałaby przeznaczyć na podwyżkę wynagrodzenia, aby pracownik mógł sam sobie wynajął taki samochód. Jest to dodatkowa korzyść z rozwiązania Car Benefit – podsumowuje Krzysztof Radke, odpowiedzialny za rozwój usługi najmu pracowniczego w Carsmile.

Katarzyna Siwek

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA