E-składka na plus, split payment i JPK na minus – w ocenie mikroprzedsiębiorców

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Tylko 6% mikroprzedsiębiorców oceniło, że zmiany prawne, które weszły w życie w 2018 roku, pomogły im w prowadzeniu działalności gospodarczej – wynika z badania firmy inFakt. Pozostali nie odczuwają żadnych różnic w porównaniu z latami wcześniejszymi lub oceniają nowe przepisy negatywnie – głównie ze względu na towarzyszącą im większą liczbę czynności wyjaśniających i sprawdzających.

Zmiany nie zrobiły różnicy?

Wiele spośród nowych regulacji z 2018 roku określano przymiotnikiem „kontrowersyjna”. Dotyczyło to zarówno obowiązku składania JPK_VAT przez mikroprzedsiębiorców, jak i mechanizmu split payment (czyli podzielonej płatności za faktury) czy też systemu STIR. Z kolei takie rozwiązania jak e-składka czy ulga na start były traktowane jako takie, które powinny ułatwić małemu biznesowi działalność.

Tymczasem okazało się, że mikroprzedsiębiorcy w znacznej większości nie odczuli wprowadzonych zmian. Aż 70% z nich stwierdziło, że nowe prawo nie wywarło wpływu na ich działalność.

REKLAMA

Jeśli już nowe przepisy niosły dla przedsiębiorców jakieś konsekwencje, to zazwyczaj negatywne. Zwrócił na to uwagę co czwarty ankietowany.

E-składka na plus, split payment oraz JPK na minus

Zapytani o zeszłoroczne zmiany prawne, badani przez inFakt przedsiębiorcy najwyżej ocenili e-składkę (66% głosów). Co czwarty badany za najkorzystniejszą uznał ulgę na start, a 7% badanych wskazało JPK.

JPK wraz ze split payment okazały się natomiast regulacjami ocenionymi jako najbardziej uciążliwe. Oba rozwiązania otrzymały po 30% głosów. – Warto odwołać się w tym miejscu do wyników badania przeprowadzonego przez inFakt wśród księgowych na początku 2018 roku. Aż 59% ankietowanych wskazało wtedy split payment jako zmianę w prawie, która sprawi najwięcej kłopotów przedsiębiorcom – mówi Joanna Swatowska-Rybak z firmy inFakt, kierownik badania.

Polecamy: VAT 2019. Komentarz

Co ankietowani mikroprzedsiębiorcy mówią na temat JPK?

Jest to dodatkowe raportowanie, powoduje też problem z ogarnięciem całości działalności.

Brak możliwości kwartalnego raportowania JPK_VAT niweluje komfort kwartalnych rozliczeń podatku.

Wysyłanie JPK co miesiąc jest uciążliwe, ponieważ rozliczam się kwartalnie.

Zobacz także: Moja firma

Więcej sprawozdań i wyjaśnień

Jedną z konsekwencji nowych regulacji prawnych jest większa liczba czynności sprawdzających i wyjaśniających, którym są poddawani przedsiębiorcy. Prawie połowa (44%) badanych przyznała, że doświadczyła tego albo bezpośrednio, albo zwiększona liczba kontroli dotknęła ich księgowych.

Należy podkreślić, że czynności te nie dotyczyły kontroli przeprowadzanych przez Urząd Skarbowy. Były związane z dostarczaniem dodatkowych danych klientów, składaniem wyjaśnień na zapytania Urzędu odnośnie prawa do odliczania podatku VAT czy zasadności zaksięgowania wskazanego wydatku do kosztów prowadzenia firmy.

Rząd nie sprzyja mikroprzedsiębiorcom?

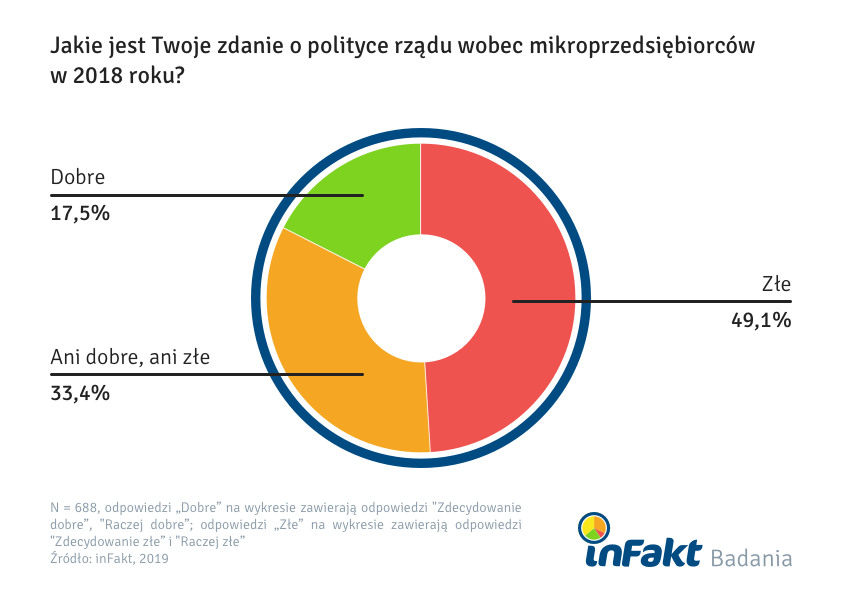

Blisko połowa ankietowanych ma złe zdanie na temat polityki rządu wobec mikroprzedsiębiorców w 2018 roku. Badani wskazują, że kolejne zmiany w przepisach to brak stabilności legislacyjnej, dokładanie obowiązków i coraz większa inwigilacja.

Wśród negatywnych głosów na temat działań rządu często pojawiają się te, które wskazują, że prowadzenie działalności gospodarczej w Polsce wymaga coraz więcej pracy niezwiązanej z sednem działalności. Mikroprzedsiębiorcy, zamiast skupiać się na rozwoju, muszą na bieżąco śledzić, jak zmieniają się przepisy i poświęcać więcej uwagi sprawom księgowym – co nie przynosi wymiernych korzyści.

Metodologia badania

Badanie zostało przeprowadzone przez firmę inFakt od 18 stycznia do 2 lutego 2019 metodą CAWI (Computer Web Assisted Interviews) na reprezentatywnej grupie 673 przedsiębiorców z całej Polski.

REKLAMA

REKLAMA