Akredytywa jako forma zabezpieczenia płatności w transakcjach międzynarodowych

REKLAMA

REKLAMA

Istota handlu międzynarodowego

Postępująca globalizacja wymogła na przedsiębiorstwach krajowych – nawet na tych o lokalnym zasięgu – powiązania z innymi przedsiębiorstwami o charakterze międzynarodowym. Za przykłady takiego powiązania, które może mieć charakter bezpośredni lub pośredni można podać: konkurencję z podmiotami zagranicznymi, dostosowanie wyprodukowanych towarów do norm międzynarodowych, korzystanie z opracowanych i zaimplementowanych na skalę światową rozwiązań technologicznych, zarządczych.

REKLAMA

REKLAMA

Międzynarodowa transakcja handlowa z natury rzeczy jest transakcją w której występuje element transgraniczny, a więc dochodzi do transakcji pomiędzy podmiotami, których siedziba znajduje się w różnych krajach. Handel zagraniczny może być rozpatrywany w dwóch ujęciach: wąskim oraz szerokim. W znaczeniu wąskim przedmiotem handlu zagranicznego są dobra materialne. Szerokie znaczenie obejmuje na przykład: obroty bieżące oraz majątkowo-kredytowe, zakup dóbr i usług niematerialnych.

Sprawdź: INFORLEX SUPERPREMIUM

Ryzyko w handlu międzynarodowym

Zawieranie umów dotyczących handlu zagranicznego niesie ze sobą różne rodzaje ryzyka dla stron uczestniczących w transakcji. Najpowszechniejszymi są:

REKLAMA

- ryzyko płatności (odmowa zapłaty)

- ryzyko walutowe (niepewność kursów walut)

- ryzyko handlowe (niewypłacalność kontrahenta)

- ryzyko kontraktowe (odmowa przyjęcia towaru, zerwanie kontraktu przez kontrahenta)

- ryzyko utraty towaru

- ryzyko zniszczenia towaru

W związku z coraz większą rolą handlu międzynarodowego zrodziła się potrzeba opracowania bezpiecznych metod finansowania transakcji. Instrumentem rozliczeniowym umożliwiającym przedsiębiorcom w bezpieczny sposób finansowanie transakcji jest akredytywa dokumentowa. Została ona uregulowana na gruncie międzynarodowego, uniwersalnego standardu UCP 600, który został wydany w 2007 roku przez Międzynarodową Izbę Handlową w Paryżu.

INCOTERMS 2000

Warunki dostaw w handlu zagranicznym zostały opracowane przez Międzynarodową Izbę Handlową w Paryżu i noszą nazwę INCOTERMS 2010. Warunki INCOTERMS stosuje się do umowy sprzedaży oraz przez analogię również do umowy dostawy. Wszystkich formuł jest 11. 7 dotyczy wszystkich środków transportu, a 4 wyłącznie transportu morskiego i wodnego śródlądowego.

Regułami dla wszystkich środków transportu są:

- EXW – Ex Works (z zakładu)

- FCA – Free Carrier ( dostarczony do przewoźnika)

- CPT - Carriage Paid To (przewóz opłacony do)

- CIP – Carriage And Industrial Pait To (przewóz i ubezpieczenie opłacone do)

- DAT – Delivered At Terminal (dostarczony do terminalu)

- DAP – Delivered At Place (dostarczony do miejsca)

- DDP – Delivered Duty Paid (dostarczony, cło opłacone)

Z kolei dla transportu morskiego oraz śródlądowego wyróżnia się następujące reguły:

- FAS – Free Alongside Ship (dostarczony wzdłuż burty statku)

- FOB – Free On Board ( dostarczony na statek)

- CFR – Cost And Freight (koszt i ubezpieczenie)

- CIF – Cost Insurance Freight (koszt i ubezpieczenie fracht)

Akredytywa dokumentowa jako forma zabezpieczenia płatności

Akredytywa dokumentowa (documentary credit) jest jedną z form zabezpieczenia się przed ryzykiem i INCOTERMS 2010. Jest to sposób zabezpieczenia płatności. Stanowi ona samodzielne zobowiązanie banku importera do wypłacenia (lub zagwarantowania środków na poczet zapłaty – zabezpieczenie zapłaty) eksporterowi określonej sumy pieniężnej w zamian za złożenie przez niego w przewidzianym terminie ustalonych w treści akredytywy dokumentów.

Akredytywa potwierdzona (confirming credit) jest jeszcze większym zabezpieczeniem realizacji transakcji. Bank potwierdzający akredytywę dokumentową dodał do niej (na zlecenie banku otwierającego – banku importera) potwierdzenie. Oznacza to, iż zobowiązał się wobec eksportera do wypłaty należnego mu świadczenia.

W procesie rozliczenia transakcji za pomocą akredytywy biorą udział cztery strony:

- zleceniodawca akredytywy – importer (applicant, orderer)

- bank otwierający (issuing bank)

- bank pośredniczący (awizujący, negocjujący lub potwierdzający) – (advising bank, negotiating bank, confirming bank)

- beneficjent akredytywy, eksporter

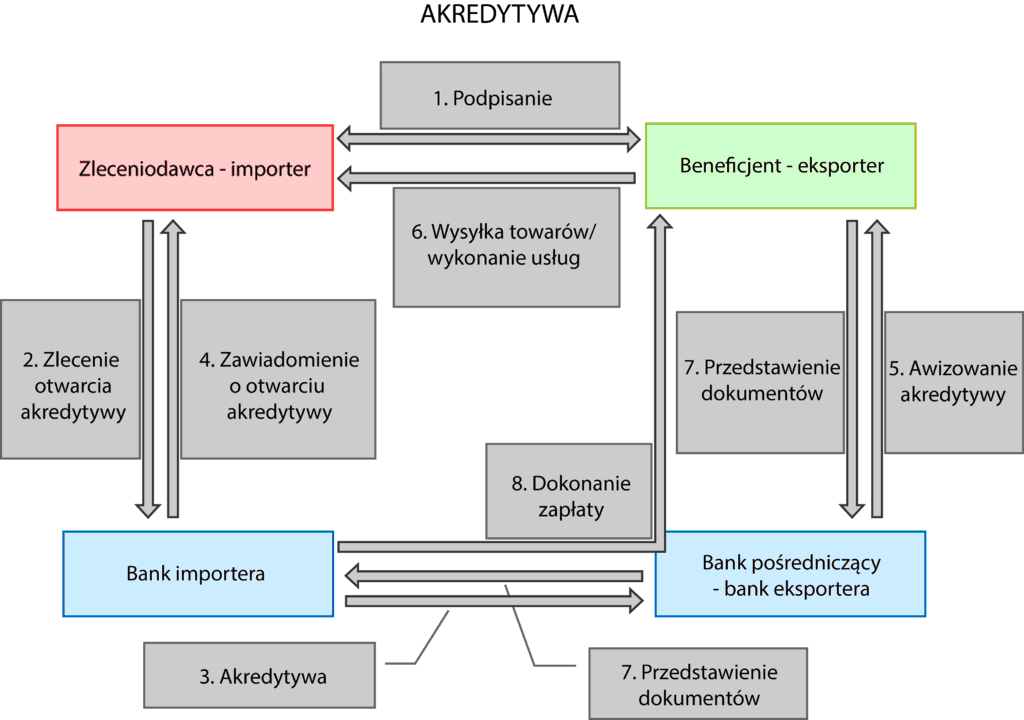

Schemat rozliczenia płatności

Przebieg procesu rozliczenia transakcji za pomocą akredytywy przedstawia poniższy schemat:

- Strony w umowie zawierają postanowienie o rozliczenie transakcji za pomocą akredytywy

- Importer przekazuje swojemu bankowi zlecenie otwarcia akredytywy

- Bank importera otwiera akredytywę, przekazuje jej treść bankowi pośredniczącemu

- Importer jest zawiadamiany o otwarciu akredytywy

- Bank pośredniczący stwierdza autentyczność otwartej akredytywy, zawiadamia eksportera o jej otwarciu

- Eksporter dokonuje wysyłki towaru, kompletuje wymagane dokumenty w celu uzyskania należności

- Eksporter prezentuje w banku pośredniczącym komplet dokumentów, a bank pośredniczący przedstawia je bankowi otwierającemu

- Bank otwierający dokonuje zapłaty eksporterowi

Wady i zalety akredytywy

Opłacalność rozliczenia transakcji za pomocą akredytywy można rozpatrywać pod kątem zalet oraz wad analizując sytuację obu uczestników transakcji. Zestawienie zalet oraz wad w podziale na uczestników transakcji przedstawia poniższa tabela:

|

Podmiot |

Zalety |

Wady |

|

Importer |

|

|

|

Eksporter |

|

|

Akredytywa w polskich bankach

Polscy przedsiębiorcy mogą korzystać z rozliczenia transakcji za pomocą akredytywy. Jest ona oferowana przez banki działające na polskim rynku. Szczegóły dotyczące opłat znajdują się w publikowanych na stronach internetowych banków tabelach opłat i prowizji.

Abstract: International transactions, letter of credit, security of payment

The article was prepared by Paweł Dyrduł from KG LEGAL KIEŁTYKA GŁADKOWSKI based in Cracow, Poland, specialising in cross border cases, with its focus on new technologies, IT and life science. It discusses payment risk in international trade and a letter of credit as one of the most popular forms of security for payments in international transactions.

Paweł Dyrduł, prawnik (specjalizacja: prawo bankowe, prawo finansowe) z kancelarii KG LEGAL KIEŁTYKA GŁADKOWSKI – SPÓŁKA PARTNERSKA z siedzibą w Krakowie, specjalizującej się w sprawach transgranicznych (cross border) oraz obsłudze firm branży life science i IT, omawia istotę międzynarodowej transakcji handlowej, ryzyko jakie ona niesie ze sobą dla obu stron oraz akredytywę dokumentową jako najpowszechniejszy sposób rozliczeń oraz redukcji ryzyka w tego typu transakcjach.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA