PIT-11 w 2023 roku – do kiedy, jaki wzór, treść, jak wypełnić

REKLAMA

REKLAMA

Jakie informacje trzeba wskazać w PIT-11?

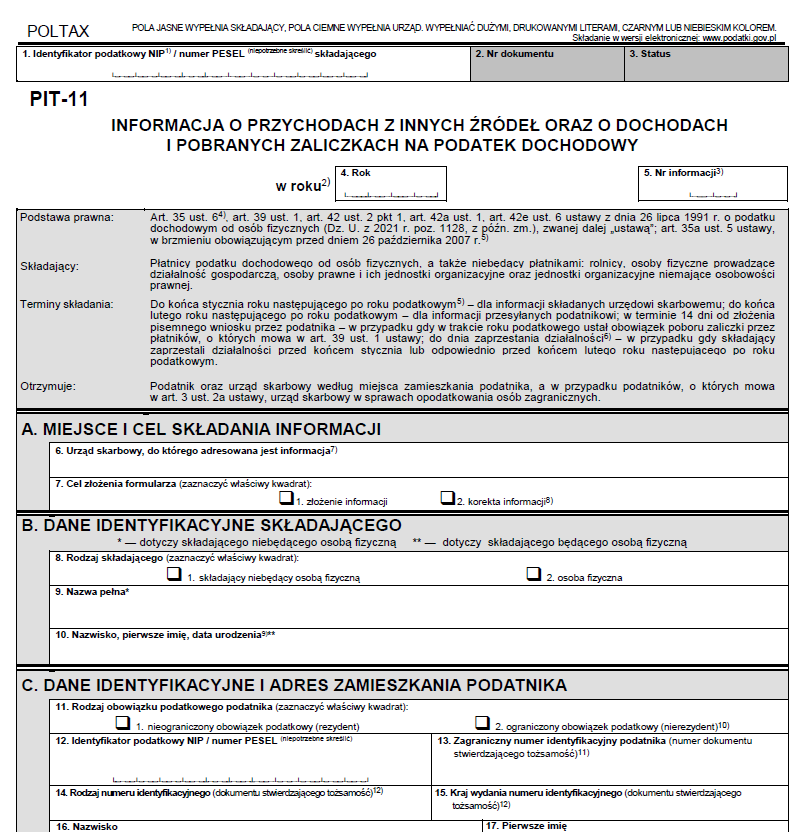

PIT-11 to deklaracja, która składa się z 14 części oznaczonych kolejnymi literami alfabetu od „A” do „I”. W tamach tego dokumentu w części wstępnej podatnik powinien podać identyfikator podatkowy, rok którego informacja o przychodach dotyczy, oraz numer takiej informacji.

Kolejne części kształtują się następująco:

REKLAMA

- W części „A” podaje się miejsce (urząd skarbowy, do którego adresowana jest informacja) oraz cel jej złożenia (złożenie informacji lub korekta informacji).

- W części „B” należy podać dane identyfikacyjne składającego.

- Część „C” została przeznaczona do identyfikacji (dane identyfikacyjne) i wskazania adresu zamieszkania podatnika.

- Część „D” to informacja o kosztach uzyskania przychodu z tytułu stosunku służbowego, stosunku pracy, spółdzielczego stosunku pracy oraz pracy nakładczej.

- Część „E” dotyczy dochodów podatnika, pobranych zaliczek, oraz pobranych składek na ubezpieczenia społeczne.

- Część „F” to miejsce na wskazanie wysokości przychodów określonych art. 20 ust.1 Ustawy o PIT.

- W części „G” znajdzie się informacja o przychodach zwolnionych od podatku, załączniku oraz o pobranych przez płatnika składkach: na ubezpieczenie zdrowotne oraz członkowskich na rzecz związków zawodowych.

- W części „H” znajduje się podpis płatnika lub osoby wyznaczonej do obliczenia i pobrania podatku.

- Część ostatnia „I” to miejsce na podpis osoby upoważnionej do sporządzenia informacji.

Wyciąg z przepisów

Ustawa o podatku dochodowym od osób fizycznych:

Art. 20 ust. 1. Za przychody z innych źródeł, o których mowa w art. 10 ust. 1 pkt 9, uważa się w szczególności: kwoty wypłacone po śmierci członka otwartego funduszu emerytalnego wskazanej przez niego osobie lub członkowi jego najbliższej rodziny, w rozumieniu przepisów o organizacji i funkcjonowaniu funduszy emerytalnych, kwoty uzyskane z tytułu zwrotu z indywidualnego konta zabezpieczenia emerytalnego oraz wypłaty z indywidualnego konta zabezpieczenia emerytalnego, w tym także dokonane na rzecz osoby uprawnionej na wypadek śmierci oszczędzającego, zasiłki pieniężne z ubezpieczenia społecznego, alimenty, stypendia, świadczenia otrzymane z tytułu umowy o pomocy przy zbiorach, dotacje (subwencje) inne niż wymienione w art. 14, dopłaty, nagrody i inne nieodpłatne świadczenia nienależące do przychodów określonych w art. 12-14 i art. 17.

PIT-11 wysyłany w 2023 roku (za 2022 rok) – jaka wersja formularza

W trakcie roku podatkowego 2022 Ministerstwo udostępniło dwie wersje formularza PIT-11 o kolejnych numerach: 28 i 29 (PIT-11(28), PIT-11(29)). Należy więc wyjaśnić, że PIT-11 w wersji 28 miał zastosowanie do dochodów (przychodów) uzyskanych od 1 stycznia 2022 roku i obowiązywał do 30 czerwca 2022 roku, natomiast PIT-11 (wersja 29) ma zastosowanie do dochodów (przychodów) uzyskiwanych od 1 stycznia 2022 roku, i obowiązuje od 1 lipca 2022 roku.

Wersję formularza w jego papierowej (tradycyjnej wersji) sprawdzić można na dole każdej strony obok oznaczenia (nazwy) druku np. PIT-11(29).

Jako podstawę prawną formularza podać należy art. 35 ust. 6 , art. 39 ust. 1, art. 42 ust. 2 pkt 1, art. 42a ust. 1, art. 42e ust. 6 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2021 r. poz. 1128, z późn. zm.), zwanej dalej „ustawą"; art. 35a ust. 5 ustawy, w brzmieniu obowiązującym przed dniem 26 października 2007 r.

PIT-11 - do kiedy?

PIT-11 składa się zasadniczo w trzech terminach.

- Pierwszy i podstawowy to termin do końca stycznia następującego po danym roku podatkowym i jest to termin obowiązujący do informacji składanych do urzędu skarbowego.

- Drugi termin to termin do końca lutego następującego po danym roku podatkowym i jest to termin na złożenie PIT dla podatnika (np. pracownika).

- Natomiast ostatni (trzeci) rodzaj terminu obowiązuje w przypadku jeżeli w trakcie roku podatkowego ustał obowiązek poboru zaliczki przez płatników, o których mowa w art. 39 ust. 1 Ustawy o PIT, do dnia zaprzestania działalności – w przypadku gdy składający zaprzestali działalności przed końcem stycznia lub odpowiednio końcem lutego roku następującego po danym roku podatkowym.

Wyciąg z przepisów

Ustawa o podatku dochodowym od osób fizycznych art. 39 ust. 1:

Płatnicy, o których mowa w art. 32, art. 33 i art. 35, są obowiązani przesłać podatnikowi i urzędowi skarbowemu, przy pomocy którego naczelnik urzędu skarbowego właściwy według miejsca zamieszkania podatnika wykonuje swoje zadania, a w przypadku podatnika, o którym mowa w art. 3 ust. 2a, urzędowi skarbowemu, przy pomocy którego naczelnik urzędu skarbowego właściwy w sprawach opodatkowania osób zagranicznych wykonuje swoje zadania, imienne informacje sporządzone według ustalonego wzoru. Informację, o której mowa w zdaniu pierwszym, sporządza się również w przypadku dokonywania wypłaty świadczeń określonych w art. 21 ust. 1 pkt 46, 74, 148 i 152-154. W informacji tej wykazuje się również dochody zwolnione od podatku na podstawie umów o unikaniu podwójnego opodatkowania lub innych umów międzynarodowych.

Czy PIT-11 rozlicza się automatycznie?

REKLAMA

PIT-11 jako formularz składany przez płatników podatku dochodowego od osób fizycznych, a także niebędących płatnikami: rolników, osoby fizyczne prowadzące działalność gospodarczą, osoby prawne i ich jednostki organizacyjne oraz jednostki organizacyjne niemające osobowości prawnej nie jest składany automatycznie. Jednak po tym jak płatnik (np. pracodawca) złoży dla danego podatnika PIT-11 (np. dla pracownika) to po spełnieniu określonych warunków, ten podatnik może zostać rozliczony na podstawie PIT 11 automatycznie.

Deklarację PIT otrzymuje podatnik oraz urząd skarbowy według miejsca zamieszkania podatnika, a w przypadku podatników, o których mowa w art. 3 ust. 2a ustawy, urząd skarbowy w sprawach opodatkowania osób zagranicznych.

Kiedy nie trzeba rozliczać PIT-11?

Brak konieczności rozliczenia PIT 11 dotyczy przede wszystkim osób, które po prostu nie osiągają przychodów, mogą to być również osoby będące na utrzymaniu małżonka, czy studenci będący na utrzymaniu rodziny. Istnieją również przypadki, kiedy podatnik osiąga przychody, a jednak kiedy PIT-11 nie będzie obowiązkowy do rozliczenia.

Najczęściej taka sytuacja dotyczy osób które rozliczają organy takie jak ZUS oraz KRUS, taka sytuacja może dotyczyć na przykład emerytów. Mogą mieć miejsce również sytuacje tzw. minimalnych zarobków oraz deklaracji PIT 11 zerowych, w których złożenie deklaracji może nie być obowiązkowe. Dotyczy to na przykład sytuacji współpracy w ramach umowy zlecenia lub dzieła o wartości do 200 zł brutto, oraz studentów, którzy korzystają z tak zwanego zerowego PIT dla młodych. Niemniej w takich przypadkach dla bezpieczeństwa część firm i tak wystawia tak zwane PIT-11 zerowe (również dla studentów). W każdej jednak sytuacji rekomendowane jest zweryfikowanie wszystkich warunków umożliwiających zwolnienie z obowiązku rozliczenia PIT-11.

Jak rozliczyć PIT-11 (krok po kroku)?

PIT-11 i jego rozliczenie należy podzielić na dwa etapy – po pierwsze przekazania informacji do urzędu skarbowego, po drugie przekazania do podatnika. Płatnik ma obowiązek rozliczenia PIT i złożenia go do urzędu skarbowego w formie elektronicznej, natomiast do podatnika może przekazać go nadal również w formie tradycyjnej (czyli papierowej).

Do prawidłowego rozliczenia PIT-11 przez płatnika konieczne są więc zasadniczo trzy kroki:

- Krok 1: Najpierw płatnik powinien przygotować formularz PIT-11 (może to zrobić samodzielnie lub w specjalnej aplikacji do przygotowywania PIT);

- Krok 2: Do końca stycznia płatnik powinien złożyć informację PIT-11 do urzędu skarbowego w formie elektronicznej (chyba, że zaistnieją wyjątki innego terminu), ponownie może to zrobić samodzielnie przez specjalne bramki zapewnione przez Ministerstwo lub za pomocą specjalnych aplikacji do rozliczenia PIT;

- Krok 3: Do końca lutego podatnik powinien przekazać informację PIT-11 do podatników - w formie elektronicznej lub papierowej (chyba, że zaistnieją wyjątki innego terminu).

Jaka kara dla pracodawcy za brak PIT-11?

Niezłożenie deklaracji podatkowej w terminie jest wykroczeniem, za którego popełnienie kary ustawodawca wskazał w Kodeksie karnym skarbowym. Zgodnie z art. 56 § 4 w zw. z 56 § 3 i art. 48 kks za niezłożenie PIT-11 w terminie grozi odpowiedzialność w postaci grzywny.

Wyciąg z przepisów:

Kodeks karny skarbowy art. 56:

§ 1. Podatnik, który składając organowi podatkowemu, innemu uprawnionemu organowi lub płatnikowi deklarację lub oświadczenie, podaje nieprawdę lub zataja prawdę albo nie dopełnia obowiązku zawiadomienia o zmianie objętych nimi danych, przez co naraża podatek na uszczuplenie, podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.

§ 2. Jeżeli kwota podatku narażonego na uszczuplenie jest małej wartości, sprawca czynu zabronionego określonego w § 1 podlega karze grzywny do 720 stawek dziennych.

§ 3. Jeżeli kwota podatku narażonego na uszczuplenie nie przekracza ustawowego progu, sprawca czynu zabronionego określonego w § 1podlega karze grzywny za wykroczenie skarbowe.

§ 4. Karze określonej w § 3 podlega także ten podatnik, który mimo ujawnienia przedmiotu lub podstawy opodatkowania nie składa w terminie organowi podatkowemu lub płatnikowi deklaracji lub oświadczenia lub wbrew obowiązkowi nie składa ich za pomocą środków komunikacji elektronicznej lub składa je niezgodnie z wzorem dokumentu elektronicznego.

Kodeks karny skarbowy art. 48:

§ 1. Kara grzywny może być wymierzona w granicach od jednej dziesiątej do dwudziestokrotnej wysokości minimalnego wynagrodzenia, chyba że kodeks stanowi inaczej.

§ 2. Mandatem karnym można nałożyć karę grzywny w granicach nieprzekraczających pięciokrotnej wysokości minimalnego wynagrodzenia.

§ 3. Wyrokiem nakazowym można wymierzyć karę grzywny w granicach nieprzekraczających dziesięciokrotnej wysokości minimalnego wynagrodzenia.

§ 4. Wymierzając karę grzywny lub nakładając ją mandatem karnym, uwzględnia się także stosunki majątkowe i rodzinne sprawcy oraz jego dochody i możliwości zarobkowe.

§ 5. W razie zatrzymania osoby podejrzanej o popełnienie wykroczenia skarbowego, zgodnie z art. 244-248 Kodeksu postępowania karnego, na poczet orzeczonej kary grzywny sąd zalicza okres rzeczywistego pozbawienia wolności, zaokrąglając do pełnego dnia, przy czym jeden dzień rzeczywistego pozbawienia wolności jest równoważny karze grzywny w wysokości od jednej pięćsetnej do jednej pięćdziesiątej górnej granicy ustawowego zagrożenia karą grzywny.

Źródła opracowania

- Ustawa o podatku dochodowym od osób fizycznych z dnia 26 lipca 1991 roku (Dz. U. Nr 80, poz. 350) z późniejszymi zmianami;

- Kodeks karny skarbowy z dnia 10 września 1999 r. (Dz.U. Nr 83, poz. 930) z późniejszymi zmianami.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA