PIT-39 - rozliczenie roczne 2020/2021

REKLAMA

REKLAMA

Co rozliczamy w PIT-39?

Deklaracja PIT-39 przeznaczona jest dla podatników, którzy w roku podatkowym uzyskali przychody z odpłatnego zbycia nieruchomości i praw majątkowych opodatkowane na zasadach określonych w art. 30e ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2020 r. poz. 1426, z późn. zm.), zwanej dalej „ustawą”. Obowiązek złożenia zeznania wynika z art. 45 ust. 1a pkt 3 ustawy.

REKLAMA

REKLAMA

Przy wypełnianiu formularza PIT-39 warto wiedzieć, że w przypadku gdy pozycja przeznaczona do wpisywania kwoty nie będzie wypełniona – urząd skarbowy przyjmie, że podatnik wpisał „0”. Niektóre jednak pozycje muszą być bezwzględnie wypełnione - dotyczy to w szczególności danych identyfikacyjnych, w tym identyfikatora podatkowego (NIP, PESEL).

Składając zeznanie podatkowe PIT-39 numer PESEL wpisują do zeznania podatnicy objęci rejestrem PESEL, którzy w roku podatkowym:

- nie prowadzili działalności gospodarczej,

REKLAMA

- nie byli zarejestrowanymi podatnikami podatku VAT,

- nie byli płatnikami (zarówno składek na ubezpieczenia społeczne/ubezpieczenie zdrowotne jak i podatku np. z tytułu zatrudnienia pracownika).

Natomiast podatnicy, którzy nie spełniają chociaż jednego z powyższych warunków wpisują NIP.

Kwoty wyrażone w walutach obcych, tj.: przychody, koszty, kwoty uprawniające do odliczenia od dochodu, podstawy obliczenia podatku lub obniżenia podatku, wydatki oraz podatek, stosownie do art. 11a ustawy, przelicza się na złote według kursu średniego walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień uzyskania przychodu, poniesienia kosztu, wydatku lub zapłaty podatku.

Załącznikiem do zeznania podatkowego PIT-39 jest formularz PIT/ZG.

Kiedy składamy PIT-39?

Zeznanie PIT-39 za 2020 r. składa się w terminie od dnia 15 lutego do dnia 30 kwietnia roku następującego po roku podatkowym. Przy czym, zeznania złożone przed początkiem terminu uznaje się za złożone w dniu 15 lutego roku następującego po roku podatkowym.

Podatnicy niemający na terytorium Rzeczypospolitej Polskiej miejsca zamieszkania (podlegający ograniczonemu obowiązkowi podatkowemu), jeżeli osiągnęli w roku podatkowym dochody ze źródeł przychodów położonych na terytorium Rzeczypospolitej Polskiej, a zamierzają opuścić terytorium Rzeczypospolitej Polskiej przed ww. terminem, są obowiązani złożyć zeznanie za rok podatkowy przed opuszczeniem terytorium Rzeczypospolitej Polskiej.

Jak złożyć PIT-39?

Zeznanie roczne PIT-39 można złożyć:

1) w formie dokumentu pisemnego (zeznanie papierowe),

2) w formie dokumentu elektronicznego (zeznanie elektroniczne).

Zeznanie papierowe można złożyć bezpośrednio we właściwym urzędzie skarbowym lub za pośrednictwem centrum obsługi, o którym mowa w art. 29 ustawy z dnia 16 listopada 2016 r. o Krajowej Administracji Skarbowej (Dz. U. z 2020 r. poz. 505 z późn. zm.) albo nadać/złożyć w sposób przewidziany w art. 12 § 6 Ordynacji podatkowej. Za datę złożenia zeznania nadanego w polskiej placówce pocztowej Poczty Polskiej S.A. uważa się datę stempla pocztowego, z zastrzeżeniem przypadku, gdy zeznanie zostało wysłane przed 15 lutego 2021 r.

Zeznanie elektroniczne można wysłać za pośrednictwem strony www.podatki.gov.pl. Potwierdzeniem złożenia zeznania elektronicznego jest otrzymanie urzędowego poświadczenia odbioru (UPO).

Gdzie złożyć PIT-39?

PIT-39 należy złożyć do właściwego dla podatnika urzędu skarbowego.

W przypadku podatnika mającego miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej (podlegający nieograniczonemu obowiązkowi podatkowemu) – zeznanie składa się do urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy według miejsca zamieszkania podatnika w ostatnim dniu roku podatkowego wykonuje swoje zadania, a gdy zamieszkanie na terytorium Rzeczypospolitej Polskiej ustało przed tym dniem – do urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy według ostatniego miejsca zamieszkania na jej terytorium wykonuje swoje zadania.

Jeżeli podatnik nie ma miejsca zamieszkania na terytorium Rzeczypospolitej Polskiej (podlegający ograniczonemu obowiązkowi podatkowemu) – zeznanie PIT-39 składa się do urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy w sprawach opodatkowania osób zagranicznych wykonuje swoje zadania.

Jak wypełnić PIT-39?

Część A deklaracji PIT-39

Na początku trzeba podać nazwę właściwego dla podatnika urzędu skarbowego. W tej części deklaracji (poz. 6) należy również podać (zaznaczając właściwy kwadrat) cel złożenia formularza, tj.: złożenie zeznania albo korektę zeznania. W przypadku zaznaczenia kwadratu nr 2 w poz. 6 dotyczącego korekty zeznania, dodatkowo należy wskazać rodzaj korekty (zaznaczając właściwy kwadrat w poz. 7), tj.: korektę zeznania, o której mowa w art. 81 Ordynacji podatkowej (kwadrat nr 1) albo korektę zeznania składaną w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a Ordynacji podatkowej (kwadrat nr 2). Należy pamiętać, iż na podstawie art. 81 Ordynacji podatkowej, podatnik ma prawo do skorygowania danych zawartych w złożonym zeznaniu. Zgodnie z art. 81 § 2 Ordynacji podatkowej, skorygowanie deklaracji następuje przez złożenie korygującej deklaracji (stosownie do postanowień Ordynacji podatkowej przez deklarację rozumie się również zeznanie).

Przypadki zawieszenia uprawnienia do złożenia korekty regulują przepisy Ordynacji podatkowej, a od 1 marca 2017 r. również przepisy ustawy z dnia 16 listopada 2016 r. o Krajowej Administracji Skarbowej. W przypadku zaznaczenia kwadratu 2 w poz. 7 korektę składa się wraz z uzasadnieniem przyczyn korekty.

Część B deklaracji PIT-39

W tej części należy podać dane identyfikacyjne podatnika składającego zeznanie, tj.: nazwisko, pierwsze imię, datę urodzenia oraz aktualny adres zamieszkania.

Część C deklaracji PIT-39

Tutaj podatnicy wykazują przychód, koszty uzyskania przychodów, sumę odpisów amortyzacyjnych, dochód (bądź stratę).

W kol. b należy wykazać przychody z odpłatnego zbycia nieruchomości i praw majątkowych, o których mowa w art. 10 ust. 1 pkt 8 lit. a–c ustawy, tj. przychody z odpłatnego zbycia:

a) nieruchomości lub ich części oraz udziału w nieruchomości,

b) spółdzielczego własnościowego prawa do lokalu mieszkalnego lub użytkowego oraz prawa do domu jednorodzinnego w spółdzielni mieszkaniowej,

c) prawa wieczystego użytkowania gruntów,

– jeżeli odpłatne zbycie nie następuje w wykonaniu działalności gospodarczej i zostało dokonane przed upływem pięciu lat, licząc od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie; w przypadku zamiany okresy te odnoszą się do każdej z osób dokonującej zamiany.

Przychodem z odpłatnego zbycia nieruchomości lub praw majątkowych, o których mowa w art. 10 ust. 1 pkt 8 lit. a–c ustawy, jest ich wartość wyrażona w cenie określonej w umowie, pomniejszona o koszty odpłatnego zbycia. Jeżeli jednak cena, bez uzasadnionej przyczyny, znacznie odbiega od wartości rynkowej tych rzeczy lub praw, przychód ten określa organ podatkowy w wysokości wartości rynkowej. U podatników dokonujących sprzedaży opodatkowanej podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług.

Przychodem z odpłatnego zbycia w drodze zamiany u każdej ze stron umowy przenoszącej własność, jest wartość nieruchomości lub prawa zbywanego w drodze zamiany.

Wartość rynkową określa się na podstawie cen rynkowych stosowanych w obrocie rzeczami lub prawami tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca odpłatnego zbycia. Jeżeli wartość wyrażona w cenie określonej w umowie odpłatnego zbycia znacznie odbiega od wartości rynkowej nieruchomości lub praw majątkowych oraz innych rzeczy, organ podatkowy wezwie strony umowy do zmiany tej wartości lub wskazania przyczyn uzasadniających podanie ceny znacznie odbiegającej od wartości rynkowej. W razie nieudzielenia odpowiedzi, niedokonania zmiany wartości lub niewskazania przyczyn, które uzasadniają podanie ceny znacznie odbiegającej od wartości rynkowej, organ podatkowy określi wartość z uwzględnieniem opinii biegłego lub biegłych. Jeżeli wartość ustalona w ten sposób odbiega co najmniej o 33% od wartości wyrażonej w cenie, koszty opinii biegłego lub biegłych ponosi zbywający.

W kol. c należy wykazać koszty uzyskania przychodów.

Koszty uzyskania przychodu stanowią udokumentowane koszty nabycia lub udokumentowane koszty wytworzenia, powiększone o udokumentowane nakłady, które zwiększyły wartość rzeczy i praw majątkowych, poczynione w czasie ich posiadania.

Za koszty uzyskania przychodu z tytułu odpłatnego zbycia, o którym mowa w art. 10 ust. 1 pkt 8 lit. a–c ustawy, nabytych w drodze spadku, darowizny lub w inny nieodpłatny sposób, uważa się udokumentowane nakłady, które zwiększyły wartość rzeczy i praw majątkowych, poczynione w czasie ich posiadania oraz kwotę zapłaconego podatku od spadków i darowizn w takiej części, w jakiej wartość zbywanej rzeczy lub prawa przyjęta do opodatkowania podatkiem od spadków i darowizn odpowiada łącznej wartości rzeczy i praw majątkowych przyjętej do opodatkowania podatkiem od spadków i darowizn. Do kosztów uzyskania przychodu z tytułu odpłatnego zbycia nieruchomości i określonych praw majątkowych, nabytych w drodze spadku zalicza się również udokumentowane koszty nabycia lub wytworzenia poniesione przez spadkodawcę oraz przypadające na podatnika ciężary spadkowe, w takiej części, w jakiej wartość zbywanej rzeczy lub zbywanego prawa odpowiada łącznej wartości rzeczy i praw majątkowych nabytych przez podatnika. Przez ciężary spadkowe, o których mowa w zdaniu drugim, rozumie się spłacone przez podatnika długi spadkowe, zaspokojone roszczenia o zachowek oraz wykonane zapisy zwykłe i polecenia, również w przypadku, gdy podatnik spłacił długi spadkowe, zaspokoił roszczenia o zachowek lub wykonał zapisy zwykłe i polecenia po dokonaniu odpłatnego zbycia. Wysokość nakładów ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat administracyjnych. Koszty nabycia lub koszty wytworzenia są corocznie podwyższane, począwszy od roku następującego po roku, w którym nastąpiło nabycie lub wytworzenie zbywanych rzeczy lub praw majątkowych, do roku poprzedzającego rok podatkowy, w którym nastąpiło ich zbycie, w stopniu odpowiadającym wskaźnikowi wzrostu cen towarów i usług konsumpcyjnych w okresie pierwszych trzech kwartałów roku podatkowego w stosunku do tego samego okresu roku ubiegłego, ogłaszanemu przez Prezesa Głównego Urzędu Statystycznego w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”.

W kol. d należy wykazać sumę odpisów amortyzacyjnych, o których mowa w art. 22h ust. 1 pkt 1 ustawy, dokonanych od zbywanych nieruchomości lub praw

W kol. e należy obliczyć kwotę dochodu stanowiącego różnicę pomiędzy przychodem (kol. b), a kosztami uzyskania przychodów (kol. c), powiększoną o sumę odpisów amortyzacyjnych, o których mowa w art. 22h ust. 1 pkt 1 ustawy (kol. d).

W kol. f kwotę straty oblicza się, jeżeli koszty uzyskania przychodów (kol. c) przekraczają przychód (kol. b).

Część D deklaracji PIT-39

W tej części zeznania podatnicy dokonują obliczenia podatku.

Ulga mieszkaniowa, czyli kwota dochodu zwolnionego. Zgodnie z art. 21 ust. 1 pkt 131 ustawy, wolne od podatku dochodowego są dochody z odpłatnego zbycia nieruchomości i praw majątkowych, o których mowa w art. 30e ustawy, w wysokości, która odpowiada iloczynowi tego dochodu i udziału wydatków poniesionych na własne cele mieszkaniowe w przychodzie z odpłatnego zbycia nieruchomości i praw majątkowych, jeżeli począwszy od dnia odpłatnego zbycia, nie później niż w okresie trzech lat od końca roku podatkowego, w którym nastąpiło odpłatne zbycie, przychód uzyskany ze zbycia tej nieruchomości lub tego prawa majątkowego został wydatkowany na własne cele mieszkaniowe; udokumentowane wydatki poniesione na te cele uwzględnia się do wysokości przychodu z odpłatnego zbycia nieruchomości i praw majątkowych. Zwolnienie to polega na wyłączeniu z opodatkowania tej części dochodu jaka proporcjonalnie odpowiada udziałowi poniesionych wydatków na określone w ustawie własne cele mieszkaniowe w osiągniętych przychodach z odpłatnego zbycia.

W przypadku niewypełnienia warunków określonych w art. 21 ust. 1 pkt 131 ustawy, podatnik jest obowiązany do złożenia korekty zeznania i do zapłaty podatku wraz z odsetkami za zwłokę w wysokości odsetek pobieranych od zaległości podatkowych. Odsetki te nalicza się od następnego dnia po upływie terminu płatności, tj. po upływie terminu do złożenia zeznania za rok podatkowy, w którym uzyskano przychód z odpłatnego zbycia, do dnia zapłaty podatku włącznie.

Część E deklaracji PIT-39

W tej części formularza podatkowego podatnicy dokonują obliczenia kwoty do zapłaty.

W poz. 30 należy wykazać zryczałtowany podatek dochodowy, o którym mowa w art. 29, 30 i 30a ustawy, jeżeli podatek ten nie został pobrany przez płatnika, z wyjątkiem podatku:

1) wykazanego w poz. 31, tj. obliczonego od przychodów (dochodów), o których mowa w art. 30a ust. 1– pkt 15 ustawy, uzyskanych za granicą:

- z odsetek od pożyczek, z wyjątkiem gdy udzielanie pożyczek jest przedmiotem działalności gospodarczej,

- z odsetek i dyskonta od papierów wartościowych,

- z odsetek lub innych przychodów od środków pieniężnych zgromadzonych na rachunku podatnika lub w innych formach oszczędzania, przechowywania lub inwestowania, prowadzonych przez podmiot uprawniony na podstawie odrębnych przepisów, z wyjątkiem środków pieniężnych związanych z wykonywaną działalnością gospodarczą,

- z dywidend i innych przychodów z tytułu udziału w zyskach osób prawnych,

- od dochodu z tytułu udziału w funduszach kapitałowych;

2) wykazanego w poz. 32 oraz w części F.

Kwotę zryczałtowanego podatku dochodowego, który nie został pobrany przez płatnika, oblicza się mnożąc kwotę przychodu (dochodu) przez odpowiednią dla uzyskanego przychodu (dochodu) stawkę zryczałtowanego podatku, określoną w ustawie lub umowie o unikaniu podwójnego opodatkowania. Przykładowo: przychód uzyskany z tytułu otrzymanych odsetek od pożyczki udzielonej osobie fizycznej niebędącej przedsiębiorcą (płatnikiem) należy pomnożyć przez stawkę podatku. W tej części podatnik wykazuje również kwoty podatku zapłaconego za granicą, o których mowa w art. 30a ust. 9 ustawy, oraz różnicę pomiędzy zryczałtowanym podatkiem dochodowym a podatkiem zapłaconym za granicą.

Kwoty w poz. 30 i 33 podaje się po zaokrągleniu do pełnych złotych, w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych.

Wyjątek: Zgodnie z art. 63 § 1a Ordynacji podatkowej, w przypadku zryczałtowanego podatku dochodowego, o którym mowa w art. 30a ust. 1 pkt 1–3 ustawy, kwotę należy zaokrąglić do pełnych groszy w górę.

Kwotę z poz. 34 należy wpłacić przed upływem terminu określonego na złożenie zeznania za rok podatkowy.

Część F deklaracji PIT-39

W tej części podatnicy wykazują zryczałtowany podatek dochodowy, o którym mowa w art. 44 ust. 1b ustawy. Jest to podatek, jaki osoby fizyczne niemające miejsca zamieszkania na terytorium Rzeczypospolitej Polskiej, uzyskujące przychody, o których mowa w art. 29 ustawy, bez pośrednictwa płatnika, są obowiązane (bez wezwania) wpłacać na rachunek urzędu skarbowego w terminie do dnia 20 następnego miesiąca za miesiąc poprzedni. Podatek za grudzień jest płatny przed upływem terminu określonego na złożenie zeznania.

Część G deklaracji PIT-39

Poz. 47 wypełniają podatnicy, o których mowa w art. 3 ust. 1 ustawy, którzy uzyskali dochody (przychody) z odsetek i dyskonta od papierów wartościowych, z dywidend i innych przychodów z tytułu udziału w zyskach osób prawnych lub z tytułu udziału w funduszach kapitałowych, od których podatek został pobrany przez płatnika zgodnie z art. 30a ust. 2a ustawy.

Część H deklaracji PIT-39

Stosownie do postanowień art. 45c ustawy, naczelnik urzędu skarbowego – na wniosek podatnika – przekazuje na rzecz OPP kwotę w wysokości nieprzekraczającej 1% podatku należnego wynikającego:

1) z zeznania podatkowego złożonego w terminie określonym dla jego złożenia, albo

2) z korekty zeznania, o którym mowa w pkt 1, jeżeli została dokonana w ciągu miesiąca od upływu terminu dla złożenia zeznania podatkowego

– po jej zaokrągleniu do pełnych dziesiątek groszy w dół.

Warunkiem przekazania 1% jest zapłata w pełnej wysokości podatku należnego stanowiącego podstawę obliczenia kwoty, która ma być przekazana na rzecz OPP, nie później niż w terminie dwóch miesięcy od upływu terminu dla złożenia zeznania podatkowego (za zapłacony podatek uważa się również zaległość podatkową, której wysokość nie przekracza trzykrotności wartości opłaty pobieranej przez Pocztę Polską S.A. za traktowanie przesyłki listowej jako przesyłki poleconej).

Za wniosek uważa się podanie przez podatnika w zeznaniu podatkowym albo w korekcie zeznania numeru wpisu do Krajowego Rejestru Sądowego wybranej OPP (w poz. 48) oraz kwoty do przekazania na jej rzecz (w poz. 49). Należy pamiętać, że można wskazać tylko jedną OPP, która jest uprawniona do otrzymania 1% podatku należnego, wynikającego z zeznania składanego za 2020 rok. Wykaz OPP dostępny jest na stronie internetowej Biuletynu Informacji Publicznej Narodowego Instytutu Wolności – Centrum Rozwoju Społeczeństwa Obywatelskiego: www.niw.gov.pl.

Część I deklaracji PIT-39

W poz. 50 podatnicy mogą wskazać cel szczegółowy przeznaczenia kwoty 1% należnego podatku przekazywanej na rzecz OPP za pośrednictwem naczelnika urzędu skarbowego. Zaznaczenie kwadratu w poz. 51 jest wyrażeniem zgody na przekazanie OPP przez naczelnika urzędu skarbowego danych identyfikujących podatnika, tj.: imienia, nazwiska i adresu, oraz informacji o wysokości kwoty przekazanej na rzecz tej OPP. Zaznaczenie kwadratu w poz. 51 jest nieobowiązkowe i nie ma wpływu na realizację wniosku o przekazanie 1% należnego podatku.

W poz. 52 w celu ułatwienia kontaktu, podatnicy mogą podać swój numer telefonu, adres e-mail (podanie tych informacji nie jest obowiązkowe).

Część J deklaracji PIT-39

PIT/ZG – stanowi informację o wysokości dochodów z zagranicy i zapłaconym podatku w roku podatkowym. Załącznik ten składają osoby, które w roku podatkowym uzyskały dochody za granicą, o których mowa w art. 30e ust. 8 i 9 ustawy, podlegające opodatkowaniu w Polsce, do których ma zastosowanie metoda odliczenia podatku zapłaconego za granicą. W załączniku podatnik wykazuje dochody z zagranicy oraz podatek zapłacony za granicą rozliczane w zeznaniu podatkowym PIT-39. Załącznik składa się odrębnie dla każdego państwa, w którym uzyskano dochód.

Część K deklaracji PIT-39

Ta część przeznaczona jest do podpisania zeznania przez podatnika (poz. 54). Zgodnie z art. 80a Ordynacji podatkowej, jeżeli odrębne ustawy nie stanowią inaczej, deklaracja, w tym deklaracja składana za pomocą środków komunikacji elektronicznej, może być podpisana także przez pełnomocnika (poz. 55). Pełnomocnictwo do podpisywania deklaracji oraz zawiadomienie o odwołaniu tego pełnomocnictwa składa się organowi podatkowemu właściwemu w sprawach podatku, którego dana deklaracja dotyczy. Natomiast pełnomocnictwo do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej oraz zawiadomienie o odwołaniu tego pełnomocnictwa podatnik składa naczelnikowi urzędu skarbowego właściwemu w sprawach ewidencji podatników i płatników, tj. określonemu w art. 4 ustawy z dnia 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (Dz. U. z 2020 r. poz. 170). Podpisanie deklaracji przez pełnomocnika zwalnia podatnika z obowiązku podpisania deklaracji.

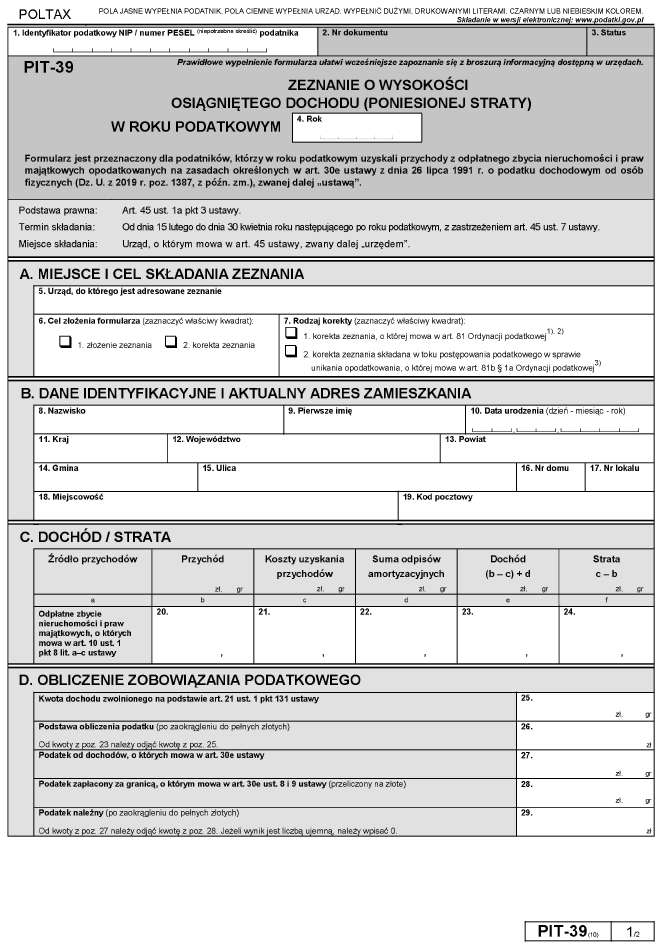

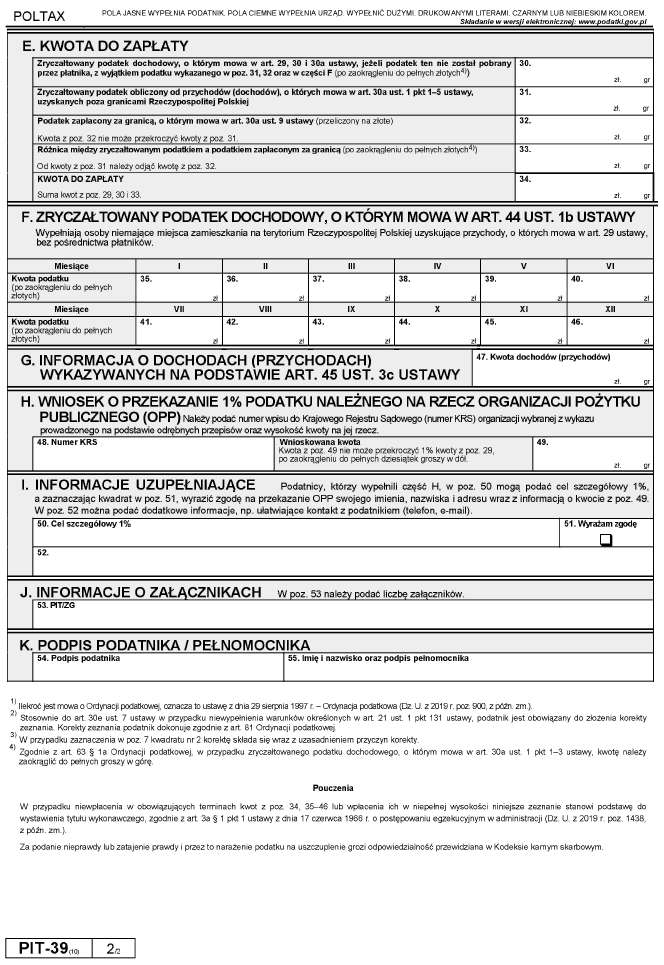

PIT-39 - wzór formularza

Aktualnie obowiązuje wzór formularz PIT-39 w wersji 10, wprowadzony rozporządzeniem Ministra Finansów z dnia 11 grudnia 2019 r. w sprawie wzorów zeznań podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych (Dziennik Ustaw rok 2019 poz. 2434).

PIT-39 - zeznanie o wysokości osiągniętego dochodu (poniesionej straty)

PIT-39 - druk

Druk formularza PIT-39 do rozliczeń podatkowych za rok podatkowy 2020 (dokonywanych w 2021 r.).

Zobacz: Formularz PIT-28 (rozliczenie za 2020 rok)

oprac. Adam Kuchta

na podstawie broszury informacyjnej Ministerstwa Finansów

Podstawa prawna:

- ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2020 r. poz. 1426, z późn. zm.),

- rozporządzeniem Ministra Finansów z dnia 11 grudnia 2019 r. w sprawie wzorów zeznań podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych - Dziennik Ustaw rok 2019 poz. 2434

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA