Dwie umowy o pracę jednego pracownika - rozliczenie PIT w 2022 roku

REKLAMA

REKLAMA

Wpływ Polskiego Ładu na wynagrodzenia pracowników – uwagi ogólne

Ministerstwo Finansów podkreśla, że zmiany podatkowe wprowadzone w ramach rządowego programu "Polski Ład" są korzystne dla większości pracowników, którzy otrzymują miesięczne wynagrodzenie do kwoty ok. 5700 zł brutto. Z kolei dla dużej grupy pracowników, którzy zarabiają miesięcznie do ok. 11.141 zł brutto zmiany wprowadzone od 1 stycznia 2022 r. powinny być neutralne.

Wśród zasadniczych zmian, które oddziałują na poziom wynagrodzeń netto - trzeba wskazać przede wszystkim brak możliwości odliczenia składki zdrowotnej od podatku. Równocześnie podwyższono kwotę wolną od podatku do 30 000 zł (z maksymalnej kwoty wolnej – 8000 zł) i zwiększono próg dochodowy, powyżej którego jest stosowana stawka 32% PIT (z 85 528 zł do 120 000 zł).

REKLAMA

Dwie umowy o pracę jednego pracownika. Jak rozliczyć PIT w 2022 roku?

Bywają sytuacje, gdy pracownik jest w tym samym czasie zatrudniony u dwóch różnych pracodawców na całość lub część etatu. W takim przypadku, rozliczając podatek dochodowy od osób fizycznych trzeba wziąć pod uwagę poniżej opisane zasady i przepisy.

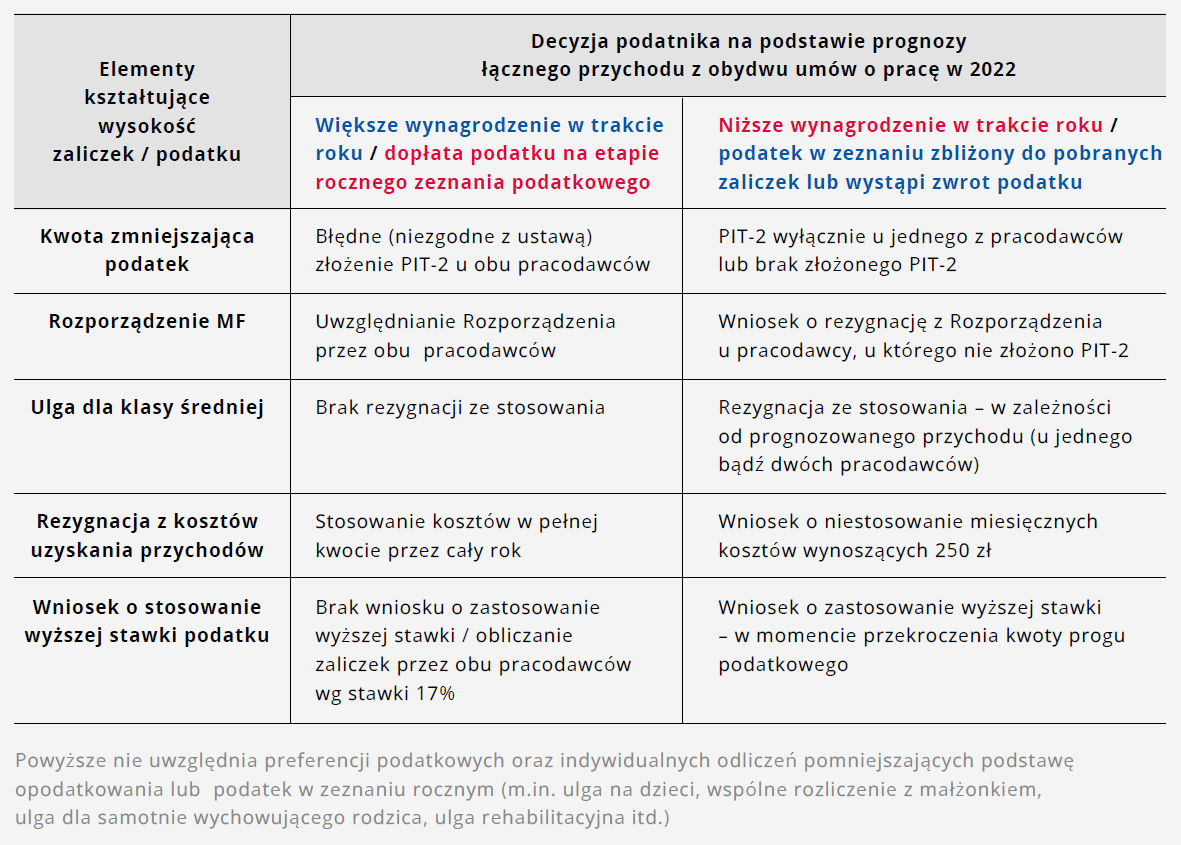

Uwzględnienie kwoty zmniejszającej podatek (425 zł miesięcznie w 2022 roku)

W tym celu pracownik może złożyć odpowiednie oświadczenie (PIT-2) u pracodawcy, u którego zamierza uwzględniać tę kwotę. Przy dwóch umowach o pracę, pracownik składa oświadczenie PIT-2 tylko jednemu pracodawcy. Drugi z nich pobierze zaliczkę na podatek, bez stosowania kwoty zmniejszającej podatek. Oznacza to, że wynagrodzenie miesięczne od tego pracodawcy będzie niższe (w sytuacji braku stosowania reguł rozporządzenia z 7 stycznia 2022 r., o którym mowa poniżej) - w porównaniu do zasad w roku 2021. W zeznaniu rocznym pracownik ma prawo ująć całość jednej kwoty zmniejszającej (425 x 12 miesięcy = 5100 zł).

Dlatego warto sprawdzić, czy PIT-2 został złożony, a także, czy nie złożono go u więcej niż jednego płatnika. W przypadku dwóch umów o pracę jego złożenie do pracodawcy, od którego podatnik otrzymuje wyższe wynagrodzenie da z kolei większą pewność pełnego uwzględniania kwoty wolnej już w trakcie roku.

Rozporządzenie odraczające pobór zaliczek

REKLAMA

Chodzi o rozporządzenie Ministra Finansów z dnia 7 stycznia 2022 r. w sprawie przedłużenia terminów poboru i przekazania przez niektórych płatników zaliczek na podatek dochodowy od osób fizycznych) – stosowane w sytuacji, gdy zaliczki obliczane według zasad roku 2021 są korzystniejsze dla pracownika, a jego miesięczne przychody nie przekraczają kwoty 12 800 zł. Potrącany będzie wówczas podatek jedynie do wysokości obliczonej według reguł z roku 2021. W trakcie roku pracownik otrzyma wyższe wynagrodzenie, jednak na etapie zeznania podatkowego może wystąpić konieczność dopłaty podatku.

Rozporządzenie jest stosowane automatycznie, przy czym pracownik ma prawo zrezygnować z jego stosowania, ale wyłącznie w odniesieniu do tego pracodawcy, u którego nie złożył PIT-2.

Ważne!

W przypadku dwóch umów o pracę, pracownik może zrezygnować ze stosowania rozporządzenia u tego pracodawcy, któremu nie złożył PIT-2. W tej sytuacji, zależnie od poziomów wynagrodzenia, ten pracodawca może potrącić wyższe zaliczki na podatek – pracownik, otrzymując niższe wynagrodzenie netto w trakcie roku, zmniejsza ryzyko dopłaty podatku na etapie zeznania rocznego.

Ulga dla klasy średniej

Pracownicy, którzy osiągają przychody miesięczne w przedziale od 5701 zł do 11 141 zł, mają pomniejszany dochód o kwotę wynikającą z ustawowego wzoru. Każdy z pracodawców jest zobowiązany uwzględniać tę ulgę na etapie obliczania zaliczek. W zależności od wysokości przychodu, kwota ulgi rośnie stopniowo od 1,92 zł (dla przychodu 5701 zł) do 1121,5 zł (dla przychodu 8550 zł), a następnie obniża się do 0 (dla przychodu 11 142 zł).

Prawo do ulgi jest weryfikowane drugi raz w momencie składania zeznania i finalnie przysługuje tylko podatnikom, którzy osiągają roczny przychód w przedziale od 68 412 zł do 133 692 zł.

Tym samym w przypadku dwóch etatów, warto oszacować w przybliżeniu łączne przychody z obu umów o pracę. Jeżeli taki przychód miałby przekroczyć kwotę 133 692 zł, aby zmniejszyć ryzyko dopłaty rocznej, można złożyć każdemu z pracodawców (lub jednemu z nich) rezygnację z uwzględniania ulgi w trakcie roku. W przeciwnym razie, decydując się na otrzymywanie wyższego wynagrodzenia w trakcie roku, podatnik będzie zobowiązany do zwrotu ulgi w zeznaniu podatkowym.

Wniosek o rezygnację z uwzględniania zryczałtowanych kosztów uzyskania przychodów

Jeśli dwaj pracodawcy uwzględniają przy obliczaniu zaliczek pełną miesięczną kwotę kosztów (po 250 zł lub podwyższone 300 zł), może to skutkować dopłatą podatku przez pracownika w zeznaniu. Maksymalna wartość kosztów w przypadku dwóch stosunków pracy będzie bowiem niższa od sumy uwzględnionych kosztów w obu umowach i wynosi odpowiednio 4500 zł lub 5400 zł. Jeżeli podatnik chce uniknąć dopłaty podatku w zeznaniu, może złożyć pracodawcy wniosek o zaprzestanie uwzględniania kosztów od kolejnego miesiąca. Wniosek taki może złożyć temu pracodawcy, który stosuje podstawowe koszty wynoszące 250 zł miesięcznie.

Wniosek o stosowanie wyższej 32% stawki podatku PIT w trakcie roku

W przypadku otrzymywania wynagrodzenia osobno z każdej umowy o pracę w wysokości nieprzekraczającej progu podatkowego 120 000 zł, pracownik będzie miał obliczane zaliczki według stawki 17%. Jeżeli jednak w skali roku łączna podstawa opodatkowania przekroczy ww. próg, na etapie zeznania będzie on zobligowany do dopłaty podatku. Może tego uniknąć, składając pracodawcy wniosek o obliczanie zaliczek według stawki 32%.

Dwie umowy o pracę jednego pracownika - rozliczenie PIT w 2022 roku

Źródło: Ministerstwo Finansów

REKLAMA

REKLAMA