Dom energooszczędny, termomodernizacja – ulga podatkowa, dotacje i pożyczki w 2019 roku

REKLAMA

REKLAMA

W ostatnich latach osoby budujące dom jednorodzinny mogły skorzystać z dwóch, ogólnopolskich programów wsparcia. Mogli posiłkować się ulgą podatkową, powiązaną z programem MDM, a także ubiegać się o dopłatę do budowy domów energooszczędnych i pasywnych. Oba rozwiązania nie są już dostępne.

REKLAMA

REKLAMA

We wrześniu 2016 r. rząd przyjął Narodowy Program Mieszkaniowy, w którym określono rejony wsparcia budownictwa mieszkalnego oraz sposoby jego realizacji w długoletniej perspektywie. Analiza dokumentu umożliwia wysunięcie wniosku, że wsparcie państwa ma dotyczyć głównie budownictwa wielolokalowego na wynajem z możliwością dojścia do własności.

Obecnie jedyną dostępną formą wsparcia dla budujących domy jednorodzinne jest nowy program “Czyste Powietrze”. Dzięki niemu można skorzystać z ulgi podatkowej, dotacji oraz pożyczki na termomodernizację budynków, proponowanych przez Narodowy Fundusz Ochrony Środowiska i Gospodarki Wodnej.

NOWOŚĆ na Infor.pl: Prenumerata elektroniczna Dziennika Gazety Prawnej KUP TERAZ!

REKLAMA

Program “Czyste Powietrze”

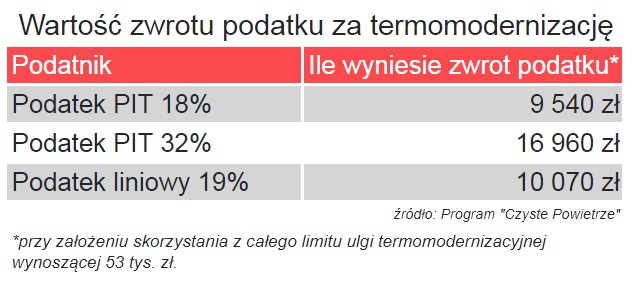

Podstawowym narzędziem wspomnianego programu jest ulga termomodernizacyjna, której mechanizm przypomina popularną niegdyś ulgę remontową. Ma ona wspierać osoby, które chcą przeprowadzić termomodernizację posiadanej nieruchomości, bądź rozpoczynają budowę nowego domu z zachowaniem energooszczędnych rozwiązań. Wysokość ulgi to 53 tys. zł. Skorzystać z niej mogą osoby fizyczne oraz przedsiębiorcy.

Według udostępnionych dokumentów opisujących program, całe przedsięwzięcie termomodernizacji należy ukończyć w trzy lata od pierwszych poniesionych kosztów, a w przypadku, gdy dochód podatnika nie pokrywa w całości wysokości ulgi, można odpisywać ją w trakcie 6 lat licząc od końca roku podatkowego, w którym poniesiono pierwszy wydatek.

Dodatki i pożyczki

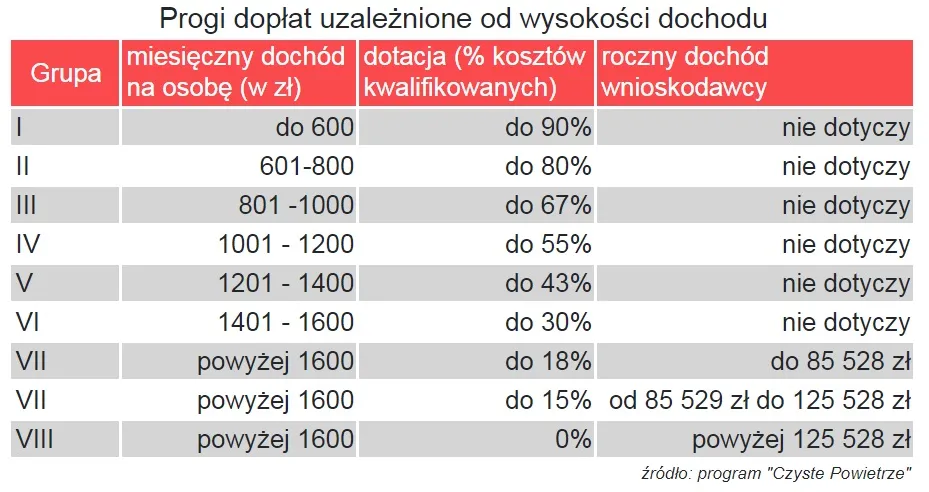

Program “Czyste Powietrze” umożliwia również otrzymanie dotacji, która wynosi od 30 do nawet 90% wartości inwestycji. Dotacja jest przewidziana dla osób o niskich zarobkach, a jej wysokość jest uzależniona od wysokości dochodu na jedną osobę w gospodarstwie domowym. Przy najwyższej przysługującej dotacji, dochód nie może wynieść więcej jak 600 zł na jedną osobę w gospodarstwie domowym. Kwota dodatków może osiągnąć nie wiecej niż 90% kosztów kwalifikowanych, wynoszących maksymalnie o 53 tys. zł.

Ostatnią opcją dofinansowania z programu “Czyste Powietrze” jest niskooprocentowana pożyczka na termomodernizację budynku. Pożyczka może być udzielona na 15 lat, a oprocentowanie wynosi 2,4%. Ulgę termomodernizacyjną, dotację oraz pożyczkę można łączyć by uzyskać jak najlepsze warunki.

Przykładowo, jeżeli Kowalski planuje wydać na ocieplenie domu 47700 zł (w przypadku maksymalnego wykorzystania limitu ulgi) i skorzysta z dopłaty wykazując najniższy dochód, to ostatecznie będzie musiał wyłożyć z własnej kieszeni jedynie 4770 zł. A od tej kwoty będzie mógł uzyskać jeszcze ulgę termomodernizacyjną odpowiadającą kwocie podatku według swojej skali podatkowej. W przypadku, gdy jest objęty podatkiem 18% - odzyska jeszcze 858 złotych).

Spełniając wszystkie warunki, na termomodernizację o wartości 47700 zł. zapłaci jedynie (po otrzymaniu dotacji oraz odliczeniu ulgi) 912 zł. A tę kwotę może uzyskać, dzięki udostępnionej przez NFOŚiG niskooprocentowanej pożyczce. Finalnie, Kowalski za generalny remont będzie płacił około 25 złotych miesięcznie przez 180 miesięcy.

Ograniczenia programu

Program “Czyste Powietrze” posiada jednak ograniczenia. Nie tylko w przypadku dopłat, gdzie wysokość jest ograniczona dochodem. Również wartość modernizacji podlega regulacjom. Minimalna wartość kosztów kwalifikowanych musi wynieść minimum 7 tys. zł.

W załączniku do udostępnionego przez NFOŚiG programu można znaleźć również informacje na jaki cel może być przeznaczona dotacja, pożyczka oraz które elementy termomodernizacji można odliczyć w uldze.

Dotyczy to zwłaszcza zakupu kotłów na paliwo stałe. Urządzenie musi spełniać przynajmniej wymagania określone w rozporządzeniu Komisji (UE) 2015/1189 z dnia 28 kwietnia 2015 r. w sprawie wykonania dyrektywy Parlamentu Europejskiego i Rady 2009/125/WE w odniesieniu do wymogów dotyczących ekoprojektu dla kotłów na paliwa stałe (Dz. Urz. UE L 193 z 21.07.2015, s. 100).

To nie koniec. W nowopowstałych budynkach muszą być spełnione wymagania dla przegród określonych w rozporządzeniu ministra infrastruktury z dnia 12 kwietnia 2002 r. w sprawie warunków technicznych, jakim powinny odpowiadać budynki i ich usytuowanie (tj. Dz. U. z 2015 r., poz. 1422, z późn. zm.), obowiązujących od 31 grudnia 2020 roku.

Oznacza to, że osoby chcące otrzymać ulgę, dotację bądź pożyczkę z programu “Czyste Powietrze” muszą budować dom w standardzie energooszczędnym. Tylko takie budynki od 2021 roku będą mogły być budowane na terenie UE, także Polski. Za budynek energooszczędny uznaje się taki, w którym zapotrzebowanie na energię do ogrzewania EUco (energia użytkowa) jest niższe niż 70 kWh/m2rok.

Domiporta.pl

Bartłomiej Baranowski

Analityk rynku nieruchomości

tel. 606 969 251

e-mail: bartlomiej.baranowski@domiporta.pl

REKLAMA

REKLAMA