Opodatkowanie sprzedaży nieruchomości po rozwodzie

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Wnioski z uchwały

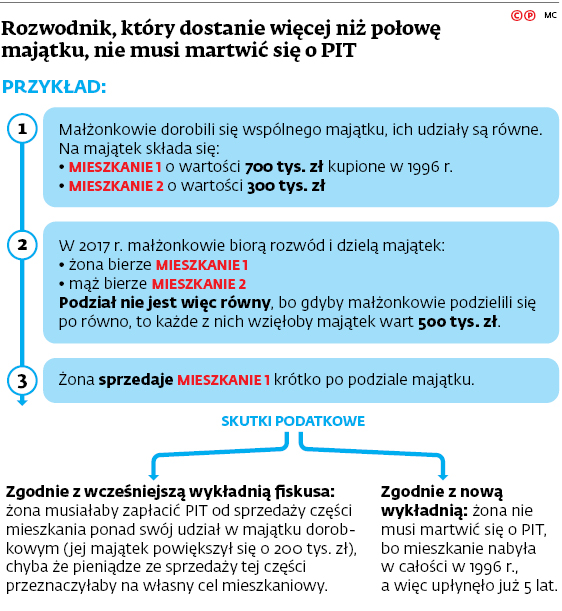

Z najnowszych interpretacji wydanych przez dyrektora Krajowej Informacji Skarbowej wynika jednoznacznie, że podział majątku w trakcie rozwodu nie ma znaczenia, jeżeli małżonkowie kupili wcześniej dom lub mieszkanie do majątku wspólnego. Ważne, żeby od wspólnego zakupu (lub wybudowania) minęło już pięć lat.

Jeśli warunek ten jest spełniony, to rozwodnik może sprzedać nieruchomość zaraz po podziale majątku, nie martwiąc się o PIT. I to nawet wtedy, gdy podział nie był równy i jeden małżonek spłacał drugiego.

Wcześniej fiskus uważał inaczej. Co więcej, jego wykładnię potwierdzały często sądy.

REKLAMA

Skąd więc ta nagła zmiana? To skutek uchwały Naczelnego Sądu Administracyjnego z 15 maja 2017 r. (sygn. akt II FPS 2/17). W jej następstwie minister finansów wydał niedawno interpretację ogólną (z 8 lutego 2018 r. nr DD2.8201.3.2017.KBF).

Wprawdzie uchwała NSA i interpretacja ogólna dotyczyły wdowców, ale fiskus uznał, że te same zasady powinny obowiązywać rozwodników. Eksperci twierdzą, że również małżonków, którzy decydują się na rozdzielność majątkową.

Razem czy osobno

Chodzi o sytuację, w której małżonkowie nabywają nieruchomość do majątku wspólnego. Dla uproszczenia przyjmijmy, że jest ona ich jedynym majątkiem dorobkowym. Jako jej współwłaściciele mogą ją sprzedać bez PIT po upływie pięciu lat (art. 10 ust. 1 pkt 8 ustawy o PIT).

Po pięciu latach podatku nie zapłaci także wdowiec (wdowa), który po śmierci małżonka stanie się wyłącznym właścicielem nieruchomości. Przesądziła to ubiegłoroczna uchwała NSA (sygn. akt II FPS 2/17).

Sąd stwierdził, że każdy z małżonków staje się właścicielem całej nieruchomości już w chwili jej nabycia do majątku wspólnego. Wspólność małżeńska jest niepodzielna, a nie mierzona w równych udziałach (po 50 proc.). Przy sprzedaży liczy się więc data nabycia (lub wybudowania) domu lub mieszkania do majątku wspólnego.

Uchwała nie dotyczyła rozwodników, stąd wciąż były wątpliwości. W praktyce bowiem możliwe są trzy sytuacje.

Pierwsza: małżonkowie dzielą majątek po równo, czyli każdy bierze 50 proc. udziałów w nieruchomości. W takim wypadku nie ma problemu. Każdy z rozwiedzionych może zaraz po rozwodzie sprzedać swoją połowę udziałów bez obawy o PIT, jeżeli tylko od wspólnego zakupu (lub wybudowania) minęło już pięć lat. Sytuacja staje się bardziej skomplikowana, gdy jeden z małżonków przejmuje na własność całą nieruchomość, a drugi rezygnuje z połowy udziałów. Powody takiej decyzji mogą być różne. Na przykład mąż, czując się winny rozpadu małżeństwa, chce zapobiec pogorszeniu się sytuacji majątkowej zdradzonej żony. Innym powodem mogą być spłaty – jeden z małżonków bierze całą nieruchomość, a w zamian spłaca drugiego.

W takich sytuacjach fiskus oraz część sądów przyjmowały, że małżonek, który przejmuje na własność całą nieruchomość, nabywa połowę udziałów w niej. Datą ich nabycia miał być dzień, w którym dokonano podziału majątku dorobkowego. Kto więc nie chciał zapłacić PIT od sprzedaży takiej nieruchomości, musiał odczekać ze sprzedażą kolejne pięć lat albo przychód przeznaczyć na własne cele mieszkaniowe (art. 21 ust. 1 pkt 131 w zw. z art. 21 ust. 25 ustawy o PIT).

Taką wykładnię organów potwierdził NSA w wielu wyrokach (np. sygn. akt II FSK 2119/13, II FSK 932/13, II FSK 832/12).

Zielone światło

Teraz fiskus nie wchodzi już w spory z podatnikami, bo sam zmienił stanowisko w tej kwestii.

Przykładem interpretacja dyrektora KIS z 13 lutego 2018 r. (nr 0113-KDIPT2-2.4011. 12.2018.1.SR). Chodziło o nieruchomość kupioną przez małżonków do majątku wspólnego w 2002 r. Do rozwodu doszło w kwietniu 2012 r. Po czterech latach para podzieliła majątek. W wyniku porozumienia były mąż otrzymał całą nieruchomość na własność. W lipcu 2017 r. ją sprzedał. Uważał, że nie zapłaci PIT, bo od nabycia minęło już pięć lat. Twierdził, że liczy się pierwotna data nabycia, czyli 2002 r. Dyrektor KIS się z tym zgodził.

Polecamy: PIT 2018. Komentarz

Podobnie uznał w inter- pretacji z 8 lutego 2018 r. (nr 0114-KDIP3-2.4011.404. 2017.1.AK1). W tym wypadku podatnik sądził, że sprzedając mieszkanie, będzie musiał zapłacić PIT, bo w wyniku podziału majątku dostał więcej, niż mu przypadało. Jedynego rozwiązania upatrywał w uldze mieszkaniowej, czyli przeznaczeniu pieniędzy ze sprzedaży na własny cel mieszkaniowy. Fiskus stwierdził jednak, że nie ma takiej potrzeby, bo mężczyzna nabył prawa do całego mieszkania już w dacie zakupu do majątku wspólnego.

Także przy spłatach

Podobne stanowisko dyrektor KIS prezentuje także wtedy, gdy jeden z małżonków spłaca drugiego.

Przykładem interpretacja z 11 stycznia 2018 r. (nr 0113KDIPT2-2.4011.372.2017.2.KR). Chodziło o kobietę, która w momencie rozwodu zabrała niemal cały wspólny majątek, w tym dom i mieszkanie, spłacając byłego męża. Rok później postanowiła sprzedać mieszkanie. Spytała, czy będzie musiała uregulować PIT. Fiskus odpowiedział, że podatku nie będzie.

Korzystne dla podatników stanowisko dyrektor KIS zaprezentował również w interpretacjach z 9 lutego 2018 r. (nr 0115-KDIT2-3.4011.71.2017.1) i (0115-KDIT2-3.4011.15.2018.2.AD) oraz z 1 lutego 2018 r. (nr 0115-KDIT2.1.4011.346.2017.2.JG).

Nie każdy odzyska

Eksperci są zgodni, że nowe korzystne stanowisko fiskusa to przemyślana decyzja, a nie przypadek ani błąd. Co więcej, takie podejście daje szanse na odzyskanie zapłaconego już podatku, pod warunkiem że w sprawie podatnika nie zapadła decyzja ostateczna (kończąca spór) albo prawomocny wyrok.

Zmiana wykładni to również dobra wiadomość dla tych rozwodników, którzy zamierzają sprzedać nieruchomość lub już ją sprzedali i zadeklarowali, że przeznaczą pieniądze ze sprzedaży na własne cele mieszkaniowe. – To dobry moment, by wystąpić z wnioskiem o interpretację podatkową – uważa Aleksandra Bembnista, ekspert podatkowy PwC. Jej zdaniem fiskus uzna, że sprzedaż jest możliwa bez PIT, a wydatek na cele mieszkaniowe jest niepotrzebny.

Zdaniem ekspertki najlepiej byłoby jednak, gdyby minister finansów wydał interpretację ogólną również w sprawie rozwodników. Wtedy nie byłoby potrzeby, aby każdy podatnik z osobna wnioskował o indywidualną wykładnię. ⒸⓅ

OPINIA

Szansa na ogromne pieniądze

Dominika Kupisz adwokat, kancelaria TaxUP

Szkoda, że na uchwałę NSA trzeba było czekać tak długo i że wiele osób nie odzyska już zapłaconego podatku, choćby ze względu na wygaśnięcie prawa do wnioskowania o nadpłatę. Ci, których sprawy są obecnie w sądzie, mają wygraną niemalże w kieszeni. Trzeba tylko przypomnieć składowi orzekającemu o uchwale NSA i powołać się na najnowsze interpretacje.

Ci, którzy zapłacili podatek i od daty jego wymagalności nie upłynęło jeszcze pięć lat, mogą wnioskować o zwrot nienależnie zapłaconego podatku, nawet jeśli wcześniej otrzymali negatywną interpretację podatkową. Wystarczy, że złożą wniosek przed upływem terminu przedawnienia zobowiązania podatkowego. W grę wchodzą niemałe pieniądze, bo stawka podatku to 19 proc., przy czym kwestia kosztów uzyskania przychodu przy sprzedaży mieszkania nabytego w drodze podziału majątku dorobkowego również nie była jednoznacznie rozstrzygnięta przez urzędy skarbowe. Nieraz kwestionowano uznanie za koszt podatkowy spłaty małżonka, przejęcia kredytu czy nawet historycznego kosztu nabycia mieszkania.

Szanse na zwrot podatku są więc bardzo duże.ⒸⓅ

Patrycja Dudek

Mariusz Szulc

REKLAMA

REKLAMA