Pełnomocnictwo do przesyłania informacji JPK_VAT

REKLAMA

REKLAMA

Obowiązek przesyłania JPK_VAT

REKLAMA

REKLAMA

Począwszy od 1 lipca 2016 r. rozpoczął się proces stopniowego obejmowania przedsiębiorców i podatników VAT obowiązkiem przesyłania Jednolitego Pliku Kontrolnego (JPK). Najpierw zostały nim objęte duże przedsiębiorstwa, a ostatecznie, tj. od lipca 2018 r. wszyscy podatnicy będą musieli przekazywać pliki w formacie JPK.

REKLAMA

Oprócz plików JPK przesyłanych na żądanie fiskusa, na czynnych podatników VAT został nałożony obowiązek comiesięcznego przesyłania informacji o prowadzonej ewidencji VAT, w formacie JPK_VAT, bez wcześniejszego wezwania organu podatkowego.

Kategorie podmiotów zobligowanych do stosowania JPK i terminy wejścia w życie tego obowiązku wobec poszczególnych przedsiębiorców i podatników VAT zostały wskazane w ustawie z 10 września 2015 r. o zmianie ustawy – Ordynacja podatkowa (Dz.U. z 2015 r. poz. 1649), zmienionej przez ustawę z 13 maja 2016 r. o zmianie ustawy – Ordynacja podatkowa oraz niektórych innych ustaw (Dz.U. z 2016 r. poz. 846).

Polecamy: Jednolity Plik Kontrolny - Ewidencja VAT od 1 stycznia 2017

W przypadku JPK_VAT obowiązek raportowania danych w tym formacie dotyczy dużych przedsiębiorców – od 1 lipca 2016 r. Małe i średnie przedsiębiorstwa zobowiązane są do przesyłania comiesięcznych informacji od 1 stycznia 2017 r. Natomiast mikroprzedsiębiorstwa zaczną przesyłać dane z ewidencji VAT od 1 stycznia 2018 r.

Sposób przesyłania JPK

Sposób przesyłania JPK został określony rozporządzeniem z 24 czerwca 2016 r. w sprawie sposobu przesyłania za pomocą środków komunikacji elektronicznej ksiąg podatkowych oraz wymagań technicznych dla informatycznych nośników danych, na których te księgi mogą być zapisane i przekazywane (Dz.U. z 29 czerwca 2016 r. poz. 932), które weszło w życie 1 lipca 2016 r.

Rozporządzenie to zakłada, że informacje w formacie JPK mogą być:

- przesyłane środkami komunikacji elektronicznej za pomocą oprogramowania interfejsowego dostępnego na stronie, której adres jest podany w Biuletynie Informacji Publicznej na stronie internetowej Ministerstwa Finansów albo

- zapisane i przekazywane organowi podatkowemu na informatycznych nośnikach danych.

Ministerstwo Finansów udostępniło podatnikom darmową aplikację kliencką „Klient JPK” do wysyłania plików JPK_VAT wraz z instrukcją dla użytkownika aplikacji oraz przykładowym plikiem .csv.

Zobacz: Aplikacja kliencka do wysyłania plików JPK

JPK_VAT podpisywane przez pełnomocnika

W związku z powyższymi zmianami u podatników zobligowanych do przesyłania comiesięcznych informacji JPK_VAT pojawiło się szereg wątpliwości, w tym dotyczących kwestii podpisywania tych informacji przez pełnomocników.

Wyjaśniając to zagadnienie należy wskazać, że informacje o prowadzonej ewidencji VAT, składane na podstawie art. 82 § 1b Ordynacji podatkowej, są informacjami składanymi ministrowi właściwemu do spraw finansów publicznych na podstawie przepisów prawa podatkowego.

Natomiast zgodnie z brzemieniem art. 3 pkt 5 Ordynacji podatkowej przez deklaracje rozumie się również zeznania, wykazy, zestawienia oraz informacje, do których składania obowiązani są na podstawie przepisów prawa podatkowego, podatnicy, płatnicy i inkasenci. W związku z tym, pojęcie deklaracji obejmuje również informacje przesyłane w postaci plików JPK.

Polecamy książkę: VAT 2017. Komentarz

Jeżeli chodzi o pełnomocnictwo w zakresie podpisywania deklaracji, w tym również przesyłanych organom podatkowym comiesięcznych informacji JPK_VAT, to należy sięgnąć do treści art. 80a § 1 Ordynacji podatkowej, zgodnie z którym, jeżeli odrębne ustawy nie stanowią inaczej, deklaracja, w tym deklaracja składana za pomocą środków komunikacji elektronicznej, może być podpisana także przez pełnomocnika podatnika. Takie stanowisko potwierdza Ministerstwo Finansów w swoich wyjaśnieniach.

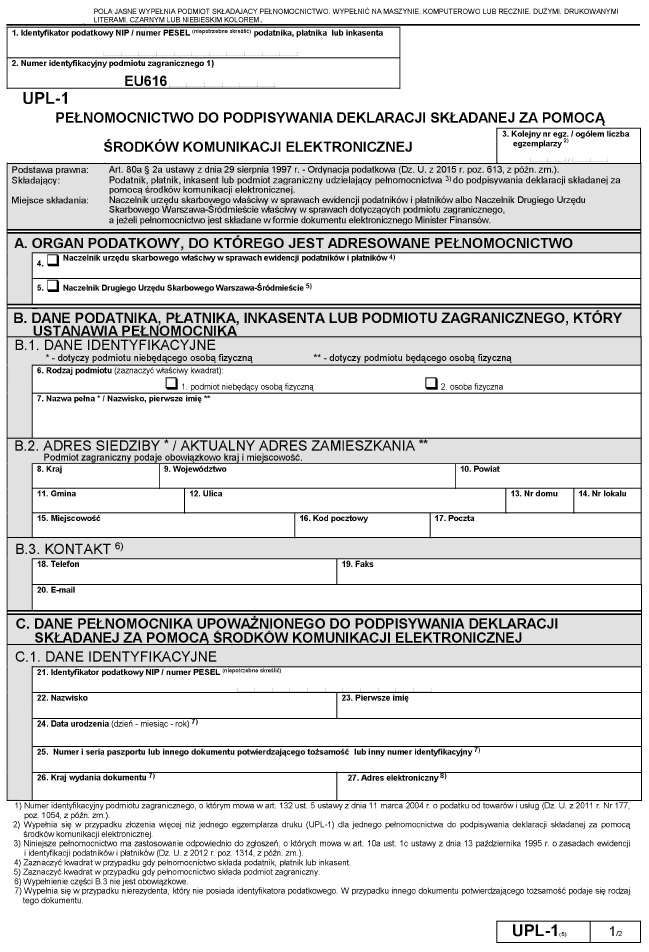

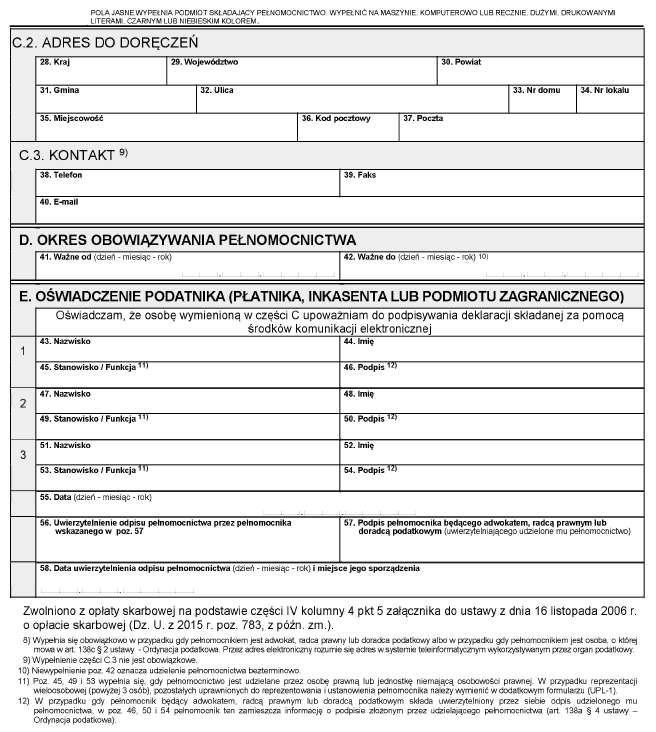

Wzór pełnomocnictwa (UPL-1)

Aktualny wzór pełnomocnictwa do podpisywania deklaracji składanej za pomocą środków komunikacji elektronicznej, w tym informacji przesyłanych w formacie JPK, został określony w drodze rozporządzenia Ministra Finansów z dnia 29 grudnia 2015 r. w sprawie wzorów pełnomocnictw do podpisywania deklaracji oraz wzorów zawiadomień o zmianie lub odwołaniu tych pełnomocnictw (Dz. U. poz. 2337).

Wzór pełnomocnictwa - UPL-1

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA