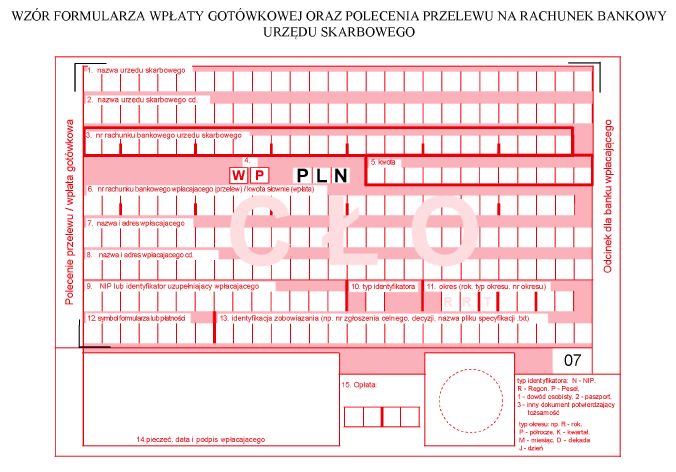

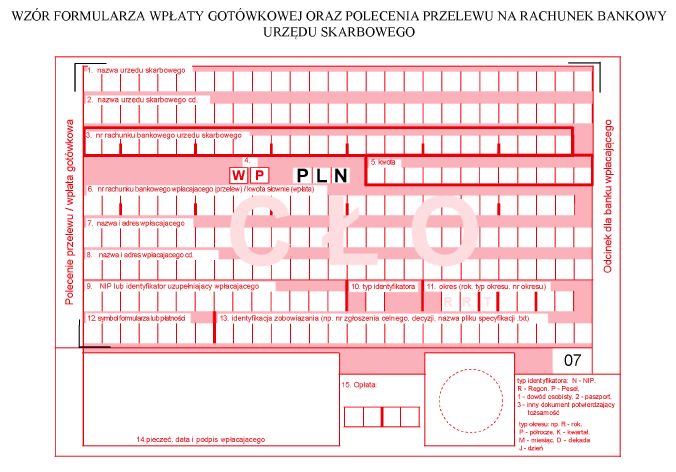

Jak wypełnić formularz wpłaty gotówkowej oraz polecenie przelewu do urzędu skarbowego

REKLAMA

REKLAMA

Rozporządzeniem Ministra Rozwoju i Finansów z 23 lutego 2017 r. w sprawie wzoru formularza wpłaty gotówkowej oraz polecenia przelewu na rachunek bankowy urzędu skarbowego (Dz. U. z 2017 r., poz. 391) zarządzono określenie wzoru formularza wpłaty gotówkowej oraz polecenia przelewu na rachunek bankowy urzędu skarbowego. Formularz ten należy stosować wyłącznie do dokonywania wpłaty gotówkowej lub polecenia przelewu cła, podatków od importu towarów oraz mandatów, kar pieniężnych i innych należności związanych z importem towarów.

REKLAMA

REKLAMA

Rozporządzenie weszło w życie z dniem 1 marca 2017 roku.

Sprawdź: INFORLEX SUPERPREMIUM

Objaśnienia do formularza „wpłata gotówkowa oraz polecenie przelewu na rachunek bankowy urzędu skarbowego”1)

REKLAMA

|

Numer pola |

Nazwa pola |

Zawartość pola lub jego części |

|

1 i 2 |

nazwa urzędu skarbowego |

Pole musi być wypełnione. Wpłaty należności określonych przez organ KAS należy dokonać na rachunek bankowy urzędu skarbowego wskazanego w decyzji, postanowieniu, mandacie lub innym dokumencie wydanym przez organ KAS, z którego wynika obowiązek zapłaty tych należności. W polu tym należy wpisać nazwę urzędu skarbowego, tj. „Urząd Skarbowy w Nowym Targu”. Wypełniając formularz pismem ręcznym, w każdej linii można wpisać maksymalnie 27 znaków (od początku lewej strony). Przy wpisywaniu danych należy stosować pismo blokowe (duże litery – każdy znak w oddzielnej kratce) w kolorze czarnym albo niebieskim. Wypełniając pismem maszynowym, w każdej linii można wpisać maksymalnie 54 znaki (od początku lewej strony). Dane należy wpisywać w sposób umożliwiający jednoznaczny odczyt, tzn. wpisując znaki w jednym ciągu, z wyraźnymi odstępami, ignorując podział na kratki, nie wykraczając poza obrys pola. Personalizację maszynową należy wykonywać kolorem czarnym. W przypadku, gdy na koniec pierwszej linii przypada koniec wyrazu, drugą linię należy rozpocząć od spacji. Zaleca się używanie dużych liter. |

|

3 |

nr rachunku bankowego urzędu skarbowego |

Pole musi być wypełnione. Pole jest przeznaczone na wpisanie numeru rachunku bankowego (NRB) urzędu skarbowego wpisanego w polu nr 1, właściwego dla użytego w polu nr 12 symbolu formularza lub płatności. Dla symboli SADN, SADNW, VATIMP i POZDOCH należy wpisać NRB Urzędu Skarbowego w Nowym Targu – 25 1010 1270 0008 2422 3100 0000. Dla symboli SADAKC i SADAKCW należy wpisać NRB Urzędu Skarbowego w Nowym Targu – 84 1010 1270 0008 2422 2400 0000. W przypadku stosowania pisma ręcznego wpisywanie NRB należy rozpocząć od pierwszej kratki – każdą cyfrę wpisuje się w osobnej kratce kolorem czarnym albo niebieskim. Nie należy wpisywać żadnych znaków rozdzielających, np. „-”. W przypadku wypełniania pismem maszynowym NRB należy wpisać od pierwszej kratki, oddzielając pojedynczą spacją dwie pierwsze cyfry od pozostałych, które z kolei należy grupować po cztery cyfry i grupy oddzielać pojedynczą spacją. Nie należy wpisywać żadnych znaków rozdzielających, np. „-”. Należy ignorować podział na kratki i nie wykraczać poza obrys pola. Personalizację maszynową należy wykonywać kolorem czarnym. Prawidłowe grupowanie cyfr przedstawiono poniżej: 84 1010 1270 0008 2422 2400 0000 |

|

4 |

WP |

Pole musi być wypełnione. Stałe oznaczenie formy płatności: W – wpłata gotówkowa P – polecenie przelewu Pole wypełnia jednostka przyjmująca formularz zlecenia płatniczego: dla polecenia przelewu należy przekreślić za pomocą znaku „X” znak W, natomiast dla wpłaty gotówkowej przekreślić znak P. |

|

5 |

kwota |

Pole musi być wypełnione. Przy wypełnianiu pola pismem ręcznym lub maszynowym należy stosować zasady podane w opisie pola nr 1. Kwotę wpisuje się cyframi (grosze oddzielone przecinkiem), począwszy od lewej strony pola (jeżeli nie ma groszy, należy wpisać dwa zera po przecinku). Nie należy stosować kropek oddzielających tysiące, miliony, itp. W przypadku wypełnienia pismem maszynowym kwotę należy poprzedzić dwoma znakami gwiazdek (**). |

|

6 |

nr rachunku bankowego wpłacającego (przelew)/kwota słownie (wpłata) |

Pole musi być wypełnione. W zależności od formy płatności w polu należy wpisać w przypadku: – przelewu – numer rachunku bankowego albo rachunku w spółdzielczej kasie oszczędnościowo-kredytowej (NRB) wpłacającego, – wpłaty gotówkowej – kwotę słownie. W przypadku dokonywania przelewu, przy wpisywaniu NRB wpłacającego należy stosować zasady dotyczące wpisywania NRB urzędu skarbowego określone w opisie pola nr 3. W przypadku dokonywania wpłaty gotówkowej przy wpisywaniu kwoty słownie pismem ręcznym dopuszcza się pisanie pismem ciągłym w dowolny sposób. Przy wypełnianiu pismem maszynowym dopuszcza się stosowanie skrótów kolejnych cyfr, zgodnie z następującą zasadą skracania: 0 – zer*, 1 – jed*, 2 – dwa*, 3 – trz*, 4 – czt*, 5 – pię*, 6 – sze*, 7 – sie*, 8 – osi*, 9 – dzi*. |

|

7 i 8 |

nazwa i adres wpłacającego |

Pole musi być wypełnione. Przy wypełnianiu pola pismem ręcznym lub maszynowym należy stosować zasady podane w opisie pola nr 1. W przypadku, gdy na koniec pierwszej linii przypada koniec wyrazu, drugą linię należy rozpocząć od spacji. W tym polu należy wpisać imię i nazwisko albo nazwę (firmę) oraz adres wpłacającego. W przypadku osoby fizycznej należy wpisać imię i nazwisko oraz adres miejsca zamieszkania (pobytu), uwzględniając odstępy i znaki rozdzielające. W przypadku osoby prawnej należy wpisać nazwę (firmę) i jej adres siedziby, uwzględniając odstępy i znaki rozdzielające. |

|

9 |

NIP lub identyfikator uzupełniający wpłacającego |

Pole musi być wypełnione. Przy wypełnianiu pola pismem ręcznym lub maszynowym należy stosować zasady podane w opisie pola nr 1. Należy wpisać Numer Identyfikacji Podatkowej (NIP) wpłacającego bez znaków rozdzielających (bez kresek), np. 6750007222, rozpoczynając od pierwszej kratki. Jeżeli wpłacający nie posiada NIP, należy wpisać identyfikator uzupełniający: – numer REGON, gdy wpłacający jest osobą prawną albo jednostką organizacyjną niemającą osobowości prawnej, ale posiadającą numer REGON, – numer PESEL, gdy wpłacający jest osobą fizyczną posiadającą numer PESEL. Jeżeli wpłacający nie posiada jednego z podanych wyżej identyfikatorów: NIP, PESEL lub REGON – należy wpisać serię i numer dowodu osobistego, serię i numer paszportu lub serię i numer innego dokumentu potwierdzającego tożsamość (bez znaków rozdzielających). |

|

10 |

typ identyfikatora |

Pole musi być wypełnione. Jeżeli w polu nr 9 wpisano: – NIP, to należy wpisać N, – numer REGON, to należy wpisać R, – numer PESEL, to należy wpisać P, – serię i numer dowodu osobistego, to należy wpisać 1, – serię i numer paszportu, to należy wpisać 2, – serię i numer innego dokumentu potwierdzającego tożsamość, to należy wpisać 3. |

|

11 |

okres (rok, typ okresu, nr okresu) |

Pole musi być wypełnione. Należy wpisać, jakiego okresu dotyczy dokonywana wpłata (bez znaków rozdzielających): R – rok, P – półrocze, K – kwartał, M – miesiąc, D – dekada, J – dzień. Przykładowo, jeżeli wpłata dotyczy: – pojedynczego zgłoszenia celnego z dnia 6 stycznia 2017 r. lub decyzji (postanowienia) z dnia 6 stycznia 2017 r., należy wpisać – 17J0601, – wielu zgłoszeń celnych lub decyzji, przy czym najwcześniejsze zgłoszenie lub decyzja jest z dnia 16 lipca 2017 r., należy wpisać datę najwcześniejszego zgłoszenia celnego lub decyzji – 17J1607, – mandatu wystawionego w dniu 26 marca 2017 r., należy wpisać – 17J2603, – deklaracji importowej dla podatku od towarów i usług VAT-IM za miesiąc listopad 2017 r., należy wpisać – 17M11. |

|

12 |

symbol formularza lub płatności |

Pole musi być wypełnione. 1. Jeżeli wpłata z tytułu podatku akcyzowego od importu dotyczy zgłoszenia celnego lub wynika z decyzji bądź postanowienia, należy wpisać symbol: • SADAKC – wpłata dotycząca jednego zgłoszenia celnego lub decyzji/postanowienia • SADAKCW – wpłata dotycząca więcej niż jednego zgłoszenia celnego lub decyzji/postanowienia 2. Jeżeli wpłata z tytułu cła, podatku od towarów i usług od importu dotyczy zgłoszenia celnego lub wynika z decyzji bądź postanowienia, należy wpisać symbol: • SADN – wpłata dotycząca jednego zgłoszenia celnego lub decyzji/postanowienia • SADNW – wpłata dotycząca więcej niż jednego zgłoszenia celnego lub decyzji/postanowienia 3. Jeżeli wpłata dotyczy deklaracji importowej dla podatku od towarów i usług składanej na formularzu VAT-IM, należy wpisać symbol: • VATIMP – deklaracja importowa dla podatku od towarów i usług 4. Jeżeli wpłata dotyczy innych należności, np. mandatu, kary pieniężnej, kosztów wytworzenia podatkowych znaków akcyzy, należy wpisać symbol: • POZDOCH |

|

13 |

identyfikacja zobowiązania (np. nr zgłoszenia celnego, decyzji, nazwa pliku specyfikacji .txt) |

Pole musi być wypełnione. Przy wypełnianiu pola pismem ręcznym lub maszynowym należy stosować zasady podane w opisie pola nr 1, z zastrzeżeniem, iż przy wypełnianiu pismem ręcznym można wpisać maksymalnie 20 znaków, a pismem maszynowym – maksymalnie 40 znaków. Pole wypełnia się w zależności od wskazanego w polu nr 12 symbolu. 1. Jeżeli wpłata dotyczy zgłoszenia celnego, należy wpisać odpowiednio numer zgłoszenia celnego nadany w systemie Celina albo w systemie AIS, przykładowo, dla numeru zgłoszenia celnego: – OGL/351020/00/000010/2017, nadanego w systemie CELINA – należy wpisać OG351020000000102017 – 17PL35101010000707, nadanego w systemie AIS – należy wpisać 17PL35101010000707 2. Jeżeli wpłata dotyczy decyzji bądź postanowienia albo mandatu, należy wpisać odpowiednio numer tego dokumentu, przykładowo: – dla decyzji o numerze 351000-UAGR.872.1234.2017 – należy wpisać 351000UAGR872123417, tj. pominąć wszystkie znaki niebędące cyfrą lub literą oraz pominąć dwie pierwsze cyfry roku wydania decyzji (tu: 20) tak, aby łączna ilość wpisywanych znaków nie przekroczyła 20 – dla mandatu o numerze AAA01234567 – należy wpisać AAA01234567 3. Jeżeli wpłata dotyczy należności zbiorczych (SADNW lub SADAKCW), należy wpisać wyłącznie pismem maszynowym nazwę pliku w formacie .txt, sporządzonego według specyfikacji ustalonej przez Urząd Skarbowy w Nowym Targu i przesłanego temu Urzędowi w ustalony przez niego sposób. Nazwa pliku specyfikacji powinna zawierać: pierwsze dwie cyfry właściwego numeru rachunku bankowego Urzędu Skarbowego w Nowym Targu, na który jest dokonywana wpłata, dzień, miesiąc, rok dokonania przelewu, NIP wpłacającego, całkowitą kwotę wpłaty (w złotych i groszach) i rozszerzenie .txt. Przykładowo, jeżeli plik specyfikacji ma nazwę: 25_16012017_6750007222_12300_00.txt, to należy wpisać 251601201767500072221230000 |

|

14 |

pieczęć, data i podpis wpłacającego |

Odcisk pieczęci, który może być stosowany opcjonalnie (nie należy stosować czerwonego tuszu), data oraz podpis wpłacającego. |

1) Formularz należy stosować wyłącznie do dokonywania wpłaty gotówkowej lub polecenia przelewu cła, podatków od importu towarów oraz mandatów, kar pieniężnych i innych należności związanych z importem towarów.

REKLAMA

REKLAMA