Odstąpienie od umowy, zwrot towaru - czy można (trzeba?) wystawić fakturę

REKLAMA

REKLAMA

Na żądanie nabywcy powinien Pan wystawić fakturę składającą się z dwóch części, tj. części dokumentującej dostawę towarów oraz części korygującej zmniejszającej kwoty wykazane w pierwszej części do 0 zł. Szczegóły poniżej.

REKLAMA

REKLAMA

Faktura czasem tylko na żądanie nabywcy

Nie zawsze sprzedaż dokonywana przez podatników musi być dokumentowana fakturami. W określonych przepisami przypadkach faktury muszą być wystawiane tylko na żądanie nabywców. Żądanie powinno być zgłoszone w terminie 3 miesięcy, licząc od końca miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty. Dotyczy to m.in. sprzedaży na rzecz osób prywatnych (art. 106b ust. 1 pkt 1 w zw. z art. 106b ust. 3 pkt 1 ustawy o VAT).

Nie ma jednocześnie przepisu, który zabraniałby wystawiania faktur, gdy przed wystawieniem faktury nabywca zwrócił towar. Z drugiej jednak strony w takich przypadkach nie jest możliwe wystawianie faktur korygujących. Mogą być one wystawiane tylko na skutek zdarzeń, które mają miejsce po wystawieniu faktury (art. 106j ust. 1 ustawy o VAT). A zatem wszelkie zdarzenia powstałe przed wystawieniem faktury muszą być uwzględnione w jej treści.

Podatnik ma obowiązek wystawić fakturę na żądanie nabywcy, który nie jest podatnikiem, o ile żądanie jej wystawienia zostało zgłoszone w terminie 3 miesięcy, licząc od końca miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty.

REKLAMA

W przedstawionej sytuacji odrzucić zatem należy postępowanie polegające na wystawieniu dwóch faktur, tj. zwykłej faktury oraz faktury korygującej dokumentującej zwrot towaru.

W związku z tym w grę wchodzi przyjęcie jednego z trzech stanowisk, a mianowicie że:

1) ma Pan obowiązek wystawić na żądanie nabywcy fakturę składającą się z dwóch części, tj. części dokumentującej dostawę towarów oraz części korygującej zmniejszającej do 0 zł kwoty wykazane w pierwszej części,

2) ma Pan obowiązek wystawić fakturę „zerową” (tj. bez wykazywania jakichkolwiek kwot z tytułu dostawy zwróconego towaru),

3) nie ma Pan obowiązku ani prawa wystawienia faktury.

W ocenie autora najwięcej przemawia za pierwszym ze wskazanych stanowisk, gdyż mimo wszystko w przedstawionej sytuacji dostawa towarów miała miejsce. Nie wyłącza tego fakt, że na mocy art. 31 ust. 1 ustawy o prawach konsumenta umowę sprzedaży uważa się za niezawartą. Opodatkowaniu VAT nie podlega sprzedaż ani umowy sprzedaży, lecz dostawy towarów, czyli przeniesienie prawa do rozporządzania towarami jak właściciel. Jednocześnie faktura składająca się z dwóch wskazanych części najlepiej odzwierciedla przebieg transakcji.

W przypadku jakichkolwiek wątpliwości może Pan wystąpić z wnioskiem o interpretację przepisów we wskazanym w pytaniu stanie prawnym.

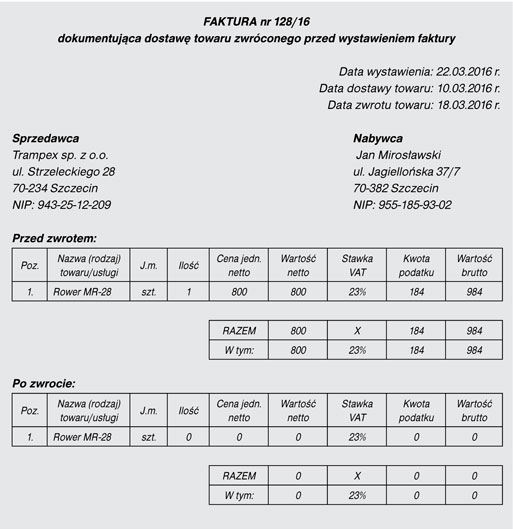

Podatnik prowadzący salon rowerowy 10 marca 2016 r. sprzedał rower. Nabywcą była osoba fizyczna nieprowadząca działalności gospodarczej. Sprzedawca udokumentował sprzedaż poprzez wystawienie paragonu z kasy rejestrującej. Nabywca zwrócił jednak rower 18 marca 2016 r. i zażądał wystawienia faktury na tę sprzedaż. Jak wynika z dat, nie minął jeszcze okres 3 miesięcy, kiedy to podatnik ma obowiązek wystawić fakturę na żądanie nabywcy. W takiej sytuacji podatnik-sprzedawca powinien wystawić na żądanie nabywcy fakturę składającą się z dwóch części, tj. części dokumentującej dostawę towarów oraz części korygującej zmniejszającej do 0 zł kwoty wykazane w pierwszej części.

Wzór faktury dokumentującej dostawę towarów i ich zwrot

Podstawa prawna:

• art. 106b ust. 1 pkt 1 w zw. z art. 106b ust. 3 pkt 1, art. 106e oraz art. 106j ust. 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2015 r. poz. 1649

Tomasz Krywan, doradca podatkowy

REKLAMA

REKLAMA