Jak wypełnić deklarację VAT-12

REKLAMA

REKLAMA

Obowiązek podatkowy

REKLAMA

REKLAMA

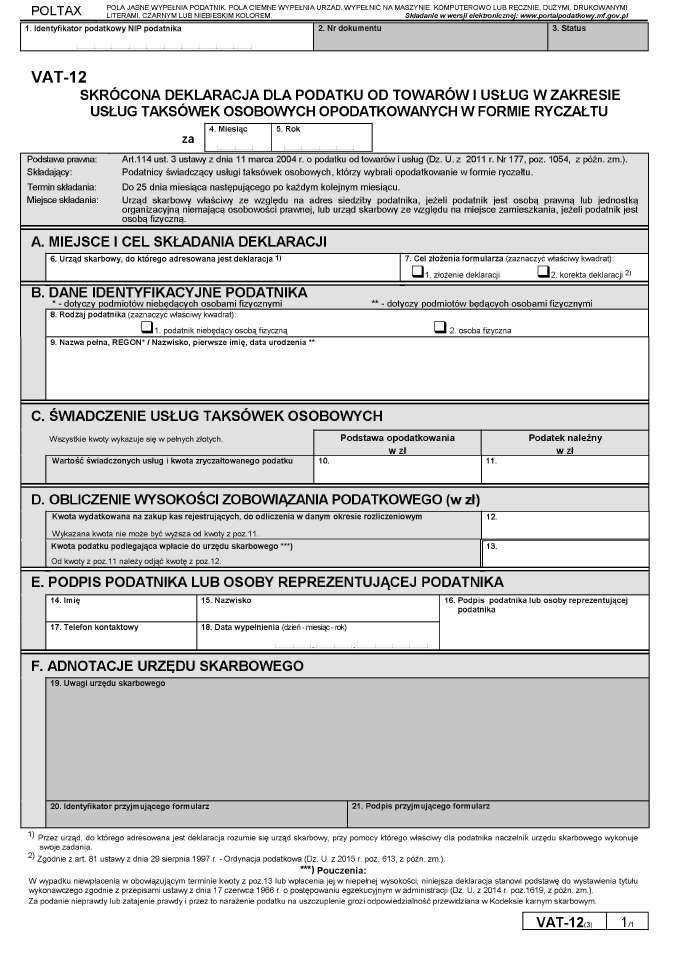

Skróconą deklarację dla podatku od towarów i usług w zakresie usług taksówek osobowych opodatkowanych w formie ryczałtu (VAT-12) zobowiązani są składać podatnicy świadczący usługi taksówek osobowych, którzy wybrali opodatkowanie w formie ryczałtu.

Ryczałt według stawki 4 proc.

REKLAMA

Zgodnie z przepisami ustawy o VAT podatnik świadczący usługi taksówek osobowych może wybrać opodatkowanie tych usług w formie ryczałtu według stawki 4 proc., po uprzednim pisemnym zawiadomieniu naczelnika urzędu skarbowego w terminie do końca miesiąca poprzedzającego okres, w którym będzie stosował ryczałt. Ryczałtu nie mogą jednak wybrać podatnicy świadczący usługi wynajmu samochodów osobowych z kierowcą, czyli usługi określonej w PKWiU 49.32.11.0.

VAT-R (wersja 12) – jak wypełnić zgłoszenie rejestracyjne w VAT

Ryczałt to uproszczona metoda naliczania podatku. Podatnik, który wybrał opodatkowanie w formie ryczałtu, może zrezygnować z tej formy opodatkowania, nie wcześniej jednak niż po upływie 12 miesięcy, po uprzednim pisemnym zawiadomieniu naczelnika urzędu skarbowego, w terminie do końca miesiąca poprzedzającego miesiąc, od którego nie będzie rozliczał się w formie ryczałtu.

Termin złożenia deklaracji

Skróconą deklarację dla podatku od towarów i usług w zakresie usług taksówek osobowych opodatkowanych w formie ryczałtu składa się w okresach miesięcznych, w związku z tym należy ją złożyć do 25. dnia miesiąca następującego po każdym kolejnym miesiącu.

Polecamy książkę: VAT 2017. Komentarz

Składanie deklaracji

Deklarację VAT-12 należy składać:

- w urzędzie skarbowym właściwym ze względu na adres siedziby podatnika, jeżeli podatnik jest osobą prawną lub jednostką organizacyjną niemającą osobowości prawnej,

- w urzędzie skarbowym właściwym ze względu na miejsce zamieszkania, jeżeli podatnik jest osobą fizyczną.

W sytuacji, gdy podatnicy nieposiadający siedziby działalności gospodarczej na terytorium kraju, posiadają na tym terytorium stałe miejsce prowadzenia działalności gospodarczej, właściwość organów podatkowych ustala się według tego stałego miejsca prowadzenia działalności.

Deklarację można składać drogą elektroniczną, z wykorzystaniem kwalifikowanego podpisu elektronicznego, za pośrednictwem Portalu podatkowego Ministerstwa Finansów (www.portalpodatkowy.mf.gov.pl).

Wzór deklaracji

Obecnie obowiązujący wzór deklaracji VAT-12, który został wprowadzony w drodze rozporządzenia Ministra Finansów z dnia 16 grudnia 2015 r. w sprawie wzoru skróconej deklaracji dla podatku od towarów i usług w zakresie usług taksówek osobowych opodatkowanych w formie ryczałtu (Dziennik Ustaw rok 2015 poz. 2258).

Rozporządzenie to wprowadziło wersję trzecią deklaracji VAT-12, która ma zastosowanie począwszy od rozliczenia za styczeń 2016 r.

SKRÓCONA DEKLARACJA DLA PODATKU OD TOWARÓW I USŁUG W ZAKRESIE USŁUG TAKSÓWEK OSOBOWYCH OPODATKOWANYCH W FORMIE RYCZAŁTU - VAT-12

Zasady wypełniania deklaracji

Obecnie obowiązująca deklaracja podatkowa VAT-12 składa się z sześciu części, zawierających łącznie 21 pozycji, które opisujemy poniżej.

Część A. MIEJSCE SKŁADANIA DEKLARACJI

W poz. 6 wpisuje się właściwy dla podatnika urząd, o czym była już mowa powyżej.

W poz. 7 deklaracji należy określić cel złożenia deklaracji, czyli złożenie deklaracji lub korekta deklaracji (zgodnie z art. 81 ustawy z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa - Dz. U. z 2015 r. poz. 613, z późn. zm.).

Część B. DANE IDENTYFIKACYJNE PODATNIKA

W poz. 8 należy podać rodzaj podatnika, zaznaczyć właściwy kwadrat: podatnik niebędący osobą fizyczną lub osoba fizyczna.

W poz. 9 w przypadku podmiotów niebędących osobami fizycznymi wpisuje się pełną nazwę i REGON, natomiast w przypadku podmiotów będących osobami fizycznymi należy podać nazwisko, pierwsze imię, datę urodzenia.

Część C. ŚWIADCZENIE USŁUG TAKSÓWEK OSOBOWYCH

W tej części wskazywana jest wartość świadczonych usług i kwota zryczałtowanego podatku.

W poz. 10 należy podać kwotę podstawy opodatkowania w zł.

W poz. 11 podatek należny w zł.

Wszystkie te kwoty wykazuje się w pełnych złotych.

Część D. OBLICZENIE WYSOKOŚCI ZOBOWIĄZANIA PODATKOWEGO (w zł)

W poz. 12 należy podać kwotę wydatkowaną na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym. Wykazana kwota nie może być wyższa od kwoty z poz.11.

W poz. 13 podatnik określa kwotę podatku podlegająca wpłacie do urzędu skarbowego. W tym celu od kwoty z poz.11 należy odjąć kwotę z poz.12.

Część E. PODPIS PODATNIKA LUB OSOBY REPREZENTUJĄCEJ PODATNIKA

Poz. 14-16 służą do podania danych podatnika i złożenia podpisu. Jest to też miejsce na oświadczenie i złożenie podpisu przez osobę reprezentującą podatnika.

Część F. ADNOTACJE URZĘDU SKARBOWEGO

Poz. 19-21 to miejsca w deklaracji, które zarezerwowane są na adnotacje urzędowe ze strony urzędu skarbowego.

Warto też mieć na uwadze, że w przypadku niewpłacenia w obowiązującym terminie kwoty z poz.13 lub wpłacenia jej w niepełnej wysokości, niniejsza deklaracja stanowi podstawę do wystawienia tytułu wykonawczego zgodnie z przepisami ustawy z dnia 17 czerwca 1966 r. o postępowaniu egzekucyjnym w administracji (Dz. U. z 2014 r. poz.1619, z późn. zm.). Za podanie nieprawdy lub zatajenie prawdy i przez to narażenie podatku na uszczuplenie grozi odpowiedzialność przewidziana w Kodeksie karnym skarbowym.

Podstawa prawna:

- rozporządzenia Ministra Finansów z dnia 16 grudnia 2015 r. w sprawie wzoru skróconej deklaracji dla podatku od towarów i usług w zakresie usług taksówek osobowych opodatkowanych w formie ryczałtu (Dziennik Ustaw rok 2015 poz. 2258),

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2011 r. Nr 177, poz. 1054, z późn. zm.).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA