Rezygnacja ze zwolnienia podmiotowego z VAT - czy można odzyskać VAT naliczony

REKLAMA

REKLAMA

Rezygnacja ze zwolnienia w VAT - pytanie podatnika

Od 1 listopada 2015 r. zrezygnowaliśmy ze zwolnienia podmiotowego z VAT. Wykonujemy tylko czynności opodatkowane VAT. Sporządziliśmy spis z natury towarów handlowych przeznaczonych do dalszej odsprzedaży. Nabyliśmy je przed dniem rezygnacji ze zwolnienia z VAT. Czy możemy odzyskać VAT zapłacony przy zakupie tych towarów? Jeżeli tak, to w której pozycji VAT-7 powinniśmy ująć wartość VAT do odliczenia? Co z podatkiem od środków trwałych?

REKLAMA

REKLAMA

Można odzyskać VAT

Mogą Państwo odzyskać VAT zapłacony przy zakupie towarów handlowych oraz środków trwałych, nabytych przed dniem rezygnacji ze zwolnienia podmiotowego z VAT. Odliczenia należy dokonać poprzez korektę podatku naliczonego. Zasady dokonywania takiej korekty przedstawiamy w uzasadnieniu.

Monitor Księgowego – prenumerata

REKLAMA

Z pytania wynika, że sporządzili Państwo spis z natury towarów handlowych, które nabyliście przed dniem rezygnacji ze zwolnienia podmiotowego z VAT. Mają Państwo wątpliwość, czy można odzyskać zapłacony przy ich zakupie VAT.

Korekta podatku naliczonego od towarów handlowych

Podatnicy, którzy zrezygnowali ze zwolnienia podmiotowego z VAT, mogą odzyskać VAT zapłacony przy zakupach towarów handlowych, dokonanych przed dniem rezygnacji ze zwolnienia. W tym celu nie muszą sporządzać spisu z natury towarów. Taki obowiązek nakładał na nich art. 113 ust. 5 ustawy o VAT w brzmieniu obowiązującym do końca 2013 r. Regulował on wprost zasady odzyskiwania VAT zapłaconego przed rezygnacją ze zwolnienia podmiotowego.

Obecnie takiego przepisu już nie ma. Nie oznacza to jednak, że nie mogą Państwo odzyskać VAT od towarów handlowych wykazanych w sporządzonym spisie z natury. W tym przypadku zastosowanie znajduje art. 91 ust. 7d ustawy o VAT. Wynika z niego, że:

(...) w przypadku zmiany prawa do obniżenia podatku należnego o podatek naliczony od towarów i usług, innych niż wymienione w art. 91 ust. 7a i 7b ustawy o VAT, w szczególności towarów handlowych lub surowców i materiałów, nabytych z zamiarem wykorzystania ich do czynności, w stosunku do których przysługuje pełne prawo do obniżenia podatku należnego, lub do czynności, w stosunku do których prawo do obniżenia podatku należnego nie przysługuje, i niewykorzystanych zgodnie z takim zamiarem do dnia tej zmiany, korekty podatku naliczonego dokonuje się w deklaracji podatkowej składanej za okresy rozliczeniowe, w których wystąpiła ta zmiana.

Z przepisu tego wynika zatem, że w przypadku gdy podatnik nabył towary handlowe z zamiarem wykorzystania ich do czynności zwolnionych (w naszym przypadku zwolnionych podmiotowo z VAT), które nie dawały prawa do odliczenia VAT, a następnie wykorzystuje je do czynności opodatkowanych – dających takie prawo – to może dokonać korekty VAT naliczonego. W naszym przypadku korekta polega na zwiększeniu VAT naliczonego o nieodliczony VAT. Należy go dokonać w deklaracji VAT-7 za listopad, czyli za miesiąc, od którego zrezygnowali Państwo ze zwolnienia podmiotowego z VAT.

Stanowisko to potwierdzają organy podatkowe. W interpretacji indywidualnej z 3 lipca 2015 r. (sygn. IPTPP3/4512-113/15-4/BM) Dyrektor Izby Skarbowej w Łodzi stwierdził:

W rozpatrywanej sprawie mamy więc do czynienia z sytuacją, gdy nabycie towarów nastąpiło w okresie kiedy prawo do odliczenia Wnioskodawcy nie przysługiwało [podatnik korzystał ze zwolnienia podmiotowego na podstawie art. 113 ust. 1 ustawy o VAT – przyp. red.]. W związku jednak z tym, że w okresie kiedy Wnioskodawca nie był zarejestrowany jako podatnik VAT czynny zakupione towary nie zostały wykorzystane do działalności zwolnionej, lecz są przedmiotem obecnie prowadzonej działalności po zarejestrowaniu się Wnioskodawcy jako czynny podatnik VAT – są wykorzystywane do czynności opodatkowanych, należy stwierdzić, że nastąpiła zmiana prawa do odliczenia podatku naliczonego z tytułu zakupu tych towarów z uwagi na zmianę sposobu ich wykorzystania. Zmiana ta nastąpiła w grudniu 2014 r., gdyż od tego miesiąca Wnioskodawca wykorzystuje nabyte towary wyłącznie do czynności opodatkowanych podatkiem VAT. Tym samym, na podstawie art. 91 ust. 7d ustawy Wnioskodawca ma prawo do dokonania korekty nieodliczonego podatku poprzez jego uwzględnienie w deklaracji VAT-7 za grudzień 2014 r.

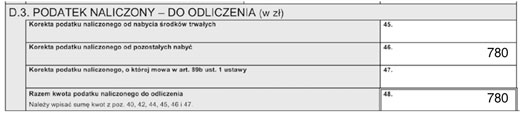

Kwotę korekty powinni Państwo wpisać w poz. 46 wersji 15 deklaracji VAT-7 „Korekta podatku naliczonego od pozostałych nabyć”. Ponieważ jest to kwota korekty zwiększająca podatek naliczony, nie należy jej wpisywać ze znakiem minus.

Odsetki 2016 – rewolucyjne zmiany

Przykład:

Marek Kowalski zrezygnował ze zwolnienia podmiotowego z VAT od 1 listopada 2015 r. Przed tym dniem nabył towary handlowe za 11 000 zł, w tym VAT 2000 zł. Część tych towarów sprzedał. Na dzień rezygnacji ze zwolnienia posiadał niesprzedane towary handlowe o wartości netto 4300 zł, VAT 780 zł. Ponieważ towary te są od 1 listopada 2015 r. wykorzystywane do działalności opodatkowanej VAT, pan Marek Kowalski może dokonać korekty nieodliczonego VAT poprzez wykazanie kwoty 780 zł w poz. 46 deklaracji VAT-7 (wersja 15) za listopad 2015 r.

Korekta podatku naliczonego od środków trwałych

Pytają Państwo również o możliwość odliczenia VAT zapłaconego przy nabyciu środków trwałych. Podobnie jak w przypadku towarów handlowych taka możliwość istnieje. Z art. 91 ust. 7 ustawy o VAT wynika, że przepisy dotyczące korekty podatku naliczonego stosuje się także wtedy, gdy podatnik nie miał prawa do obniżenia kwot podatku należnego o całą kwotę podatku naliczonego od wykorzystywanego przez siebie towaru lub usługi, a następnie zmieniło się to prawo. Oznacza to, że podatnik, który korzystał ze zwolnienia podmiotowego z VAT, kupił w tym czasie środki trwałe, od których nie mógł odliczyć VAT. Po rezygnacji ze zwolnienia i zarejestrowaniu się jako podatnik VAT czynny zyskuje możliwość odliczenia VAT zapłaconego przy tych zakupach, pod warunkiem że nie minął okres korekty. Sposób dokonania takiej korekty jest uzależniony od rodzaju środka trwałego oraz jego wartości początkowej. W przypadku środków trwałych o wartości początkowej przekraczającej 15 000 zł podatnik dokonuje korekty podatku w ciągu:

• 5 lat, licząc od roku, w którym środki zostały oddane do użytkowania, jeżeli są to środki trwałe inne niż nieruchomości i prawa wieczystego użytkowania gruntów. W każdym kolejnym roku podatnik koryguje 1/5 naliczonego VAT;

• 10 lat, licząc od roku, w którym zostały oddane do użytkowania, jeżeli są to nieruchomości i prawo wieczystego użytkowania gruntów. W każdym kolejnym roku podatnik koryguje 1/10 naliczonego VAT (art. 91 ust. 7a w zw. z ust. 2 ustawy o VAT).

500 pytań o VAT odpowiedzi na trudne pytania z interpretacjami Ministerstwa Finansów (PDF)

Przewodnik po zmianach w ustawie o rachunkowości 2015/2016 (PDF)

Korekty należy dokonać w deklaracji podatkowej składanej za pierwszy okres rozliczeniowy roku następującego po roku podatkowym, za który dokonuje się korekty (art. 91 ust. 7a w zw. z ust. 3 ustawy o VAT).

Jeżeli przed datą rezygnacji ze zwolnienia podmiotowego z VAT podatnik nabył środki trwałe o wartości początkowej nieprzekraczającej 15 000 zł, to korekty nieodliczonego VAT dokonuje jednorazowo w deklaracji VAT-7 za okres rozliczeniowy, w którym wystąpiła zmiana prawa do odliczenia. Korekcie podlega cała kwota nieodliczonego VAT naliczonego, pod warunkiem że od końca okresu rozliczeniowego, w którym oddano środek trwały do używania, nie upłynęło 12 miesięcy (art. 91 ust. 7b i 7c ustawy o VAT).

A zatem w zależności od tego, jaka była wartość nabytych przez Państwa środków trwałych, korekta nieodliczonego od nich VAT będzie albo rozłożona w czasie, albo jednorazowa. Będą jej Państwo musieli dokonać w deklaracji VAT-7 za styczeń 2016 r. lub za listopad 2015 r. (w przypadku środków trwałych o wartości początkowej nieprzekraczającej 15 000 zł, jeżeli od końca okresu rozliczeniowego, w którym oddano je do używania, nie upłynęło 12 miesięcy). Wpisu należy dokonać w poz. 45 „Korekta podatku naliczonego od nabycia środków trwałych” deklaracji VAT-7 (wersja 15). Nie będą Państwo mogli dokonać korekty, jeżeli okres korekty dla posiadanych środków trwałych już minął. Gdy będziecie posługiwać się już wersją 16 deklaracji VAT-7, będzie to poz. 46.

Przykład

Pan Marek Kowalski korzystał ze zwolnienia podmiotowego z VAT od 2012 r. W roku 2012 kupił lokal użytkowy. Wartość początkowa wynosiła 144 000 zł, w tym nieodliczony VAT 44 000 zł. Data przyjęcia do używania – 10 stycznia 2012 r. Pan Marek zrezygnował ze zwolnienia podmiotowego od 1 listopada 2015 r. Zarejestrował się jako czynny podatnik VAT. Od tego dnia lokal użytkowy jest przez niego wykorzystywany tylko do działalności opodatkowanej VAT. 10-letni okres korekty przypada na lata 2012 r. – 2021 r. Pozostały okres korekty przypada na lata 2015–2021. Pan Marek za każdy rok pozostałego okresu korekty odliczy po 1/10 podatku naliczonego, czyli po 4400 zł (44 000 zł x 1/10). Będzie to robił w deklaracjach VAT-7 za styczeń składanych w latach 2016–2022 r.

Pan Marek ma wpisany w ewidencji środków trwałych również samochód ciężarowy nabyty w 2014 r. Wartość początkowa wynosiła 61 500 zł, w tym nieodliczony VAT: 11 500 zł. Data przyjęcia do używania 20 marca 2014 r., 5-letni okres korekty przypada na lata 2014–2018. Pozostały okres korekty przypada na lata 2015–2018. Pan Marek za każdy rok pozostałego okresu korekty odliczy po 1/5 podatku naliczonego, czyli po 2300 zł (11 500 zł x 1/5). Będzie to robił w deklaracjach VAT-7 za styczeń składanych w latach 2016–2019 r.

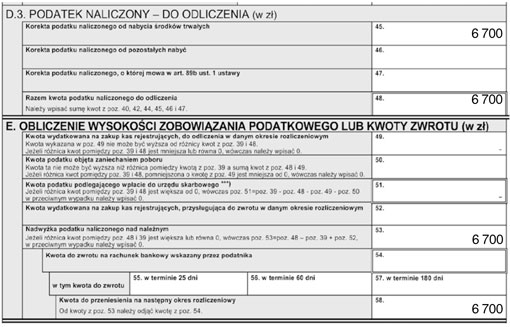

Łączna kwota korekty od tych środków trwałych, jaką Pan Marek wykaże w deklaracji za styczeń 2016 r., wyniesie zatem 6700 zł (4400 zł + 2300 zł). Przy założeniu, że za styczeń 2016 r. pan Marek będzie składał deklarację VAT-7 w wersji 15, wpis będzie wyglądał następująco:

Fragment deklaracji VAT-7(15)

Podstawa prawna:

• art. 91 ust. 2–7d ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2015 r. poz. 1649

Marcin Jasiński

ekspert w zakresie VAT

REKLAMA

REKLAMA