Ewidencja i wycena produkcji w księgach rachunkowych (część III) – kalkulacja rzeczywistych kosztów produkcji

REKLAMA

REKLAMA

I. Wstępne założenia i dane do kalkulacji

Cel kalkulacji

Kalkulacja kosztów produkcji podstawowej polega na przyporządkowaniu zarejestrowanych na kontach księgowych w danym okresie rzeczywistych kosztów produkcji obiektom kalkulacji, tj. wytwarzanym w jednostce gospodarczej produktom. Celem kalkulacji kosztów produkcji podstawowej jest ustalenie jednostkowego rzeczywistego kosztu wytworzenia wyrobu gotowego i wykazanie jego struktury w przekroju elementów składowych, tj. pozycji kalkulacyjnych. Ustalenia te umożliwiają prawidłową wycenę produktów będących na stanie na koniec danego okresu (np. roku obrotowego), a także dokonanie analizy wewnętrznej struktury tego kosztu dla celów zarządczych. Prawidłowe i dokładne przeprowadzenie rachunku kalkulacyjnego kosztów produkcji podstawowej (inaczej kalkulacji wynikowej czy też sprawozdawczej) uzależnione jest od:

REKLAMA

REKLAMA

- kosztów podlegających kalkulacji,

- rozmiarów produkcji uwzględnianych w procedurze kalkulacyjnej,

- sposobu wydawania materiałów do procesu produkcji.

Koszty podlegające kalkulacji

Koszty podlegające kalkulacji pozyskuje się z ewidencji księgowej na kontach kosztów produkcji podstawowej w przekroju układu kalkulacyjnego kosztów. Zgodnie z tym układem kosztów, koszty bezpośrednie produkcji gromadzone są na koncie 50 – Produkcja podstawowa, zaś koszt pośrednie produkcji rejestrowane są bieżąco na koncie 52 – Koszty wydziałowe. W świetle aktualnego prawa bilansowego kalkulacji podlegają wszystkie zaewidencjonowane bezpośrednie koszty produkcji, wszystkie koszty pośrednie zmienne produkcji oraz koszty pośrednie stałe użyteczne. W celu prawidłowego ustalenia poziomu kosztów podlegających kalkulacji, należy z kosztów wydziałowych stałych wydzielić część kosztów pustych (pisaliśmy już o tym wcześniej).

Koszty podlegające kalkulacji powinny być gromadzone z uwzględnieniem wewnętrznej struktury tych kosztów, tzn. z podziałem na tzw. pozycje kalkulacyjne. Przykładowo w ramach kosztów bezpośrednich można wydzielić: materiały bezpośrednie, koszty zakupu, płace bezpośrednie, narzuty na płace, obróbkę obcą, inne koszty bezpośrednie. Ilość pozycji kalkulacyjnych uzależniona jest od właściwości procesu produkcyjnego, potrzeb zarządu co do planowania, kontroli i analizy ponoszonych kosztów, a także możliwości rachunkowych jednostki. Ponadto, ustalając koszty podlegające kalkulacji w danym okresie sprawozdawczym, należy rozpatrywać wyłącznie koszty dotyczące danego okresu sprawozdawczego.

Rozmiar produkcji uwzględniany w procedurze kalkulacji

Dane o wielkości produkcji są drugim czynnikiem poprawnego rachunku kalkulacyjnego rzeczywistych kosztów produkcji podstawowej. Produkty pracy stanowią przedmiot kalkulacji wyrażony w postaci jednostki kalkulacyjnej. Przedmiot kalkulacji powinien być jednoznacznie określony (dla konkretnego wyrobu) i wyrażony za pomocą miary naturalnej (np. sztuki, kilogramy, metry, litry lub inne miary powszechnie stosowane w obrocie handlowym). Ustalenie prawidłowej dla potrzeb kalkulacji ilości rozmiarów produkcji komplikuje się, gdy koszty podlegające kalkulacji (Ko) dotyczą wyrobów gotowych (KWG), a także produkcji w toku (KPT). W takim przypadku można zastosować jedno z dwóch rozwiązań.

REKLAMA

Pierwsze rozwiązanie polega na sprowadzeniu wyrobów gotowych i produkcji w toku do wspólnego mianownika. Wymaga to przeliczenia produkcji niezakończonej na umowne jednostki za pomocą stopnia jej zaawansowania w stosunku do wyrobów gotowych. Ilość jednostek kalkulacyjnych jest w tym przypadku sumą ilości wyrobów gotowych (WG) oraz ilości produktów w toku produkcji (PT) przemnożonej przez procent przerobu (zaawansowania).

Drugie rozwiązanie wiąże się z wyceną produkcji w toku według z góry ustalonego kosztu, np. kosztu planowanego, który następnie odejmuje się od kosztów produkcji bieżącego okresu. Dzięki temu otrzymuje się koszty dotyczące wyłącznie wyrobów gotowych, co można zapisać wzorem:

Ko – KPT = KWG

W tym przypadku w procedurze kalkulacji kosztów uwzględnia się rozmiary produkcji dotyczące tylko wyrobów gotowych (WG).

Bardziej złożona sytuacja występuje w przypadku istnienia stanu początkowego produkcji niezakończonej, gdyż w danym okresie do magazynu trafiają produkty, których produkcję rozpoczęto w poprzednim okresie, a w bieżącym dokończono, oraz produkty w całości wytworzone w bieżącym okresie. Na produkty dokańczane koszt został poniesiony tylko w stopniu umożliwiającym dokończenie procesu produkcji, zaś na produkty wytworzone w całości w bieżącym okresie poniesiono 100% kosztu. Ma to swoje odbicie w rozmiarach produkcji uwzględnianych w kalkulacji kosztów. Ilość jednostek kalkulacyjnych jest w tym przypadku różnicą między ilością wyrobów gotowych (WG) i ilością remanentu początkowego (RP) przemnożoną przez procent jego przerobu (zaawansowania) z poprzedniego okresu.

Sposób wydawania materiałów

Materiały mogą być wydawane do procesu produkcji stopniowo (sukcesywnie) lub w całości (jednorazowo) z chwilą rozpoczęcia procesu wytwarzania. W sytuacji gdy materiały zużywają się w całości na początku procesu produkcyjnego, ich koszt rozkłada się w takim samym stopniu (100%) na wyroby gotowe, jak i na produkcję w toku. Przekłada się to na rozmiary produkcji uwzględniane w pozycji kalkulacyjnej "Materiałów bezpośrednich". Ustalając ilość jednostek kalkulacyjnych dla pozycji "Materiałów bezpośrednich" nie bierze się pod uwagę procentu zaawansowania produkcji niezakończonej.

Mając ustalone powyższe dane możemy przystąpić do kalkulacji jednostkowych kosztów wytworzenia produktów.

II. Rodzaje procesów produkcyjnych determinujące wybór właściwej metody kalkulacji

Jak wspominaliśmy wstępnie w części II metody kalkulacji są różne w zależności od specyfiki produkcji.

W syntetycznym ujęciu klasyfikacja procesów produkcji, istotna dla metod kalkulacji, opiera się o dwa kryteria: liczbę wytwarzanych asortymentów produktów oraz liczbę faz procesu produkcyjnego.

Podział produkcji ze względu na liczbę wytwarzanych asortymentów

Z punktu widzenia liczby wytwarzanych asortymentów produktów rozróżnia się produkcję:

1) jednoasortymentową – obejmującą wytwarzanie jednego asortymentu produktów w sposób ciągły, na skalę masową, tj. w dużych ilościach i dla anonimowego odbiorcy, np. produkcja energii elektrycznej, gazu, cukru, cementu, żwiru,

2) wieloasortymentową – wiążącą się z wytwarzaniem więcej niż jednego asortymentu produktów, przy czym asortymenty te mogą być wytwarzane:

a) za pomocą tej samej linii technologicznej, maszyn, surowców, pracowników. Rezultatem są produkty spełniające takie same funkcje, lecz różniące się pewną miarą fizyczną (pojemnością, ciężarem, wielkością itp.), np. piwo w butelkach różnej pojemności, chleb o różnej wadze, pojemniki plastikowe różnej wielkości. Jest to produkcja średnio- lub wielkoseryjna,

b) za pomocą różnych procesów technologicznych, maszyn, surowców, pracowników. Może to być produkcja skierowana do indywidualnego odbiorcy (jednostkowa, małoseryjna), np. produkcja statku, produkcja mebli "na wymiar" lub do aminowego odbiorcy w ramach pewnych partii, serii (średnio- i wielkoseryjna), np. produkcja samochodów, sprzętu rtv.

Podział produkcji ze względu na liczbę faz produkcji

Z punktu widzenia liczby faz procesu produkcyjnego rozróżnia się produkcję:

1) jednofazową (prostą) – przebiegającą w jednym cyklu procesu produkcyjnego, którego nie można podzielić na mniejsze części, np. produkcja energii elektrycznej,

2) wielofazową (złożoną) – charakteryzującą się występowaniem wielu faz produkcyjnych, w których powstają części, komponenty lub półfabrykaty. Produkcja ta może mieć charakter:

a) procesowy, gdzie surowiec przechodzi łańcuchowo przez kolejno po sobie następujące fazy procesu produkcyjnego, a w ostatniej fazie powstaje produkt gotowy, np. produkcja porcelany, tkanin,

b) montażowy, gdzie różne surowce przetwarza się równolegle i niezależnie od siebie na elementy wyrobu gotowego, po czym następuje ich montaż w zespoły, a tych w produkty gotowe, np. produkcja samochodów, obuwia.

Produkcja sprzężona

Specyficzną, nieopisaną wyżej produkcją jest produkcja sprzężona (inaczej łączna lub skojarzona). Charakteryzuje się ona powstawaniem w ramach jednego procesu technologicznego i z tego samego surowca produktu głównego, będącego celem działalności przedsiębiorstwa, a także produktów ubocznych oraz odpadów produkcyjnych. Ten typ produkcji występuje np. w przemyśle chemicznym, wydobywczym, czy też spożywczym.

III. Metody kalkulacji

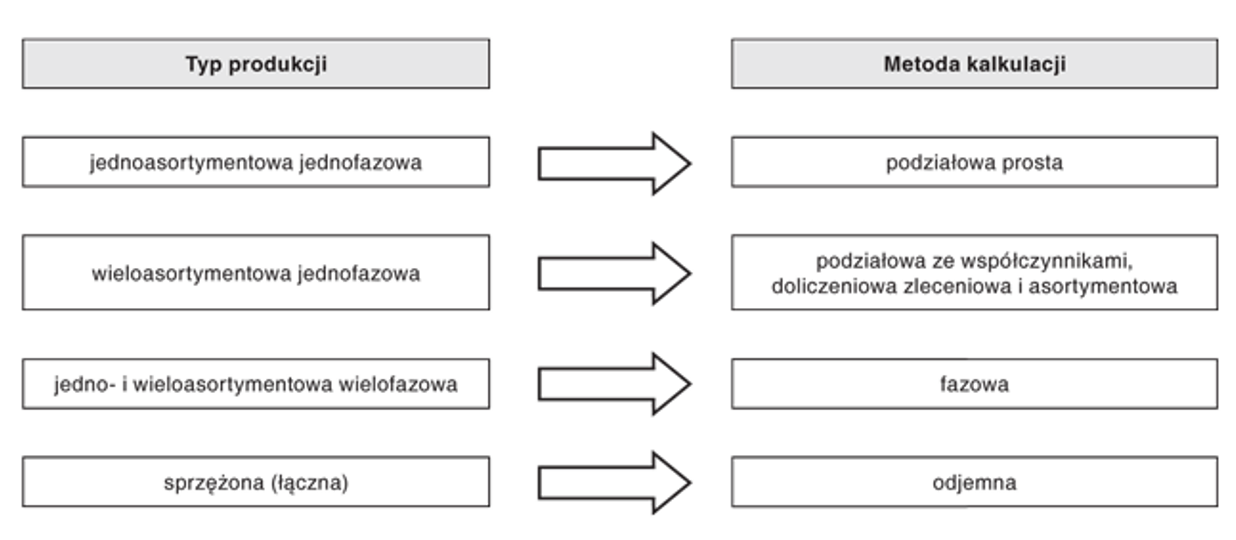

Każdy typ procesu produkcyjnego wymaga zastosowania odpowiedniej metody kalkulacji, co zaprezentowano na poniższym rysunku.

Podział metod kalkulacji ze względu na sposób odnoszenia kosztów na jednostkę produkcji

Wymienione na rysunku metody kalkulacji można, biorąc pod uwagę sposób odnoszenia kosztów na jednostkę produkcji, podzielić na metody kalkulacji podziałowej i doliczeniowej.

Metody podziałowe polegają na podzieleniu poniesionych w danym okresie rozliczeniowym kosztów wytworzenia produkcji przez liczbę wyprodukowanych jednostek produkcji w celu ustalenia jednostkowego przeciętnego (średniego) kosztu wytworzenia produktu.

Kalkulacja podziałowa występuje w kilku odmianach:

- kalkulacja podziałowa prosta,

- kalkulacja podziałowa ze współczynnikami,

- kalkulacja fazowa,

- kalkulacja odjemna.

Metody doliczeniowe charakteryzują się odrębnym ujmowaniem kosztów dla każdego przedmiotu kalkulacji na kartach kalkulacyjnych będących urządzeniami analitycznymi do konta 50 – Produkcja podstawowa. Koszty bezpośrednie odnoszone są na jednostkę kalkulacyjną (zlecenie, asortyment) na podstawie dokumentacji źródłowej, natomiast koszty pośrednie (koszty wydziałowe) doliczane są do kosztów bezpośrednich za pomocą odpowiednio dobranych kluczy rozliczeniowych kosztów. Następnie koszty bezpośrednie i pośrednie poszczególnych przedmiotów kalkulacji są sumowane, a suma tych kosztów określa koszt wytworzenia danego przedmiotu kalkulacji. W zależności od rodzaju i organizacji produkcji mogą występować dwie odmiany kalkulacji doliczeniowej – zleceniowa (w przypadku produkcji na indywidualne zamówienie kontrahenta) i asortymentowa (w przypadku produkcji dla anonimowego odbiorcy).

IV. Przykład kalkulacji

W literaturze przedmiotu i publikacjach na ten temat podaje się zwykle odrębne przykłady na zastosowanie poszczególnych metod kalkulacji. Tymczasem często procesy produkcyjne są na tyle złożone, że wymagają zastosowania równocześnie kilku metod.

Najczęściej występującymi w praktyce metodami kalkulacji są:

- kalkulacja podziałowa prosta, która polega ona na podzieleniu kosztów podlegających kalkulacji przez odpowiednio ustalone rozmiary produkcji,

- kalkulacja podziałowa ze współczynnikami, która jest stosowana w tych przedsiębiorstwach, które w wyniku tego samego procesu produkcyjnego wytwarzają, najczęściej z takich samych surowców, produkty spełniające te same funkcje, ale różniące się pod względem jakiejś miary. Istota tej kalkulacji polega na uzyskaniu porównywalności różnych (aczkolwiek pod wieloma względami podobnych) wyrobów poprzez przeliczenie ich na umowne obiekty kalkulacyjne za pomocą współczynników. Współczynniki są parametrami określającymi relacje kosztowe pomiędzy poszczególnymi produktami,

- kalkulacja doliczeniowa asortymentowa, której istotą jest odrębne kalkulowanie kosztów wytworzenia poszczególnych asortymentów wytwarzanych produktów.

Poniżej przedstawiono przykład kalkulacji zawierający w sobie wszystkie trzy powyższe metody.

Przykład

I. Założenia:

Spółka farmaceutyczna produkuje 2 asortymenty produktów: asortyment A i B. Asortyment A stanowią maści przeciwbólowe wytwarzane w tubkach o pojemności 30 ml i 100 ml. Natomiast asortyment B stanowią kremy pielęgnujące do rąk o pojemności 50 ml.

Produkcja obydwu asortymentów odbywa się na dwóch wydziałach produkcyjnych – wydziale1, oraz wydziale 2.

Koszty wydziału 1 rozliczane są na asortymenty A i B proporcjonalnie do kosztów materiałów bezpośrednich. Natomiast koszty wydziału 2 rozlicza się według roboczogodzin, z których 1.000 przypada na produkcję asortymentu A, a 700 – na produkcję asortymentu B.

Z przyczyn technicznych wydział 1 wykorzystał swoje moce produkcyjne tylko w 80%. Wydział 2 wykorzystał 100% swoich możliwości produkcyjnych.

W okresie kalkulacyjnym produkcja wyniosła:

- dla asortymentu A - 10.000 szt. tubek maści o pojemności 30 ml i 20.000 szt. tubek maści o pojemności 100 ml,

- dla asortymentu B – 28.000 szt. kremów o pojemności 50 ml.

Na początek okresu wystąpił remanent produkcji w toku w odniesieniu do asortymentu B w wysokości 500 szt. kremów (wytworzonych w 30%), natomiast na koniec okresu w toku produkcji znajduje się 1000 szt. kremów. Na potrzeby kalkulacji kosztów oszacowano stopień wytworzenia produktów niegotowych na 50% z punktu widzenia poniesionych kosztów.

Produkcja asortymentu A w całości rozpoczęła się i zakończyła w danym okresie (nie wystąpił remanent produkcji w toku zarówno na początek jak i na koniec okresu kalkulacji).

Materiały wydawane są do produkcji asortymentu A sukcesywnie, natomiast do produkcji asortymentu B w całości z chwilą jej rozpoczęcia.

Koszty produkcji poniesione w bieżącym okresie przedstawiono w tabeli.

|

Pozycje kalkulacyjne |

Asortyment A |

Asortyment B |

Razem |

|

Koszty bezpośrednie, w tym: |

130 000,00 zł |

70 000,00 zł |

200 000,00 zł |

|

a) materiały bezpośrednie |

70 000,00 zł |

40 000,00 zł |

110 000,00 zł |

|

b) płace bezpośrednie |

50 000,00 zł |

25 000,00 zł |

75 000,00 zł |

|

c) pozostałe koszty bezpośrednie |

10 000,00 zł |

5 000,00 zł |

15 000,00 zł |

|

Koszty pośrednie (wydziałowe), w tym: |

45 000,00 zł |

||

|

a) koszty wydziału 1, w tym: |

15 000,00 zł |

||

|

- koszty zmienne |

4 000,00 zł |

||

|

- koszty stałe |

11 000,00 zł |

||

|

b) koszty wydziału 2, w tym: |

30 000,00 zł |

||

|

- koszty zmienne |

13 000,00 zł |

||

|

- koszty stałe |

17 000,00 zł |

||

|

Razem koszty |

245 000,00 zł |

W wyniku analizy procesu wytwarzania, na potrzeby przeprowadzenia kalkulacji kosztów, ustalono następujące współczynniki dla produktów z asortymentu A:

|

Maść 30 ml |

Maść 100 ml |

|

|

Materiały bezpośrednie |

1 |

3 |

|

Pozostałe koszty bezpośrednie |

1 |

1 |

|

Koszty wydziałowe |

1 |

2 |

II. Obliczenia:

1. Koszty pośrednie podlegające kalkulacji:

|

Koszty wydziałowe |

Wydział 1 |

Wydział 2 |

Razem |

|

Koszty zmienne |

4 000,00 zł |

13 000,00 zł |

17 000,00 zł |

|

Koszty stałe użyteczne |

8 800,00 zł |

17 000,00 zł |

25 800,00 zł |

|

Razem |

12 800,00 zł |

30 000,00 zł |

42 800,00 zł |

Z uwagi na to, że wydział 1 nie w pełni wykorzystał określone dla danego okresu zdolności produkcyjne, koszty wydziałowe stałe podlegają rozliczeniu na koszty użyteczne i puste.

Koszty użyteczne wynoszą: 11 000,00 zł x 80% = 8 800,00 zł.

Koszty puste wynoszą: 11 000,00 zł – 8 800,00 zł = 2 200,00 zł.

2. Rozliczenie kosztów wydziałowych

a) rozliczenie kosztów wydziałowych wydziału 1:

- wskaźnik narzutu kosztów wydziałowych: 12 800,00 zł / 110 000,00 zł = 0,116

- koszty wydziałowe na asortyment A: 70 000,00 zł × 0,116 = 8 145,00 zł,

- koszty wydziałowe na asortyment B: 40 000,00 zł × 0,116 = 4 655,00 zł;

b) rozliczenie kosztów wydziałowych wydziału 2:

- wskaźnik narzutu kosztów wydziałowych: 30 000,00 zł / 1 700,00 zł = 17,647

- koszty wydziałowe na asortyment A: 1 000,00 zł × 17,647 = 17 647,00 zł,

- koszty wydziałowe na asortyment B: 700,00 zł × 17,647 = 12 353,00 zł.

Możemy zatem uzupełnić pierwszą tabelę:

|

Pozycje kalkulacyjne |

Asortyment A |

Asortyment B |

Razem |

|

Koszty bezpośrednie, w tym: |

130 000,00 zł |

70 000,00 zł |

200 000,00 zł |

|

a) materiały bezpośrednie |

70 000,00 zł |

40 000,00 zł |

110 000,00 zł |

|

b) płace bezpośrednie |

50 000,00 zł |

25 000,00 zł |

75 000,00 zł |

|

c) pozostałe koszty bezpośrednie |

10 000,00 zł |

5 000,00 zł |

15 000,00 zł |

|

Koszty pośrednie (wydziałowe) |

25 792,00 zł |

17 008,00 zł |

42 800,00 zł |

|

Razem |

155 792,00 zł |

87 008,00 zł |

242 800,00 zł |

3. Ustalenie rozmiarów produkcji

Rozmiary produkcji bieżącego okresu dla każdej pozycji kalkulacyjnej wynoszą odpowiednio (w jednostkach umownych):

a) dla maści 30 ml: 10.000 szt. × 100% = 10.000 j.u.,

b) dla maści 100 ml: 20.000 szt. × 100% = 20.000 j.u.

c) dla kremu 50 ml:

- w odniesieniu do materiałów bezpośrednich: 28.000 szt. x 100% - 500 szt. x 100% + 1.000 szt. x 100% = 28.500 j.u.,

- w odniesieniu do pozostałych kosztów wytworzenia: 28.000 szt. x 100% - 500 szt. x 30% + 1000 szt. x 50% = 28.000 j.u. - 150 j.u. + 500 j.u. = 28.350 j.u.

4. Ustalenie rzeczywistego kosztu wytworzenia:

Asortyment A:

|

Pozycje kalkulacyjne |

Koszty |

Ilość |

wsp. |

Ilość j.wsp. |

kj j.wsp. |

kjWG |

|

1 |

2 |

3 |

4 |

5 = 3 × 4 |

6 = 2 : 5 |

7 = 4 × 6 |

|

Materiały bezpośrednie |

70 000,00 zł |

70.000 |

1 |

|||

|

- maść 30 ml |

10.000 j.u. |

1 |

10.000 |

1 |

||

|

- maść 100 ml |

20.000 j.u. |

3 |

60.000 |

3 |

||

|

Pozostałe koszty bezpośrednie |

60 000,00 zł |

30.000 |

2 |

|||

|

- maść 30 ml |

10.000 j.u. |

1 |

10.000 |

2 |

||

|

- maść 100 ml |

20.000 j.u. |

1 |

20.000 |

2 |

||

|

Koszty wydziałowe |

25 792,00 zł |

50.000 |

0,5158 |

|||

|

- maść 30 ml |

10.000 j.u. |

1 |

10.000 |

0,5158 |

||

|

- maść 100 ml |

20.000 j.u. |

2 |

40.000 |

1,0316 |

Koszt jednostkowy (kjWG) wyniósł odpowiednio:

a) maść 30 ml: kj = 1 zł/szt. + 2 zł/szt. + 0,5158 zł/szt. =3,5158 zł/szt.,

b) maść 100 ml: kj = 3 zł/szt. + 2 zł/szt. + 1,0316 zł/szt. = 6,0316 zł/szt.

Wycena wytworzonych produktów pracy:

a) maść 30 ml: 10.000 szt. × 3,5158 zł/szt. = 35 158,00 zł,

b) maść 100 ml: 20.000 szt. × 6,0316zł/szt. = 120 632,00 zł,

c) razem KWG: 155 790,00 zł (różnica 2 zł wynika z zaokrągleń).

Asortyment B:

|

Pozycje kalkulacyjne |

Koszty |

Ilość |

kjWG |

kjPT |

kjRP |

|

1 |

2 |

3 |

4 = kol. 2 : kol. 3 |

5 = kol. 4 × % |

6 = kol.4 × % |

|

Materiały bezpośrednie |

40 000,00 zł |

28.500 j.u. |

1,4035 zł |

1,4035 zł |

0,00 zł |

|

Pozostałe koszty wytworzenia, w tym: |

47 008,00 zł |

28.350 j.u. |

1,6581 zł |

0,8291 zł |

1,1607 zł |

|

Razem |

87 008,00 zł |

_____ |

3,0616 zł |

2,2326 zł |

1,1607 zł |

Wycena wytworzonych produktów pracy:

- KWG = 500 szt. x 1,1607 zł/szt. + 27.500 szt. x 3,0616 zł/szt. = 580,35 zł + 84 194,00 zł = 84 774,35 zł,

- KPT = 1.000 szt. x 2,2326 zł/szt. = 2 232,60 zł

- razem koszty produkcji: 87 006,95 zł (różnica 1,05 zł wynika z zaokrągleń).

W kolejnej, ostatniej już części z tego cyklu, odpowiemy sobie na pytania:

- jakie uproszczenia i kiedy możemy zastosować w zakresie ustalania rzeczywistych kosztów wytworzenia produkcji (wyrobów gotowych i produkcji w toku)?

- jakie dodatkowe wymogi wyceny w zakresie produkcji obowiązują na dzień bilansowy?

Monika Zwolańska, dyplomowany księgowy, biegły rewident

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA